Ein Gastbeitrag von Ralf Ernst

Wie sie alle heißen: Krugman, Friedman, Roubini, Hajek, Keynes … sie alle haben etwas gemeinsam: Sie reden alle schlau daher, einige haben sogar den Nobelpreis, aber ihre Ideen sind ziemlich unbrauchbar.

Keiner von ihnen scheint an einen Adam Smith oder Thomas Hobbes heranzureichen. Sie widersprechen sich, sind rechthaberisch und haben trotz all ihrer Wissenschaft keine Konzepte anzubieten. Ihre Schüler können sich trefflich die Köpfe heißreden, sich einander widersprechen, aber nichts Brauchbares kommt heraus. Die gesamte Zunft der Wirtschaftswissenschaften scheint sich in einer Krise zu befinden. Diese Wissenschaft befindet sich da, wo sich einst die Medizin bei ihren heißen Diskussionen um Körpersäfte und Blutkreislauf befand – im Mittelalter. Ihre Heilmittel für die gegenwärtigen Probleme sind Rosenkugeln und Aderlass.

Aufgrund offenbar fehlenden Sachverstands und Einsicht in Zusammenhänge reiht sich in der Menschheitsgeschichte ganz offensichtlich weiterhin Krise an Krise. Schlimmer kann es also kaum kommen – warum nicht einfach selbst nachdenken? Krösus hatte auch nicht Wirtschaftswissenschaften studiert, dennoch hat sich seine Idee eines auf Gold basierenden Zahlungs- und Geldwesens bis heute erhalten.

Keine andere Währung hat geschafft was Gold schaffte: Über die Zeit von Jahrhunderten, womöglich Jahrtausenden, und in allen Kulturen wertgeschätzt gewesen zu sein, damit tauschen und bezahlen zu können und Wert zu speichern. Welche Prägung Goldmünzen je hatten, spielte für ihren Wert keine Rolle, sondern nur Feinheitsgrad und Gewicht. Im Prinzip könnte jeder sich seine eigenen Goldmünzen prägen und damit überall auf der Welt bezahlen oder Wert speichern, oder seine Privatmünzen an seine Nachkommen vererben. Wenn er seine Münzen heimlich vergräbt, fällt nicht mal Erbschaftssteuer an, und sie werden auch nicht enteignet.

Das schaffte man zu keiner Zeit mit Immobilien, Währungen, Landbesitz, Muscheln, eingeschränkt allenfalls mit Kunstwerken, Perlen und Edelsteinen.

Mit dem was man zum Leben braucht könnte man theoretisch auch Wert speichern, diese Güter sind aber vergänglich. Im Altertum war Salz eine Geldwährung, und in Ägypten gab es Kornkammern als Wertspeicher. Versucht wurde es also auch damit, mit Gold klappte es aber besser. Heute laufen neue Versuche mit Kryptowährungen, ob sie sich als Gold überlegen erweisen, bleibt abzuwarten.

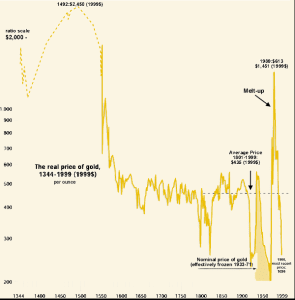

Über Jahrhunderte blieb es in etwa gleich, was man sich für 1 Unze Gold kaufen konnte – wer vor 1000 Jahren in Gold gemessen wohlhabend oder reich war, wäre es heute mit Besitz derselben Menge Goldes auch. Allerdings schwankte Gold in seiner Bewertung ausgedrückt in US – $ des Jahres 2015 zwischen etwas unter 200 Dollar 1970 bis deutlich über 2000 Dollar im 14. bis 15. Jahrhundert und davor. In den letzten 500 Jahren schwankte 1 Unze Gold im Mittel um etwa 500 US-$ (2015), gemessen an seiner Kaufkraft für das was man zum Leben brauchte. An den größten Spekulationsblasen wie Tulpenhausse oder South See Bubble hatte Gold keinen Anteil, dass etwa der Goldpreis gestiegen wäre, um sich mehr Tulpen in der Tulpenhausse kaufen zu können. Möglicherweise befand sich Gold – als einzige Ausnahme – in den Endsiebzigern bis 1980 selbst in einer Blase. Es steigt aber nicht mit, wenn sich in anderen Bereichen Blasen bilden.

Dementsprechend ist Gold heute trotz Gelddrucken, Blase an den Anleihemärkten, menschheitsgeschichtliches Verschuldungsallzeithoch, nicht gestiegen, um sich etwa mehr Schuldderivate oder Staatsanleihen kaufen zu können. Es wird derzeit oft behauptet, Gold könnte wegen des Gelddruckens nur steigen – was so falsch ist wie, dass Gold hätte steigen müssen, weil Tulpenzwiebeln so teuer geworden waren. Gold war empirisch gesehen immer mit den zeitgenössischen Lebenshaltungskosten verknüpft.

Derzeit notiert 1 Unze Gold trotz des Absturzes vom Hoch von 2010 $ (2015) im Jahr 2011 immer noch etwa auf dem Niveau der doppelten Kaufkraft für das Lebensnotwendige gemessen am historischen Durchschnitt der letzten 500 Jahre. Die Produktionskosten für neu gefördertes Gold liegen durchschnittlich aber derzeit immer noch auf dem Niveau des aktuellen Preises (in der Spitze lagen die AISC bei über 1700 US-$) trotz größter Kostenkürzungsanstrengungen – ein Paradoxon?

Die Erklärung dafür ist womöglich, dass das was wir in westlichen Industrieländern für das Lebensnotwendige tagtäglich konsumieren, von uns nicht mehr bezahlt werden könnte, würden wir selbst für die Herstellung dieser Güter arbeiten müssen. Wir lassen andere in der dritten Welt für die Herstellung von Kleidung oder Anbau von Nahrungsmitteln arbeiten, deren Arbeit weniger kostet als dieselbe Arbeit bei uns, oder sind auf Vollautomatisierung per Maschinen und Roboter umgestiegen. Solange die Globalisierung das hergibt, staut sich Inflation zurück, und die relative Kaufkraft des selbst in Dritte Welt – Ländern nicht billiger produzierbaren Goldes ist etwa doppelt so hoch wie im historischen Durchschnitt. Dabei ist alles Spitz auf Knopf: Um über die Runden zu kommen, muss auch in westlichen Industrieländern bis zur Erschöpfung gearbeitet werden, und oft reicht ein Job zum Leben nicht mehr aus. Die Güter des täglichen Lebens dürften kaum noch teurer sein, weil sie sich sonst nicht mehr genug Leute leisten könnten. Das Lohnniveau ist dort bis zum Anschlag nach unten gedrückt, und die Steuerlast wegen Rekordstaatsverschuldung bis zum Anschlag nach oben ausgereizt.

Dies trifft jedenfalls für die Masse der Menschen zu. Eine Minderheit ist hingegen sehr gutgestellt, weil sie unabhängig von Arbeit oder durch sehr gut bezahlte Arbeit vermögend ist.

Check:

1970 war Gold historisch am billigsten, im 13. bis 14. Jahrhundert am teuersten, im Jahr 2011 wieder sehr teuer. Wann ging es den Leuten zu diesen Zeiten besser oder schlechter?

https://de.m.wikipedia.org/wiki/Goldpreis#/media/Datei:Historico_ouro.gif

1350 bis 1450 gab es in Europa Hungerkatastrophen und durch Kriege und Seuchen ausgelöste Bevölkerungsdezimierungen. 1970 konnte in den USA und in Europa das Einkommen des Mannes eine Familie mit durchschnittlich 2 Kindern allein ernähren und der Lebensstandard war hoch. Unzweifelhaft erreichte man 1970 in den westlichen Industrieländern den höchsten zivilisatorischen Wohlstand der Menschheitsgeschichte, der nie wieder, davor oder danach, erreicht wurde, betrachtet man das Durchschnittsniveau der Masse der Bevölkerung. Für seine Arbeit konnte man sich viel kaufen, was man notwendig zum Leben brauchte, auch viel Gold.

Deutschland konnte sich in dieser Zeit hoch bewerteter Arbeit nach dem Krieg bis 1970 seinen Goldschatz von über 3000 t erarbeiten und hatte keine Staatsschulden.

Es gab sicher zusätzliche Einflußfaktoren wie Vollbeschäftigung oder Depressionen. 1929 – 1933 lag der reale Goldpreis mit ca. 300 US $ (2015) niedrig, Arbeit stand also hoch im Kurs, aber sehr viele hatten keine – hätte man Arbeit gehabt, hätte sie einen aber ausreichend ernährt (damals gab es keinerlei Wohlfahrtsstaat, d.h. keinerlei staatsschuldenfinanzierte Subventionierung der Arbeit wie heute, die Arbeit trug sich selbst), deshalb niedriger realer Goldpreis (= hoher Wert von Arbeit) in dieser Zeit trotz Armut bei vielen. Heute haben viele keine Arbeit, aber die die welche haben können sich davon immer öfter ohne staatliche Subventionierung nicht mehr über die Runden bringen, und Arbeit ist staatsschuldensubventioniert (= Entwertung von Arbeit). Das Wohlfahrtsstaatphänomen gibt es erst seit der Gegenwart, von daher stellte der reale Goldpreis früher in der Geschichte direkter das Niveau des Wertes von Arbeit und des Wohlstands dar. Über Massenarbeitslosigkeit in historischen Epochen ist nichts überliefert, früher haben Menschen grundsätzlich immer gearbeitet (Ausnahme: Bettler), konnten aber zeitweise von ihrer Arbeit nicht leben (Hungersnöte, Auswanderungswellen).

Das Gold konnte vor 1971 immer wirtschaftlich gewonnen werden, weil der Wert der Arbeit auf dem Niveau der Lebenshaltung lag, und der Goldpreis trotz Fixierung („Goldstandard“) des Dollars auf 35 $/Unze nicht übertrieben nach unten manipuliert war.

2011 muss es demzufolge den meisten Menschen in den westlichen Industrieländern schlechter als 1970 gegangen sein, teilweise kompensiert durch Hinterlassenschaften der Elterngeneration. Jedenfalls konnte man sich für seine Arbeit wenig zur Lebenshaltung und wenig Gold kaufen, etwa auf dem Niveau von 1450, man musste für wenig sehr viel arbeiten, und es reichte trotzdem nicht, weshalb in den USA und in Westeuropa zunehmend mehr Menschen mehrere Jobs gleichzeitig haben, viele in Deutschland „Minijobs“, in Südeuropa viele junge Menschen gar keine Jobs haben und noch auf Kosten der Eltern leben müssen, und bei denen die Arbeit haben in der Regel beide Partner arbeiten müssen, um trotzdem nur eher schlecht als recht über die Runden zu kommen. Oftmals musste trotz Doppelverdienst noch durch Sozialtransfers zu Lasten steigender Staatsverschuldung „aufgestockt“ werden, und ein Heer von Arbeitslosen lebt allein von staatlicher Zuwendung, Hartz IV, Frührente, Arbeitslosengeld und der Tafel. Zukünftig wird sich vermutlich ein Heer von Flüchtlingen den Arbeitslosen hinzugesellen.

Da der Goldpreis 2015 im Vergleich zu 2011 wieder um die Hälfte billiger ist, müsste es den Menschen doch heute wieder besser gehen?

Check:

In Rohstoffwährungen wie A$, NZ$, ist Gold bereits wieder teurer, im Juni 2015 in Neuseeland so teuer wie 2011, in Japan 2015 fast auf Allzeithoch. Arbeit wurde durch Währungsabwertung bis um die Hälfte in diesen Ländern billiger, weshalb sich die Menschen dort heute nicht mehr Gold kaufen können als 2011. In US-$ gemessene Produktionskosten für Gold liegen 2015 trotzdem noch bedeutend höher als die mittlere historische reale Kaufkraft von Gold, weshalb Arbeit nach wie vor gegenüber Gold (und noch mehr gegenüber Lebenshaltung) entwertet ist. Der nominal hohe Goldpreis 2011 entsprach nahezu dem Produktionspreis 2011 von AISC 1700 US $ (=1800 US $ 2015). Es musste 2011 also sehr viel für 1 Unze Gold gearbeitet werden, bei entwerteter Arbeit, trotz halbiertem Goldpreis 2015 ist die Arbeit relativ zu Gold (und Lebenshaltung) weiterhin unverändert entwertet, ggf. sogar noch mehr entwertet als 2011, rechnet man die Staatsschuldenexpansion hinzu. Wird Arbeit durch Gelddrucken, quantitative easing, künstlich niedrige Zinsen und Subventionierung von Arbeit durch ansteigende Staatsverschuldung noch weiter verbilligt, können die Lebenshaltung und der Goldpreis ohne weiteres auch nochmals nominal billiger werden, ohne dass sich daran etwas ändert, dass man für Arbeit immer noch weniger Gold (und das zum Leben Notwendige) kaufen kann. Der reale Goldpreis wird dann immer noch relativ zu Arbeit und Lebenshaltung doppelt so teuer bleiben wie im historischen Durchschnitt (Deflation).

Die Lösung:

Die Löhne für die Masse müssen gemessen am Goldpreis weltweit verdoppelt werden, ebenso die Preise für die Güter des täglichen Lebens (was sich allein durch die Lohnerhöhung automatisch entwickelt), die Schulden bleiben nominal auf dem alten Stand. Das historische Preisniveau von Gold würde dann wieder zumindest eine gewisse Zeit lang stimmen. In den letzten Jahrhunderten hielt eine solche monetäre Anpassung meist um die 50 Jahre (Ausnahme ab 1700 bis 1945 für über 200 Jahre).

Siehe dazu sehr anschaulich die Tabelle:

http://www.measuringworth.com/gold/

Eine Lösung muss praktikabel und einfach sein – die Maßnahme der Verdopplung von allem für das Leben Notwendige, darauf bezogene Löhne (und dadurch automatisch der Preise), wäre relativ einfach.

Keinem würde geschadet, niemandem etwas weggenommen. Die Lebensversicherungen und Schuldverschreibungen bleiben nominal gleich. DAX-Vorstände und Politiker, EU-Kommissare, Stars, Schauspieler und Fußballer haben diese Maßnahme für sich per Selbstjustiz ohnehin in den letzten Jahrzehnten vorweggenommen und blieben bei dieser monetären Anpassung unberücksichtigt. Produktiv wertschöpfende Arbeiten würden in ihrer Bezahlung aber alle verdoppelt (bis Bundeskanzlergehaltsniveau und sogar darüber), ebenso wie die Preise für alle Annuitäten (Gehälter, Renten, Pensionen, Beiträge, Mieten).

Das Steueraufkommen würde sich entsprechend erhöhen, eventuell mehr als verdoppeln, bei nicht erhöhten Staatsschulden, die Haushalte der Staaten könnten sich sanieren. Damit die vielen Steuermehreinnahmen nicht in neue Geldausgabeorgien von Politikern ausarten, müsste festgelegt werden, dass die Staatsausgaben nur zu einem gewissen Prozentanteil der Schuldentilgung erhöht werden dürfen, solange, bis alle Staatsschulden weg sind, und von da an nur noch auf Habenbasis vom Staat gewirtschaftet werden darf. (Das wäre nebenbei angemerkt eine Versicherung gegen Kriege, die alle nur auf Pump führbar sind.) Es würde erreicht, was die Notenbanken über die letzten Jahre durch Nullzinspolitik und quantitative easing angestrebt aber nicht geschafft haben.

Geldvermögen, Verbindlichkeiten, würden an der monetären Umstellung nicht teilhaben und nominal gleichbleiben.

Die Werte von Vermögensgütern, Gold, Aktien, Immobilien, Lebensversicherungen würden sich nach und nach entsprechend neu einpendeln. In Härtefällen (z.B. Selbstständige die statt Rente mit Lebensversicherungen fürs Alter vorgesorgt haben) könnte es Ausgleichsmechanismen geben.

Die in Massen zuströmenden Flüchtlinge könnten positiv zur Bewältigung der ungünstigen Demographie in westlichen Industriestaaten beitragen. Statt in China oder Bangladesch produzieren zu lassen, könnte die Produktion von Textilien und anderen derzeit durch eigene Arbeit nicht mehr erschwinglich herstellbaren Produkten wieder nach Europa zurückgeholt werden, die Maßnahmen zur monetären Anpassung würde auch einen ethisch vertretbaren, auskömmlichen Lohn für Flüchtlinge, die arbeiten, ermöglichen. Mit ihrer Hilfe könnten Engpässe in der Sanierung von Infrastruktur (Straßen, Gebäude, Leerstandsbrachen im Osten), Alten- und Krankenpflege, Erntehelfer überwunden werden. Statt zu kosten würden Flüchtlinge auf diese Weise durch Arbeit für sich selbst aufkommen. Letztlich ist jeder Wohlstand einer Gesellschaft an Manpower, Menschen die arbeiten und das Bruttosozialprodukt erhöhen, gebunden, mit zu wenig Menschen kein Wohlstand. Eine Erhöhung des Wertes der Arbeit wäre auch die Lösung für den Geburtenrückgang in westlichen Industrieländern. Arbeitsvermögen letztlich ist es, was im Vermögenswert 1 Unze Gold ausgedrückt wird, mehr Hände Arbeit erwirtschaftet mehr davon, ohne es zu entwerten. So ist es jedenfalls über Jahrtausende immer gewesen.

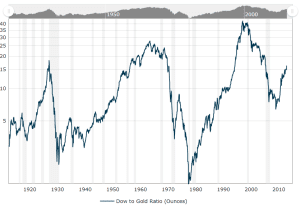

http://www.macrotrends.net/1378/dow-to-gold-ratio-100-year-historical-chart

Vielleicht erscheint die Verdopplung von Löhnen und Preisen, einer Währungsreform ähnlich, zu einschneidend, sogar dirigistisch-diktatorisch. Warten wir doch einfach ab, bis die unendliche Weisheit der Marktkräfte, mit ein wenig Hilfe von Dragi & Co., von selbst für eine Lösung sorgt und machen uns weiter keine Gedanken – das ist die bis heute ungelöste Frage. Die Großkopferten Hayek, Mises, Keynes sind sich in ihrer Beantwortung nicht einig geworden, was die gesamte Zunft der Wirtschaftswissenschaft und Volkswirtschaftslehre diskreditiert. M.E. vereinfacht ein kurzes und schmerzliches dirigistisches Eingreifen a la Keynes aber nur eine lange Hängepartie mit Austerität, Gelddrucken und künstlich niedrig gehaltenem Zins, Lohnstreikrunden, Arbeitskämpfen, Rezessionen, Deflationen und schließlich dem von Hayek prognostizierten Zusammenbruch bei untragbar gewordenen Schulden. Was im Paradigma „runaway train“ Jahre bis Jahrzehnte dauert, verlorene Jahre, hätten wir bei Verdopplung des Wertes von Arbeit gekoppelt an den realen Goldpreis vielleicht in ein paar Wochen bis Monaten ausgestanden.

Paul Volcker hielt es für eine gute Idee, den Goldpreis manipulatorisch zu drücken, um aufgehäufte Schulden den Gläubigern gegenüber nicht zu entwerten, sondern stattdessen den sonst wie durch ein Naturgesetz im Goldpreis ausgedrückten Wert der Arbeit.

Die Briten waren da über Jahrhunderte schlauer als Volcker, und haben etwa alle 50 Jahre eine Neujustierung mit Höherbewertung des Faktors Arbeit durch Anpassung des Kurses des Pfunds zu Gold vorgenommen. Diese Geldpolitik ermöglichte den Briten den Aufbau ihres Empires. Scheinbar waren die führenden Köpfe zu Zeiten von Hobbes und Smith klüger als ihre studierten und belesenen Nachfolger in der Gegenwart.

Ein Wort zu den Goldpermabullen: Sie liegen falsch, weil sie glauben, der Wert von Gold würde blasenhaft exponentiell explodieren, und mit ihren paar Unzen Gold würden sie dann zu Superreichen. Sie haben das empirische Naturgesetz, was Gold ist, wie die wenigsten (ein anderes Missverständnis: ‚Gold ist ein „pet rock“ und sonst zu nichts zu gebrauchen‘), nicht verstanden: Gold bemisst stets den Wert von Arbeit und Lebenshaltung und kann ihn speichern, nicht mehr, aber auch nicht weniger, und dies bereits seit Jahrtausenden. Das haben sich die Menschen nicht willkürlich ausgedacht, wie man sich die Zahl Pi nicht willkürlich ausdenken kann, sondern Gold ist wie eine Naturkonstante, oder hat evolutionär die Nische, diese zu bemessen, bisher am besten besetzt.

Kommentare lesen und schreiben, hier klicken

Daumen hoch !!!

Ein schöner Bericht, danke.

„An den größten Spekulationsblasen wie Tulpenhausse oder South See Bubble hatte Gold keinen Anteil, dass etwa der Goldpreis gestiegen wäre,“

–> Zu dieser Zeit war die Währung goldgedeckt, d.h. die Blase wurde mit Gold bezahlt. Beim Platzen gab es keinen Grund, den Goldkurs anzupassen.

„Dementsprechend ist Gold heute trotz Gelddrucken, Blase an den Anleihemärkten, menschheitsgeschichtliches Verschuldungsallzeithoch, nicht gestiegen“

–> Heute ist die Währung ungedeckt. Die heutigen Blasen konnten sich unabhängig vom Goldkurs entwickeln. Beim Platzen dieser Blasen wird Gold voraussichtlich wieder seine Rolle als historische Währung einnehmen. Oder wer will dann noch Papier als Sicherheit? Gemessen an den gigantischen Geldmengen ist Gold unterbewertet.

Der Artikel sagt doch letztlich aus, dass Gold und Arbeit beide unterbewertet sind?

Da historisch die Menschen viel mehr für Gold arbeiten mussten (etwa 1 Unze Silber für eine Woche Arbeit), sehe ich heute Gold und Silber als unterbewertet gegen Arbeit. Wenn Arbeit doppelt so gut bezahlt werden müsste, halte ich den Faktor 10 für Edelmetall durchaus für weiterhin haltbar.

Mein Artikel handelt von „realen“ Goldpreis, was man sich für Gold kaufen kann.

Goldpreis (real) = (Lebenshaltung (real)/Arbeit) * Konstante

Gold ist derzeit historisch gesehen relativ teuer im Verhältnis zur verbilligten (weit zu billigen) Arbeit, d.h. man kann sich in der Range von ca 200 bis 2000 $ 2015 real für seine Arbeit derzeit relativ wenig (Gold) kaufen.

Ich nehme an, dass sich die Arbeit noch weiter verbilligen wird (durch mehr Abgaben, Steuern, Staatsschuldenexpansion und damit sich noch mehr ausdehnende Subventionierung von Arbeit), und sich der reale Goldpreis trotz historisch immer noch etwa doppelt so hohen Niveau im Vergleich zum historischen Durchschnitt weiter verteuert. Erreicht die Verteuerung des realen Goldpreises das Niveau von 1492, hieße dies nominal in US $ 2015 3310 US – $.

Diese Überlegungen zum realen Goldpreis dürfen nicht verwechselt werden mit dem „nominalen“ Goldpreis, der von Geldbasisentwertung wegen Gelddrucken, Zinspolitik etc. abhängt. Bei Deflation kann der nominale Goldpreis auch sinken, obwohl er real steigt und umgekehrt.

Danke für die Antwort. Ich versuche immer noch, richtig zu verstehen.

Ihre Formel leitet den realen Goldkurs rein von der Kaufkraft der Masse ab. Das könnte ja passen – bei relativ konstanter Goldmenge, die rein durch die Nachfrage bepreist wird. Der Kursverfall ab 1492 erklärt sich dann auf die Mengenausweitung durch die riesigen Goldlieferungen aus der Neuen Welt (die Silberkurve sieht ganz ähnlich aus).

Realkurse um $2000 wie vor 1492 dürften demnach nie wieder erreicht werden. Von daher ist schon interessant, dass einige jüngere Ausschläge schon recht nahe da herankommen.

Die Anzahl der Menschen spielt keine Rolle? Es müsste doch einen Nachfrageeffekt haben, ob 7 Milliarden oder nur 100 Millionen Menschen ihre Kaufkraft an Gold messen?

Wieso kommt es, nach ca 300 Jahren „Ruhe“ 1500-1800 mit einem realen Kurs um $500, ab ca. 1800 (1789?) zu den drastischen Schwankungen, die bis heute anhalten? Aus Ihrer Sicht schwankt die Kaufkraft, aus meiner Sicht würde ich sagen, ab 1800 hat die Loslösung der Währungen von Gold begonnen. Diverse Formen von ungedecktem Papiergeld haben ja 1785 den frz. König in die Krise getrieben und letztlich die Revolution ausgelöst.

Wie haben Sie das „Limit“ von 3310 USD errechnet? Das würde Ihre Formel verständlicher machen, etwa die Bewertung des Faktors „Arbeit“.

Und: gilt Ihre Einschätzung analog für Silber? Silber wird ja industriell umfangreich genutzt und hier auch unwiederbringlich verbraucht. Die Weltsilberbestände sind minimal gegen Gold.

Gruß aus Odenthal

Sehr geehrter Herr Ernst,

Sie schreiben, Zitat:

»Die Löhne für die Masse müssen gemessen am Goldpreis weltweit verdoppelt werden, ebenso die Preise für die Güter des täglichen Lebens (was sich allein durch die Lohnerhöhung automatisch entwickelt), die Schulden bleiben nominal auf dem alten Stand. Das historische Preisniveau von Gold würde dann wieder zumindest eine gewisse Zeit lang stimmen.«

Einspruch, Euer Ehren! Denn Sie haben den entscheidenden Punkt, WARUM Gold seit den 70er Jahren so billig ist, bei Ihrer Analyse außen vor gelassen. Ich meine die Erfindung des »Papiergoldes«. So etwas gab es früher zu keiner Zeit!

Heute wird der Goldpreis praktisch zu 100 Prozent durch eben diesen »papierenen« (elektronischen, spekulativen) Goldhandel bestimmt: Futures, Optionen, CEFs, sprich: Derivate aller Couleur. Das Handelsvolumen dieser Derivate AUF Gold ist heute einhundert Mal so groß wie der Handel mit physischem Gold selbst!

Nun kann man den Derivatehandel nicht verbieten, auch wenn er bei Gold keinerlei praktischen Nutzen hat als eben den der Spekulation. Aber ein Verbot ist auch nicht (mehr) erforderlich. Es gibt zahlreiche Hinweise, dass sichdie Investoren aus diesem papierenen Markt zurückziehen. Der bedeutendste Gold-Fonds (SPDR) hat binnen nur zweieinhalb Jahre über die Hälfte seines Volumens eingebüßt! Tendenz weiterhin fallend.

In dem Moment, in dem Gold nicht mehr spekulativ gehandelt wird, löst sich das Problem von selbst. Horrende Summen, die auf der Suche nach dem »sicheren Hafen« sind, werden nunmehr notdrungen auf physisches Gold bieten. Der Preis wird auf diese Weise ganz von selbst (nach oben selbstverständlich) korrigiert werden.

Wohl dem, der dann über physisches Gold verfügt.

Wenn ich, sehr geehrter Herr ERnst, noch eine Frage stellen darf, weil ich fürchte, Sie nicht richtig zu verstehen: Sie schreiben, erneut Zitat:

»Gold bemisst stets den Wert von Arbeit und Lebenshaltung.«

Wie meinen Sie das? Ist das nicht viel zu kompliziert gedacht?

Wenn wir mal den in meinem ersten Kommentar erwähnten, riesigen Papiergoldmarkt außen vor lassen, so bemisst sich doch der Wert von physischem Gold ausschließlich danach, was das bietende Vermögen dafür zu zahlen bereit ist, oder etwa nicht?

Und bei dieser Preisfindung spielen die Kleinvermögen kaum eine Rolle. Auch nicht in ihrer Summierung. Relevant ist hier das GROSSE Vermögen: die Zentralbanken, die Gold als Reserve vorhalten, die großen Familienvermögen, usw.

Ich sehe Gold (phys.) im Grunde kaum anders als Kunst, Antiquität, alten Wein etc.: All diese Dinge leiten ihren Wert nicht von ihrer tatsächlichen Funktion her ab, sondern ausschließlich aus dem Willen der Bieter, der Vermögenden, Teile ihres Vermögens gegen diese Dinge einzutauschen.

Wie spielen hier Ihrer Meinung nach »Arbeit und Lebenshaltung« mit hinein?

Lesen Sie hierzu:

http://www.goldreporter.de/verbluffende-erkenntnisse-uber-die-historische-kaufkraft-des-goldes/gold/25158/

Warum der reale Goldpreis historisch trotz großen Schwankungen von Angebot und Nachfrage nach Gold so konstant blieb, kann ich nicht erklären, empirisch scheint es aber so zu sein.