FMW-Redaktion

Gibt es irgendwo auf der Welt Probleme mit notleidenden Krediten? Quatsch, das sind natürlich alles nur Gerüchte von Panikmachern und Verschwörungstheoretikern, denn die Finanzkrise ist ja schon seit Jahren ausgestanden. Die Banken sind solide, die Verbraucher alle wieder in Lohn und Brot – also warum sollte es da Probleme mit notleidenden Krediten geben?

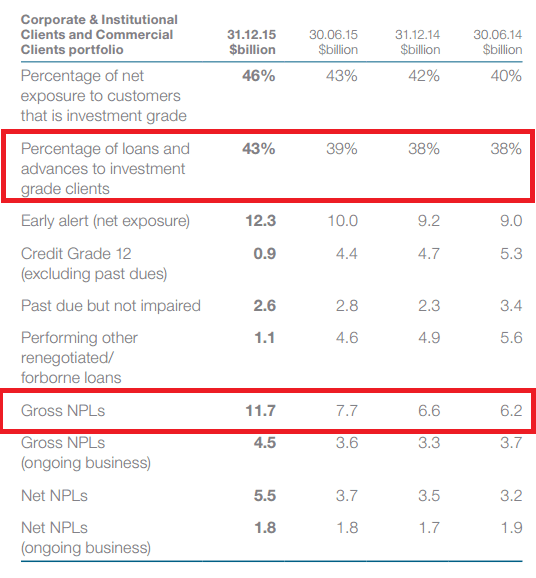

Schauen wir uns doch mal zwei aktuelle Beispiele an. Heute früh hat die britische Großbank Standard Chartered, die zwar in London sitzt, aber einen Großteil ihrer Geschäfte in Asien macht, ihre Zahlen für 2015 gemeldet. Wir sind etwas in die Niederungen des Kleingedruckten herabgestiegen. Und siehe da, hier findet man u.a. eine Übersicht der notleidenden Kredite an institutionelle Kunden (NPL). Die haben sich in den letzten 1 1/2 Jahren (unten rot markiert) fast verdoppelt. Darüber findet man die Zahl 43%. Das ist der Anteil an hochwertig eingeschätzten Krediten (Investment Grade). Gut dargestellt – darf man aber somit im Umkehrschluss annehmen, dass die restlichen 57% schlecht bewertete Kredite sind? Die Frage bleibt an dieser Stelle ungeklärt.

Das Ergebnis von Standard Chartered an sich sieht auch alles andere als rosig aus. Die Kreditabschreibungen der Bank an institutionelle Kunden stiegen in 2015 um 87%. Der Vorsteuergewinn der Bank ging um 84% zurück. 7.000 Mitarbeiter wurden letztes Jahr „abgebaut“, 2.000 weitere sollen dieses Jahr folgen.

US-Autokredite

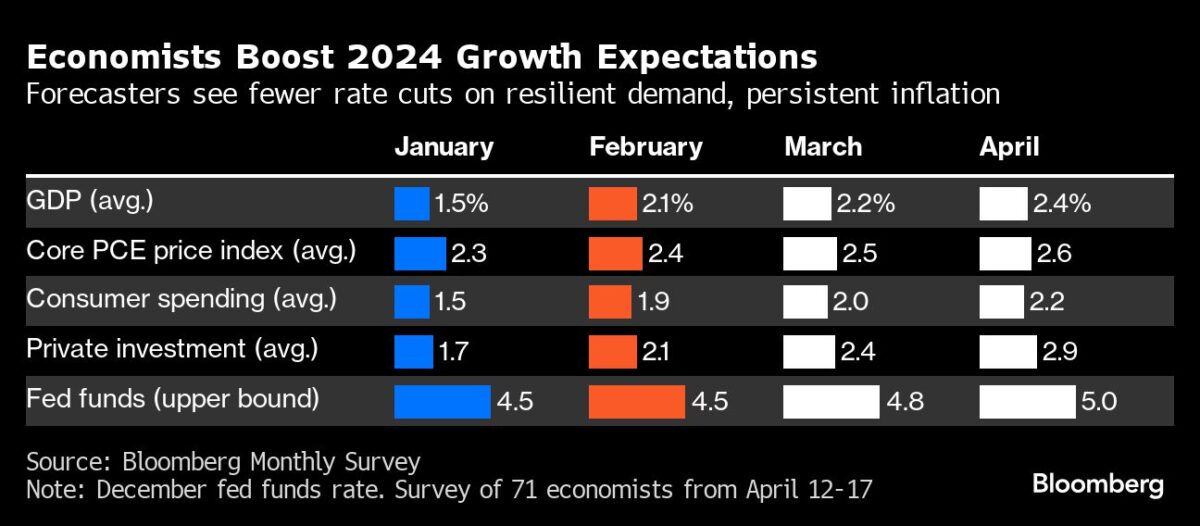

Die Zahlungsversäumnisse (verzögerte Zahlung /offene Raten) bei minderwertigen US-Autokrediten haben laut der Großbank Wells Fargo jetzt fast das maximale Krisenniveau aus 2009 erreicht (5,5%) mit einer Ausfallquote von aktuell 4,7% bei den sogenannten „Subprime-Autokrediten“, also Kredite an besonders risikoreiche Kreditnehmer. 2011 und 2012 war diese Quote noch unter 2%. Die „Defaults“, also die wirklichen Zahlungsausfälle, sind im Januar auf 12,3% gestiegen von 11,3% im Dezember, womit man ebenfalls kurz vor dem Krisenniveau aus 2009 angekommen ist. Viele US-Konsumenten mögen zwar seit der Finanzkrise wieder in Lohn und Brot gekommen sein, aber mit deutlich schlechter bezahlten Gehältern. Bei der nächsten Krise (Ölkrise läuft ja bereits) schlägt das umso härter durch auf Hypothekenkredite, offene Kreditkartensalden, Autokredite und lang laufende Studentenkredite. Autokredite wurden und werden teilweise verbrieft wie damals die Hypothekenkredite. Denn bei einer Verbriefung ist das Risiko ja abgefedert!??

Kommentare lesen und schreiben, hier klicken

Macht nichts. Was an Abschreibungen auf die maroden Autokredite anfällt, holt man sich jetzt direkt bei den Autoherstellern. VW lässt grüßen.