FMW-Redaktion

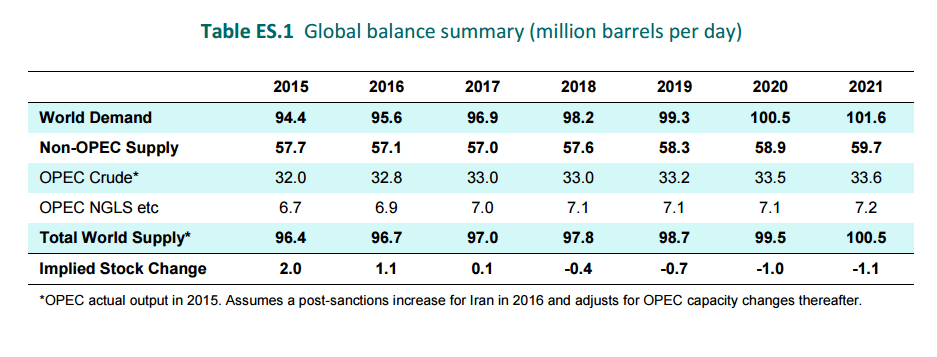

Die Internationale Energie-Agentur (IEA) hat heute ihren 5 Jahres-Ausblick veröffentlicht. Darin legt sie dar, dass kurzfristig das Öl-Überangebot erhalten bleibt. Im laufenden Jahr soll einer Nachfrage von weltweit 95,6 Millionen Barrels pro Tag ein Angebot von 96,7 Mio gegenüberstehen. In 2017 erreichen Angebot und Nachfrage dann eine Auslanancierung von 96,9 zu 97 Mio Barrels. In 2018 dann überschreitet die Nachfrage mit 98,2 Mio Barrels pro Tag das Angebot von 97,8 Mio, und bis 2021 vergrößert sich der Abstand weiter. So lautet zumindest die aktuelle Prognose der IEA, Stand heute.

Aber man weiß ja, wie schnell sich die Lage ändert. Politische Veränderungen hier oder da, und zack sind die Prognosen hinfällig, aber Stand heute wirkt diese Prognose realistisch. Gerade die US-Produzenten geraten jetzt wirklich an einen toten Punkt, wo nichts mehr geht und oft nur noch die Schließung der Förderanlagen bleibt – Ausharren ist nicht mehr möglich.

Bis 2021 soll die Nachfrageseite um 6 Mio Barrels pro Tag anwachsen, die Angebotsseite aber nur um 3,8. So würde es dann zu mehr Nachfrage als Angebot kommen, was theoretisch irgendwann für nachhaltig steigende Ölpreise sorgen könnte, wenn der Markt denn den IEA-Zahlen folgt. Nur wann? Nehmen die Trader die zu erwartende Ausbalancierung schon mal vorweg? Wie so oft alles überstürzen? Momentan wirkt noch die gerade stattfindende Öl-Flut aus dem Iran auf die Märkte.

Für die US-Produktion, die ja stark einzelteilig auf viele kleine Privatproduzenten verteilt ist, sieht die IEA erst einmal weitere Produktionseinbußen von 600.000 Barrels pro Tag in diesem und weitere 200.000 im nächsten Jahr. Ein ansteigender Ölpreis sowie die derzeit enormen Anstrengungen der Fracking-Industrie in Sachen Effizienzsteigerung (Break Even absenken) sollen laut IEA die US-Produktin insgesamt bis 2021 auf gigantische 14,2 Millionen Barrels pro Tag befördern. Wenn wir uns nicht irren, wären die USA damit der größte Produzent weltweit.

Die IEA macht eine Andeutung, dass es zu plötzlichen Preissprüngen nach oben kommen könnte, weil die Ölindustrie ihre Investitionen zuletzt so drastisch zurückgefahren hat, dass es in den nächsten Jahren wohl zu überraschenden Angebots-Engpässen kommen könnte, Zitat:

„It is easy for consumers to be lulled into complacency by ample stocks and low prices today, but they should heed the writing on the wall: the historic investment cuts we are seeing raise the odds of unpleasant oil-security surprises in the not-too-distant-future,” said IEA Executive Director Fatih Birol, launching the report at IHS CERAWeek.“

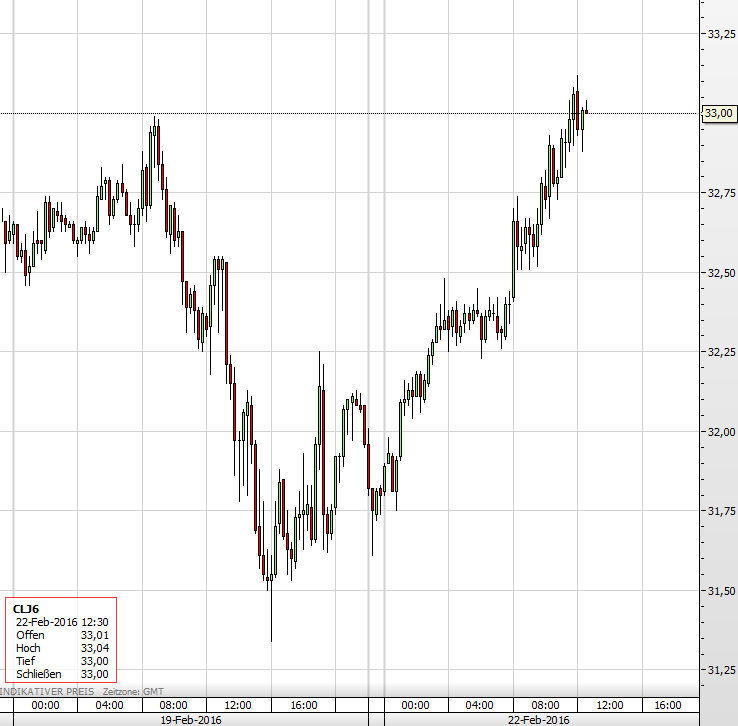

Der Ölpreis zeigt sich aktuell vorsichtig erfreut über die Aussicht auf Änderung bei Angebot und Nachfrage. WTI im April steigt den ganzen Tag schon langsam aber kontinuierlich um 1,3 auf aktuell 33,01 Dollar.

Der April-Ölpreis (WTI) seit Freitag.

Kommentare lesen und schreiben, hier klicken