FMW-Redaktion

Wie die Bank of Japan heute verkündet, bleibt der Einlagenzins für Banken bei -0,1% bestehen. Ebenso will man für 10jährige japanische Staatsanleihen am 0% Zins-Ziel festzuhalten. Auch das Anleihekaufprogramm (QE) wird unverändert fortgesetzt (Volumen von 80 Billionen Yen pro Jahr). Neu ist die Bewertung der wirtschaftlichen Lage in Japan durch die Notenbank. Es gäbe einen moderaten Erholungstrend. Der schwächere Yen habe dem Export geholfen. Der fiel im Okotber nämlich noch dramatisch um -10,3%, im November nur noch um -0,4%. Eigentlich müsste man meinen nach so einem starken prozentualen Einbruch muss schon fast automatisch ein kleines Plus kommen. Aber gut, das verkauft man dann eben schon als Erfolg.

Die Bank of Japan spricht an, dass die Inflationsrate immer noch leicht im Minus oder um die 0%-Marke tendiere – das liege natürlich am schwachen Ölpreis, so die Bank. Von der schrumpfenden Bevölkerung wird nichts erwähnt. Die langfristigen Inflationserwartungen würden steigen, mit dem festen Ziel in Richtung 2%. Klingt verdammt stark nach Wunschvorstellung. Was ich mir wünsche, wird auch irgendwann mal Realität werden!? Börsianer träumen heute früh schon von einer Zinswende in Japan. Aber herje, bei den Zahlen, wann mag die kommen? In Europa tut sich inflationstechnisch was, aber in Japan?

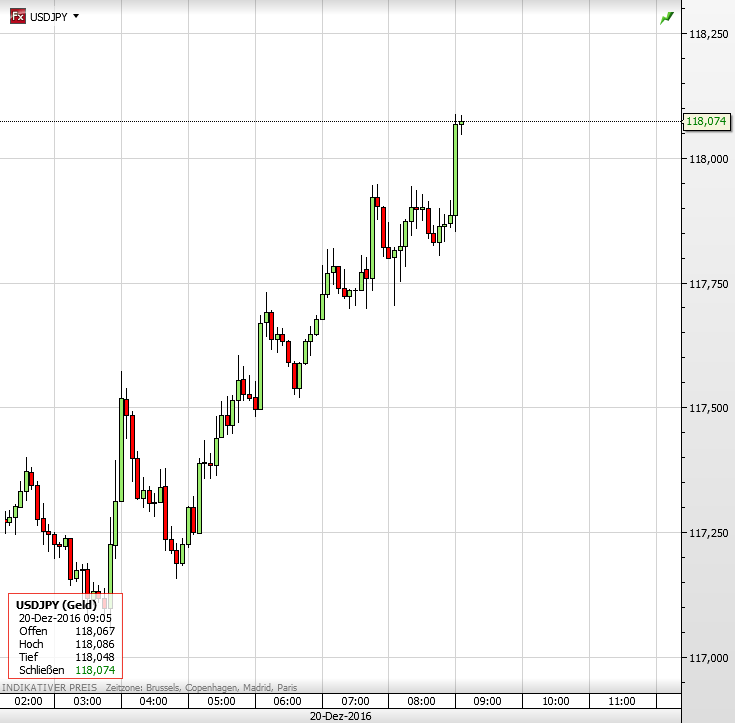

Was der Markt davon hält? Nun, er scheint momentan von weiterer Lockerung auszugehen oder besser gesagt von einem weiterhin schwachen Yen. Daher steigt der US-Dollar gegen den Yen heute früh auch weiter an seit der PK der Bank of Japan, von 117,75 auf aktuell 118,08. Der Chart ist aktuell eindeutig.

USDJPY seit heute früh um 2 Uhr.

Die Bank of Japan im Originaltext:

–

–

1. At the Monetary Policy Meeting held today, the Policy Board of the Bank of Japan decided

upon the following.

(1) Yield curve control

The Bank decided, by a 7-2 majority vote, to set the following guideline for market operations for the intermeeting period. [Note 1] The short-term policy interest rate:

The Bank will apply a negative interest rate of minus 0.1 percent to the Policy-Rate Balances in current accounts held by financial institutions at the Bank. The long-term interest rate: The Bank will purchase Japanese government bonds (JGBs) so that 10-year JGB yields will remain at around zero percent. With regard to the amount of JGBs to be purchased, the Bank will conduct purchases at more or less the current pace — an annual pace of increase in the amount outstanding of its JGB holdings of about 80 trillion yen — aiming to achieve the target level of the long-term interest rate specified by the guideline.

(2) Guidelines for asset purchases

With regard to asset purchases other than JGB purchases, the Bank decided, by a 7-2 majority vote, to set the following guidelines. [Note 2]

a) The Bank will purchase exchange-traded funds (ETFs) and Japan real estate investment trusts (J-REITs) so that their amounts outstanding will increase at annual paces of about 6 trillion yen and about 90 billion yen, respectively.

b) As for CP and corporate bonds, the Bank will maintain their amounts outstanding at about 2.2 trillion yen and about 3.2 trillion yen, respectively.

2. Japan’s economy has continued its moderate recovery trend. Overseas economies have continued to grow at a moderate pace, although emerging economies remain sluggish in part. In this situation, exports have picked up. On the domestic demand side, business fixed investment has been on a moderate increasing trend as corporate profits have been at high levels and business sentiment has improved somewhat. Against the background of steady improvement in the employment and income situation, private consumption has been resilient, and housing investment has continued its pick-up. In the meantime, public investment has been more or less flat. Reflecting these moderate increases in demand both at home and abroad and the progress in inventory adjustments, industrial production has picked up. Financial conditions are highly accommodative. On the price front, the year-on-year rate of change in the consumer price index (CPI, all items less fresh food) has been slightly negative. Inflation expectations have remained in a weakening phase.

3. With regard to the outlook, Japan’s economy is likely to turn to a moderate expansion. Domestic demand is likely to follow an uptrend, with a virtuous cycle from income to spending being maintained in both the corporate and household sectors, on the back of highly accommodative financial conditions and fiscal spending through the government’s large-scale stimulus measures. Exports are expected to follow a moderate increasing trend on the back of an improvement in overseas economies. The year-on-year rate of change in the CPI is likely to be slightly negative or about 0 percent for the time being, due to the effects of the decline in energy prices, and as the output gap improves and medium- to long-term Inflation expectations rise, it is expected to increase toward 2 percent. [Note 3]

4. Risks to the outlook include the following: developments in emerging and commodity-exporting economies, particularly China; developments in the U.S. economy and the impact of its monetary policy on global financial markets; the consequences stemming from the United Kingdom’s vote to leave the European Union (EU) and their effects; prospects regarding the European debt problem, including the financial sector; and geopolitical risks.

5. The Bank will continue with „Quantitative and Qualitative Monetary Easing (QQE) with Yield Curve Control,“ aiming to achieve the price stability target of 2 percent, as long as it is necessary for maintaining that target in a stable manner. It will continue expanding the monetary base until the year-on-year rate of increase in the observed CPI (all items less fresh food) exceeds 2 percent and stays above the target in a stable manner. The Bank will make policy adjustments as appropriate, taking account of developments in economic activity and prices as well as financial conditions, with a view to maintaining the momentum toward achieving the price stability target.

Kommentare lesen und schreiben, hier klicken