FMW-Redaktion

Die größte Reederei Südkoreas (große Exportnation) und siebtgrößte Reederei der Welt Hanjin wird nun endgültig liquidiert, also abgewickelt. Der Laden wird dicht gemacht, und alles was noch da ist, wird in Cash umgewandelt um die Gläubiger zu bedienen. Das ist der letzte Akt, nachdem das Unternehmen am 31. August 2016 Insolvenz angemeldet hatte. Seitdem bestand die Hoffnung, dass man sich im Rahmen des Insolvenzverfahrens „restrukturieren“ könne. Also Mitarbeiter teilweise entlassen, Kosten senken, Schulden strecken usw. Wichtig ist aber heute, dass ein südkoreanisches Gericht nun zum letztendlichen Schluss gekommen ist, dass die sofortige Liquidation der Firma den Gläubigern mehr Geld einbringt, als wenn man den Laden noch länger am Leben halten würde. Also war der Rest tot mehr wert als lebendig. So ist es eben.

In den letzten Jahren konnte die Branche solch ein Deaster stets vermeiden, weil große Player kleine Player in ihre Flotte ingegrierten. Die Hamburger Reederei Hapag Lloyd beispielsweise ist trotz ständiger Gewinnsorgen in den letzten Jahren auch immer weiter gewachsen durch Zukäufe (Kanada) und Fusionen (Südamerika und Naher Osten). So wurden bei Hapag beispielsweise Chilenen und Araber zu bedeutenden Anteilseignern des Konzern (alte Aktien tauschen gegen neue Aktien des Gesamtkonzerns). Durch die ständigen Fusionen und Käufe konnte die Krise der Branche in der Außendarstellung überdeckt werden. Dass Hanjin nach der Pleite im August jetzt endgültig dicht gemacht wird, zeigt wie kaputt die Branche 10 Jahre nach der Finanzkrise immer noch ist.

Richtig ernsthaft hat sich bei den großen Reedereien (Moeller-Maersk zu aller erst) wohl niemand Gedanken gemacht, dass es mal angebracht wäre eine Zeit lang keine neuen Schiffe zu bestellen. Genau so hatten auch koreanische Großwerften lange Zeit ihre Werftkapazitäten nicht angepasst, und sind jetzt zu dramatischem Schrumpfen gezwungen. Hanjin hatte zuletzt beim Insolvenzantrag eine Schuldenlast von 5,37 Milliarden Dollar genannt. Das Verscherbeln der Schiffe bringt nur ein klein wenig Cash in die Kasse. In Finanzkreisen munkelt man, das vor allem die großen Pötte (ca 150 Mio Euro Neubauwert) für um die 30 Millionen Euro zu Cash gemacht werden.

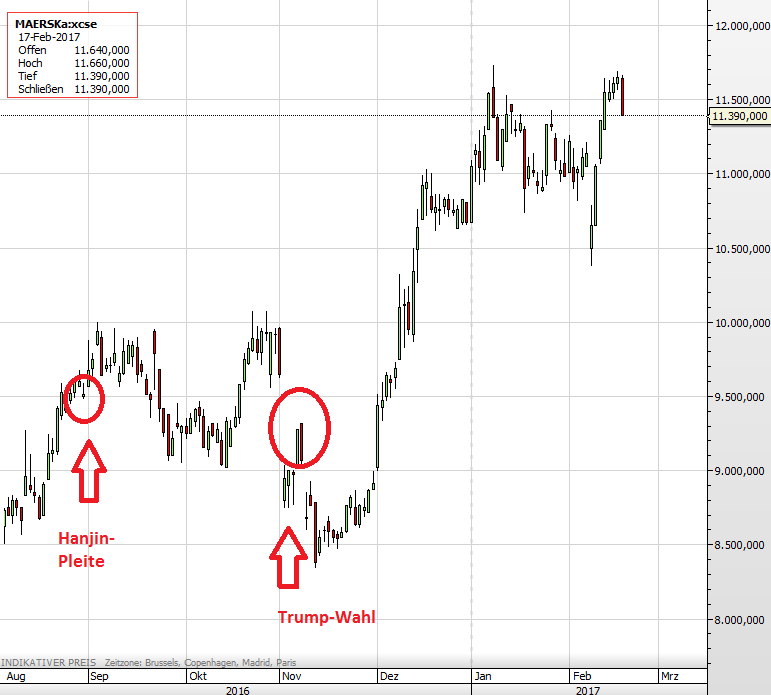

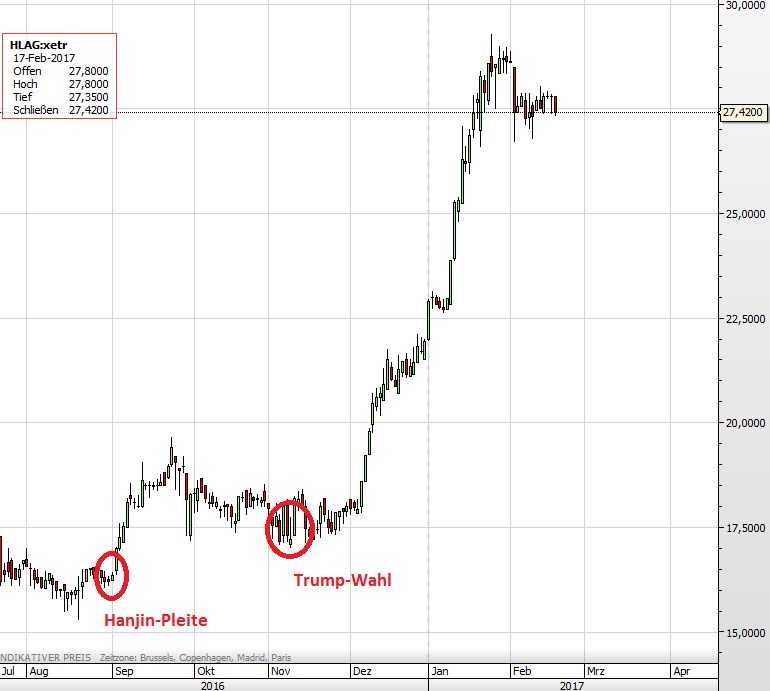

Hanjin´s Schiffe gelten sind modern und groß, also voll auf der Höhe der Zeit. Daher verschwinden die Kapazitäten dieser Schiffe durch die Liquidierung von Hanjin nicht vom Markt, sondern fahren in Kürze nur unter der Flagge der Konkurrenz weiter über die Weltmeere. Mehr als interessant ist die Reaktion der Aktienkurse von Hanjin´s Konkurrenten. Wir schauen hier mal exemplarisch auf Moeller-Maersk und Hapag-Lloyd (Nummer 1 und 5 in der Branche). Nach dem Insolvenzantrag von Hanjin am 31. August 2016 stiegen die Kurse der beiden Konkurrenten an den folgenden Tagen ein klein wenig an, um dann wieder an Kraft zu verlieren. Die Euphorie über das de facto Ausscheiden eines großen Konkurrenten auf der „Hauptroute“ zwischen Asien und Europa hielt also nur kurz an.

Dann ab dem 8. November, wo Donald Trump zum US-Präsidenten gewählt wurde, ging es ähnlich wie mit dem Gesamtmarkt auch bei diesen beiden Aktien kräftig bergauf. Sieht man diese Aktien nur als normalen Teil des gesamten Aktienmarktes, ist diese Bewegung nachvollziehbar. Aber man bedenke: Donald Trump hat dem globalen Freihandel und Welthandel den Krieg erklärt! Und er hat kurz nach seiner Amtsübernahme sofort das Asien-Freihandelsabkommen TPP gekündigt. Noch desaströser könnte es eigentlich nicht sein für die Aktien von Reedereien, die nur vom globalen freien Warenverkehr leben. Deswegen ist es doch recht verwunderlich, dass die Aktien der beiden einfach so mit gestiegen sind. Aber so ist es nun mal. Die Börse hat immer recht, oder der Aktienkurs lügt nicht… oder wie war das Sprichwort nochmal ?

Die Aktie der weltweit größten Container-Reederei Moeller-Maersk seit Anfang August 2016.

Die Aktie der weltweiten Nummer 5 der Container-Reedereien Hapag-Lloyd seit Anfang August 2016.

Kommentare lesen und schreiben, hier klicken

kann es eventuell auch sein, dass im finanzwesen, speziell an den börsen eine grosse zahl von schwachköpfen tätig sind ?

naja so ungewönlich ist das auch nicht. Ein großer Konkurrent ist weg vom Markt. Für die Überlebenden bleibt also mehr vom Kuchen, deshalb steigen die Kurse…