FMW-Redaktion

Heute stürzt so Einiges in die Tiefe – so zum Beispiel der Dax, der unter das bisherige Verlaufstief bei 11935 gefallen ist und dabei sogar die 11900er-Marke unterschritt:

Dabei ist der Aufwärtstrend nun Geschichte.. und der Euro steigt auch „a bissl“..

dax update $dax #dax #spx pic.twitter.com/AYDLL1VL62

— Amit Noam Tal (@amital13) August 29, 2017

https://twitter.com/TradeScreens/status/902455691230625793

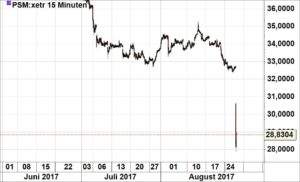

Aber auch bei Einzelwerten knallt es sehr heftig – so zum Beispiel bei dem Dax-Wert ProSiebenSat1, die zweitweis um mehr als 14% abstürzen und damit auf das tiefste Niveau seit dem Jahr 2013 fallen:

Auslöser des Absturzes ist der zentrale Satz der ad hoc-Mitteilung des Konzerns:

„Vor dem Hintergrund jüngster Indikationen zur Entwicklung des TV-Werbegeschäfts der Gruppe im September erwartet die ProSiebenSat.1 Media SE nunmehr im dritten Quartal 2017 im Vergleich zum Vorjahr einen Umsatzrückgang für das Segment Broadcasting German-speaking im mittleren einstelligen Prozentbereich (Q3 2016: 472 Mio Euro). Zu diesem Schluss kam heute der Vorstand der Gesellschaft als Ergebnis einer Analyse der laufenden Geschäftsentwicklung. Die bisherigen Erwartungen verbesserter TV-Werbeeinnahmen im dritten Quartal 2017 für das Segment Broadcasting German-speaking der ProSiebenSat.1 Group werden daher voraussichtlich nicht erreicht.“

Das ist nun die dritte Senkung des Ausblicks im Werbegeschäft in diesem Jahr – und das, obwohl der Konzern erst vor drei Wochen seine Quartalszahlen für das 2.Quartal vorgelegt hatte und dabei eben noch nicht vor schwächeren Einnahmen gewarnt hatte. Goldman Sachs stufte darauf hin die Aktie von „buy“ auf neutral herab und strich ProSieben von seiner Empfehlungs-Liste.

Faktisch sehen wir hier vermutlich den technologischen Wandel: das klassische Medium Fernsehen verliert an Bedeutung, auch für Werbetreibende! Im Sog der Schwäche von ProSiebenSat1 verliert auch RTL Group mehr als 8%.

Der zweite heftige Absturz trifft das TecDax-Unternehmen Adva Optical. Auch hier ist Auslöser einer Umsatzwarnung:

„Die Umsatzerlöse in Q3 2017 (einschließlich der Übernahme von MRV Communications, Inc. („MRV“), die am 14. August 2017 abgeschlossen wurde), werden voraussichtlich zwischen EUR 110 Millionen und EUR 125 Millionen liegen. Ohne Berücksichtigung des Erwerbs von MRV werden die Umsatzerlöse voraussichtlich zwischen EUR 104 Millionen und EUR 114 Millionen liegen und damit unterhalb der bisherigen Prognosebandbreite von EUR 120 Millionen bis EUR 130 Millionen. Dieser Rückgang ist weitestgehend auf die unerwartet schwache Auftragslage zurückzuführen.“

Dabei hatte Adva Optical erst Ende Juli seine Prognosen gesenkt, nun also ein weiteres Mal. Die Aktien verlieren über 23% (!):

Heute kommt also viel zusammen – schwache Umsatzausblicke, faktisch also Gewinnwarnungen, dazu die Nordkorea-Thematik etc. Aber sonst ist natürlich alles superbullisch.. Ein heißer Dienstag!

Kommentare lesen und schreiben, hier klicken