Adidas hat seine Quartalszahlen veröffentlicht. Hier die wichtigsten Kennzahlen.

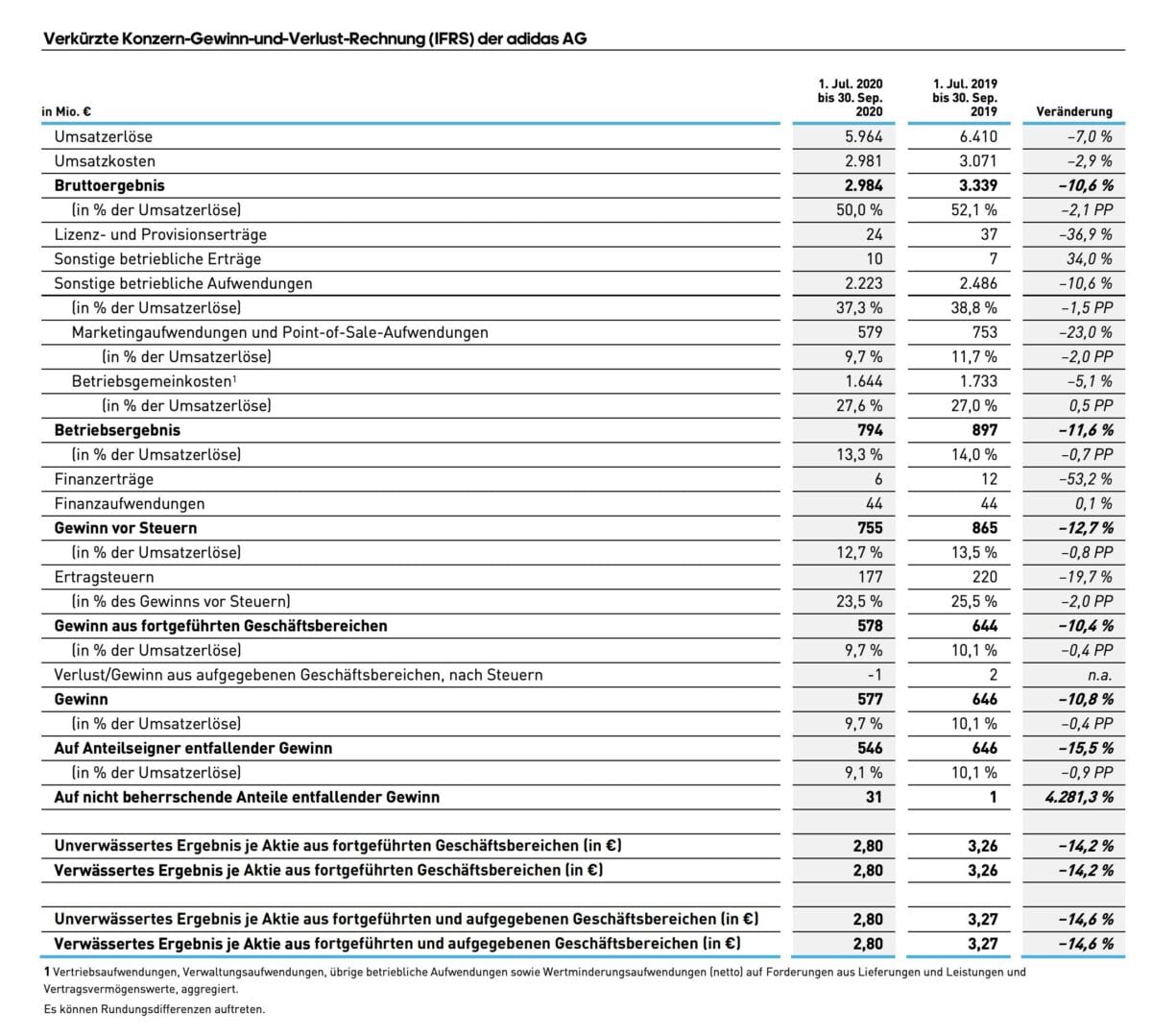

Der Umsatz liegt bei 5,96 Milliarden Euro (Vorjahresquartal 6,41).

Der Gewinn (aus fortgeführten Geschäftsbereichen) liegt bei 578 Millionen Euro (Vorjahresquartal 644).

Alles in allem respektable Zahlen in so einer Krise! Aber die Aussicht für das vierte Quartal dämpft den Optimismus, daher notiert die Aktie heute mit 5 Prozent im Minus.

Zum Ausblick sagt Adidas, hier im Wortlaut:

Im vierten Quartal bleiben die Unsicherheiten in Bezug auf die weitere Entwicklung der Coronavirus-Pandemie sowie des globalen makroökonomischen Umfelds unverändert hoch. adidas hat seine Produkteinführungspläne seit Beginn des Quartals weiterhin erfolgreich umgesetzt. Die Coronavirus-Pandemie hat sich zuletzt jedoch in wichtigen Märkten des Unternehmens verschlimmert, was zum Teil zu neuen Lockdown-Maßnahmen geführt hat. Infolgedessen ist der Anteil geöffneter Stores des Unternehmens von weltweit 96 % Ende September auf zuletzt 93 % gesunken. Zusätzlich haben sich striktere Abstandsregeln insbesondere in Europa negativ auf das Kundenaufkommen in den Stores ausgewirkt. Insgesamt wird sich der Umsatz des Unternehmens in Q4 voraussichtlich ähnlich entwickeln wie in Q3. Dies impliziert einen währungsbereinigten Umsatzrückgang im niedrigen bis mittleren einstelligen Bereich. Dieser Entwicklung steht eine starke Vergleichsbasis aus dem Vorjahr gegenüber, in dem die Einführung von Produkten für die UEFA EURO 2020 sowie vorzeitige Auslieferungen bedingt durch das chinesische Neujahr zum Wachstum im vierten Quartal 2019 beitrugen. Trotz der starken Vergleichsbasis in China erwartet adidas in diesem Markt eine Rückkehr zu Wachstum im vierten Quartal.

Als Ergebnis der Fokussierung auf einen profitablen Durchverkauf sowie disziplinierte Lieferungen an Partner wird die Bruttomarge in etwa auf dem Niveau des Vorjahres erwartet. Entsprechend rechnet das Unternehmen im vierten Quartal mit einem Betriebsergebnis zwischen 100 Mio. € und 200 Mio. €. Dieser Ausblick setzt voraus, dass es keine weiteren umfangreichen Lockdowns geben wird, die Stores des Unternehmens zu über 90 % geöffnet bleiben und es zu keinem weiteren erheblichen Rückgang des Kundenaufkommens weltweit kommt.

„Waren wir zu Beginn des vierten Quartals zunächst wieder auf einem Wachstumspfad, erfordert die aktuelle Verschlimmerung der Pandemie in vielen Regionen der Welt erneut unsere Geduld und Unterstützung. Darauf sind wir vorbereitet. Dank unseres umsichtigen Handelns sind wir in der Lage, mit den kurzfristigen Unsicherheiten umzugehen,“ sagte Kasper Rorsted, Vorstandsvorsitzender von adidas. „Gleichzeitig sind wir heute besser aufgestellt, um von den langfristigen Wachstumstreibern wie Gesundheit und Wohlbefinden, Athleisure und Digitalisierung, die durch die Pandemie noch verstärkt werden, zu profitieren.“

Und Adidas hat einen KfW-Kredit zurückgezahlt. Hier dazu das Statement auszugsweise im Wortlaut:

Nach einer Reihe erfolgreicher Finanzierungsaktivitäten hat adidas den revolvierenden Konsortialkredit unter Beteiligung der staatseigenen Förderbank KfW abgelöst. Das Unternehmen hatte vor einigen Monaten seitens der Bundesregierung die Genehmigung über die Teilnahme der KfW an einem Konsortialkredit in Höhe von 3,0 Mrd. € zur Überbrückung der durch die Coronavirus-Pandemie verursachten, beispiellosen Situation erhalten. Den im Juli in Anspruch genommenen Anteil des Kredits in Höhe von 500 Mio. € hat adidas bereits im Oktober inklusive vereinbarter marktüblicher Zinsen und Gebühren zurückgezahlt.

Zeitgleich mit der Ablösung des Konsortialkredits unter Teilnahme der KfW hat sich adidas einen neuen Konsortialkredit bei mehreren Partnerbanken gesichert. Die Kreditvereinbarung mit einem Syndikat aus Partnerbanken, darunter Deutsche Bank und HSBC als Joint Coordinators, und zusammen mit Bank of America, BBVA, BNP Paribas, Citigroup, Commerzbank, DZ Bank, J.P. Morgan, Mizuho, Standard Chartered Bank und UniCredit Bank als Bookrunners und Mandated Lead Arrangers, läuft bis 2025.

Kommentare lesen und schreiben, hier klicken