Seit dem Tief im März sind Aktien gestiegen – und das global. Besonders aber in den USA sind Aktien extrem stark gestiegen – und nun kommt die US-Großbank JP Morgan und meint: es sei Zeit, nun Aktien zu kaufen, weil diese ja vermeintlich immer steigen würden historisch gesehen. Die Ertragserwartungen seien durch den Corona Crash massiv gestiegen, zumal die „Konkurrenz“ durch die Anleihemärkte, die keine Renditen mehr böten, praktisch ausgefallen sei.

Mit der Rally der Aktienmärkt aber ist besonders an der Wall Street die Bewertung extrem hoch – die Gewinnerwartung fällt, während die Kurse massiv gestiegen sind (besonders gut sichtbar beim US-Nebewerte-Index Russell 2000).

Gemessen am 1.Quartal liegt die Marktkapitalisierung der Aktien in den USA derzeit bei historisch hohen bei 140% – wenn nun das zweite Quartal mit einem prognostizierten US-BIP von -23% bis -42% (letzteres die Atlanta Fed-Messung, siehe die Einschätzungen zum US-BIP im 2.Quartal hier) so ausfällt, wie erwartet, wird das Verhältnis noch extremer!

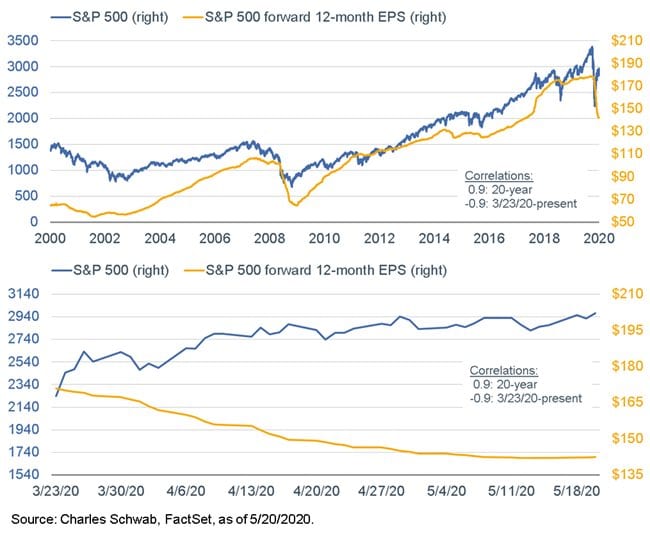

Hinzu kommt: die Abweichung zwischen der Gewinnerwartung bei Aktien (die stark gefalle sind) und den Kursen (die bekanntlich stark gestiegen sind) ist so hoch wie selten in der Geschichte, wie Liz Ann Sonders in einer brillianten Analyse gezeigt hat: in gut 90% der Börsengeschichte laufen Gewinnerwartung und Kurse der Aktien kongruent – derzeit ist das absolute Gegenteil der Fall:

(Chart: Liz Ann Sonders)

Die Marktkapitalisierung von Aktien in den USA beträgt derzeit 38 Billionen Dollar – womit die Wall Street eine mehr als doppelt so hohe Marktkapitalisierung hat als alle anderen entwickelten Märkte („developped markets“) zusammen. Ist das wirklich ein Kauf-Argument? Zumal ja gerade die USA in der Coronakrise zeigen, wie tief man in Sachen Arbeitslosigkeit und Konjunktur fallen kann. Gleichzeitig ist der Optimismus (und die daraus folgende Long-Positionierung vor allem im Optionsmarkt) für Aktien in den USA so hoch wie seit 2012 nicht mehr (siehe dazu hier und hier).

Aber wir lassen uns natürlich gerne von JP Morgan belehren, warum man nun gerade wegen der Coronakrise Aktien kaufen müsse – weil Aktien ja langfristig angeblich immer steigen (es sei denn, sie fallen..)

Mehr dazu in folgendem Video von „Mission Money“:

Kommentare lesen und schreiben, hier klicken

„und nun kommt die US-Großbank JP Morgan und meint: es sei Zeit, nun Aktien zu kaufen, weil diese ja vermeintlich immer steigen würden historisch gesehen.“

Finde den Fehler. Gefunden. „weil [Inflation] ja vermeintlich immer steigen würde[…] historisch gesehen.“

Mit Aktien hat man in den wenigsten Zeiträumen, seine Kaufkraft erhöht…

Was JP Morgan uns eigentlich sagen will: „Hilfe, wir haben uns verspekuliert und brauchen jetzt ein par gutgläubige Deppen, die uns unsere Aktien abkaufen.“

„Seit dem Tief im März sind Aktien gestiegen – und das global. Besonders aber in den USA sind Aktien extrem stark gestiegen – und nun kommt die US-Großbank JP Morgan und meint: es sei Zeit, nun Aktien zu kaufen, weil diese ja vermeintlich immer steigen würden historisch gesehen. Die Ertragserwartungen seien durch den Corona Crash massiv gestiegen, zumal die “Konkurrenz” durch die Anleihemärkte, die keine Renditen mehr böten, praktisch ausgefallen sei.

Aber genau ist doch Key, Corona hin oder her, die Anleihemärkte „blockieren“ einen Aktienmarktfall nach unten, weil das durch Lehman kam, weil der Bufu bei 173 Punkten steht. Weil die Notenbanken durch Lehman den Markt manipulierten mussten, den Anleihemarkt.

Wie schon gesagt, ein Dax bei beispielsweise 6000 würde automatisch massivste Negativzinsen, für den gesamten Geldkreislauf bedeuten.

Was wäre dann ? Der Geldkreislauf wäre tot, der Markt wäre tot.

also : Klappe zu, Affe tot. Deshalb ist der Dax bei 11000 Punkten eben nicht zu teuer.

Und natürlich ist Corona eine extreme Belastung für die ganze Welt, ohne jede Frage.

„Mit der Rally der Aktienmärkt aber ist besonders an der Wall Street die Bewertung extrem hoch – die Gewinnerwartung fällt, während die Kurse massiv gestiegen sind (besonders gut sichtbar beim US-Nebewerte-Index Russell 2000).“

Wenn die Bewertung an den Aktienmärkten extremst hoch sei, frage ich mich schon, wie äußerst niedrig die „total gerechtfertigist“ Anleihemärkte zu bewerten sind ? Und, na klar, die Amis sind hoch bewertet, beim Aktienmarkt.

Wie „niedrig“ ist das KGV der Anleihemärkte ?

Alles klar.. ?

„ie Marktkapitalisierung von Aktien in den USA beträgt derzeit 38 Billionen Dollar – womit die Wall Street eine mehr als doppelt so hohe Marktkapitalisierung hat als alle anderen entwickelten Märkte (“developped markets”) zusammen. Ist das wirklich ein Kauf-Argument? Zumal ja gerade die USA in der Coronakrise zeigen, wie tief man in Sachen Arbeitslosigkeit und Konjunktur fallen kann. Gleichzeitig ist der Optimismus (und die daraus folgende Long-Positionierung vor allem im Optionsmarkt) für Aktien in den USA so hoch wie seit 2012 nicht mehr (siehe dazu hier und hier).

Aber wir lassen uns natürlich gerne von JP Morgan belehren, warum man nun gerade wegen der Coronakrise Aktien kaufen müsse – weil Aktien ja langfristig angeblich immer steigen (es sei denn, sie fallen..)

Was ist dann mit dem Anleihemarkt ? Alles schön alles toll ?

Wenn der Aktienmarkt fällt, dann muss der Anleihemarkt vollends in das Weltall abheben.

„Bewertungen“ wären danach sinnlos, da dann im Orbit schwebend. :D

Wunderbar, wie die „Erzkapitalisten“ der Börse mit der marxistischen Werttheorie argumentieren. In einem freien Markt haben Güter keinen „inneren“ der „fundamentalen“ Wert. Güter haben immer genau den Wert, den ein Käufer ihnen durch eine VOLLZOGENEN Kauf durch den von ihm gezahlten Tauschwert beimisst. Und das auch nur während des Kaufaktes selbst. Schon direkt im Anschluss kann sich, selbst zwischen den selben Transaktionspartnern, ein völlig anderer Preis einstellen.

Wer mit Handel, also dem Kauf und Weiterverkauf von Gütern, Geld verdienen will, muss sich daher nicht mit dem „fundamentalen“ Wert einer Aktie beschäftigen, sondern versuchen den zeitlichen Verlauf der Wertpräferenzen möglicher Käufer einzuschätzen. Die können von „Fundamentaldaten“ der Unternehmen abhängen, müssen es aber nicht.

Ein schönes Beispiel ist die Chart-Technik. Analytisch betrachtet ist das völlig sinnloses reinmalen von Linien in irgendwelche Diagramme. Evolutionsbedingt suchen Menschen aber immer nach Mustern und finden ständig auch da welche, wo gar keine sind.

Trotzdem funktioniert Chart-Technik. Und zwar weil ausreichend viele daran glauben. Womit wir hier ein System referenziellen Herdenverhaltens haben. Vulgo: Eine selbsterfüllende Prophezeiung.

Die gleiche Wirkung haben laufende Trends. Sie erhalten sich selber. Und je länger sie laufen, umso stärker ist der Effekt. Auch das ist ein selbstreferenzielles System. Es funktioniert, weil es funktioniert.

Müsste doch jeder kennen der Kinder hat. Irgendwann kapitulieren alle Eltern vor dem wiederholten „warum“ der Kinder mit der Aussage: „Weil es halt so ist.“

Klar sind Aktien erst am Startnieveau, denn wenn man den US-Bankern glauben darf, haben alle Unternehmen denen es schlecht geht, bereits bei der Zeitung angerufen und mitgeteilt dass sie Pleite gehen werden. Dass die Pleitewelle erst in einigen Monaten richtig beginnt, muss man daher als Märchen der ewig Gestrigen abtun, denn Banken haben schon immer die Wahrheit gesagt und nie die kleinen Leute über den Tisch gezogen, nicht? Also liebe Grosseltern, holt den letzten Spargroschen hervor und lasst euch von den Bankberatern zeigen, was es da alles Schöne gibt. Ihr könnt auch zur EZB gehen, die kümmern sich noch intensiver um die kleinen Sparer.

Nur komisch dass diese Finanzprofis bei jeder Krise gerettet werden müssen. Zudem sind sie sogar meistens die Verursacher aller Probleme. Wenn man die Aktienkurse der EU- Banken der letzten Jahre verfolgt, könnte man nicht meinen ,dass da jemand etwas von Wirtschaft versteht.

Bei der letzten Krise hat sogar Warren Buffett als Privatfirma den Goldmännern eine Finanzspritze gegeben.

Einer der grössten Vermögensverwalter , die UBS musste sogar vom Staat gerettet werden.

Darum kauft eben Buffett noch nicht, Einige dieser Immerfalschlieger werden bald wider um Hilfe bitten.