Man denke an den „angeblichen“ Altmeister der langfristigen Aktien-Anlage Andre Kostolany. Wie man in Finanzkreisen weiß, war er auch gerne kräftig am Zocken. Er verkündete immer wieder öffentlich man solle einfach Aktien kaufen, liegen lassen, und schlafen gehen. Auch viele andere „Experten“ predigen, dass Aktien grundsätzlich ja auf ganz lange Sicht immer weiter steigen. Auch wenn es „zwischendurch“ Rezessionen und heftige Börseneinbrüche gebe, so sei die Aktienanlage am Ende des Tages doch unschlagbar, und auf ganz lange Sicht gesehen laufe die Aktie einfach besser als andere Kapitalanlagen.

Diese grundsätzliche Sichtweise ist natürlich für die Fonds-Branche eine extrem wichtige verallgemeinerte Botschaft. Denn mit diesem Grundrauschen kann man viele Anleger davon überzeugen in monatlichen Einzahlplänen jahrzehntelang Aktien über Fondsanteile zu kaufen. Natürlich, so möchten wir anmerken, ist die Wahrscheinlichkeit recht gut, dass Qualitätsaktien und funktionierende Volkswirtschaften auf lange Sicht auch steigende Kurse zu bieten haben.

Aber die Grundaussage, dass Aktien ganz allgemein gesehen auch nach Krisenzeiten unterm Strich immer super laufen, ist eine fatale Falschaussage. An dieser Stelle möchten wir nämlich mal einen Vergleich anstellen. Wer nur auf Indizes in den USA und Deutschland schaut, hat aus heutiger Betrachtungsweise in Bezug auf die Vergangenheit gute Argumente, wenn es um Aktien als überlegene Anlageklasse geht.

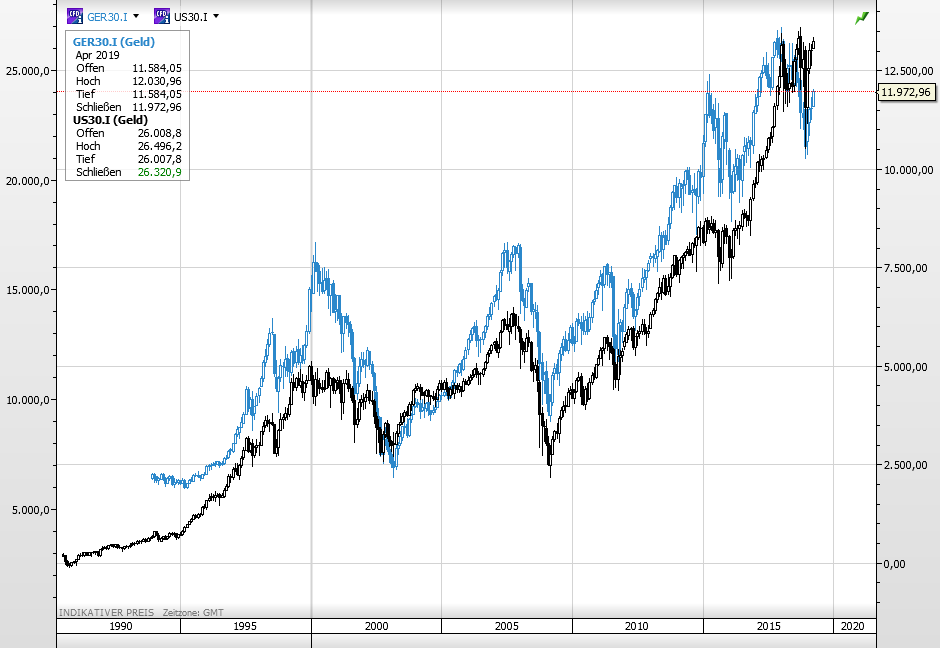

Schauen wir mal zurück in die 80er-Jahre bis heute bei Dow Jones 30 und Dax. Der Dax als Index existierte in den 80ern noch nicht, von daher beginnt die hellblaue Linie hier nicht ganz links im Chart. Dax und Dow laufen von damals bis heute unterm Strich sehr gut! Der Dow ist von 3.000 auf über 26.000 Punkte gestiegen, Wahnsinn! Der Dax entwickelte sich von 2.000 auf 12.000 Punkte. Auch das ist eine tolle Wahnsinnsentwicklung. Die Einbrüche nach dem Tech-Crash und nach der Finanzkrise erscheinen da im Chart nur noch als „Randnotizen“ auf dem Weg nach oben.

Japanische Aktien als warnendes Beispiel

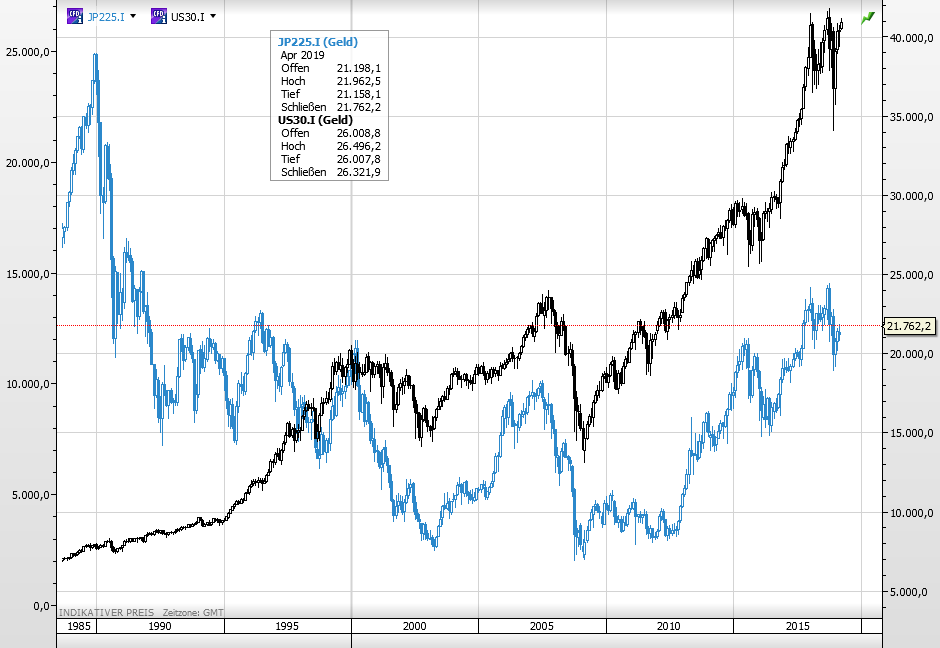

Wer nur auf diese beiden Indizes schaut, kann die Meinung der Dauer-Bullen doch eigentlich nur teilen, dass Aktien auf ganz lange Sicht immer weiter steigen, trotz noch so schwerer Krisen. Aber das hoch industrialisierte Japan zeigt, dass es auch ganz anders laufen kann. 1989 erreichte der japanische Leitindex für Aktien „Nikkei 225“ seinen Höchststand bei 38.915 Punkten. Die folgenden 90er-Jahre galten bei Börsianern in Japan als „verlorenes Jahrzehnt“.

Aktuell versucht die japanische Notenbank seit Jahren die Inflation und Wirtschaft anzuheizen, und kauft dabei mit immer obszöneren Aktionen immer größere Teile des japanischen Kapitalmarkts auf. Im Jahr 2009 erreichte der Nikkei 225 mit 7.000 Punkten seinen tiefsten Stand seit dem Allzeithoch 1989. 20 Jahre lang (!) ging es mit japanischen Aktien nur bergab, und jetzt? von 2009 bis 2019 ist der Nikkei von 7.000 auf über 21.000 Punkten kräftig gestiegen. Wer seitdem auf japanische Aktien setzte, machte gute Gewinne!

Der Nikkei 225 seit den 80er-Jahren.

Aber wer in den 80ern oder frühen 90ern auf japanische Aktien setzte (zum Beispiel über Index-Fondsanlagen), der wird womöglich auch heute noch auf Verlusten sitzen. 30 Jahre, das ist eine verdammt lange Zeit. Und der nächste globale Börsenabschwung könnte den Nikkei wieder jahrelang davon abhalten auch nur annähernd die alten Hochs von 1989 anzulaufen. Hier folgt ein sehr schöner Chart-Vergleich zwischen Nikkei und Dow seit den 80er-Jahren. Was für eine eindeutig abweichende Entwicklung. Und man sage bitte nicht, dass so etwas wie in Japan hierzulande niemals passieren könne, nur weil aktuell alles so rosig aussieht!

Kommentare lesen und schreiben, hier klicken

Genau so ist es, zudem sagte der Amazon Chef, dass heute ganz grosse Firmen kaum mehr als 30 bis 40 Jahre überstehen. Und wer gehebelt unterwegs ist, was heute üblich ist, der muss dann im dümmsten Moment verkaufen. Zudem reden wir von der Vergangenheit, wo die Börsen noch weniger künstlich auf schwindelerregende Höhen getrieben wurden.Anderseits gab es schon 1950/ 1970 lange Zyklen ohne Kursgewinne. Ich glaube im Moment können wir uns ruhig am Japan Beispiel orientieren.

Über dieses vielerzählte Märchen des langfristigen Aktiensparens könnte man mit mir nach einer

Korrektur von 40bis 50% reden, aber die soll es oder darf es ja anscheinend nie mehr geben.

Wenn man sieht wie im Moment eine Boeing, eine Tesla u. tausende Zombifirmen künstlich am Absturz

gehindert werden hätte ich im Moment Mühe die Börse als Langfristanlage zu sehen.

Auch hier ist die Interpretation und Sichtweise sehr relativ und vom Betrachtungszeitraum abhängig. Wir reden hier von Langfristanlagen, Altersvorsorge via Aktien.

14 Jahre lang von Mitte 1998 bis Mitte 2012 war der DAX eine Nullnummer, erst seit dem Draghi- und speziell dem darauffolgendem Trump-Wahnsinn expandierte die Blase für relativ kurze Zeit. Wer innerhalb dieser 14 Jahre zum falschen Zeitpunkt das Rentenalter erreicht hatte, durfte schon damals „Nullzinsphasen“ zu allerdings höchstem Risiko erfahren.

Seit exakt Anfang 2015 dümpelt der Index schon wieder 4 Jahre lang vor sich hin, teilweise sogar im Minus. Wer also in den vergangenen 21 Jahren nicht gerade die kurzen günstigen Phasen als Einstieg erraten oder zum falschen Zeitpunkt das Rentenalter erreicht hat, dürfte also ebenfalls die Nullnummer fahren. Und zum Auszahlungszeitraum noch mitgeteilt bekommen, dass die Fonds- und Vwerwaltungsgebühren 10% zusätzlich verschlingen.

Interessant: Anscheinend haben eben gerade die sichersten u.besten Länder , Japan u. CH( wegen starker Währung) schlechte Aktien-Performance.

So hat die CH – Börse gerade letzte Woche erst wieder den Höchststand von 2007 erreicht, u.das in einer noch nie dagewesenen Tiefzinsphase.

Fazit: Währungsbereinigt wäre das Märchen der“ langfristig immer steigenden Aktien“ auch bei den Amis noch weniger märchenhaft.

Dies ist natürlich die gute Taktik des schlauen CH Notenbankpräsidenten.Die CH Notenbank kauft mit dem wertlosen gedruckten Geld US Aktien u. treibt sie hoch bis zum Kollaps. ( Spass ) Die vernünftig bewerteten CH Aktien überleben dann die nächste Krise. Das ist die Revanche gegen die Amis, die die CH Banken fast zu Tode gebüsst haben.Man muss die Banken nicht in Schutz nehmen, störend ist nur, dass die Amis die ungeliebte Konkurrenz genau für etwas straften, was sie tagtäglich selber noch immer machen.

Die EU wird sich noch wundern mit welch arroganter Art gegen ungeliebte Konkurrenz vorgegangen wird.

Man stelle sich vor,die grobfahrlässigen Unfälle der Boeing wären mit Airbus passiert, tausend Anwälte hätten die Schadenersatzformulare schon ausgefüllt u.wären für die nächsten 10 Jahre saniert.

Oh je, vergleicht da wirklich jemand einen Performanceindex mit zwei Kursindizes und schafft es kein Wort über Dividenden zu verlieren?!