Es vergeht kein Tag, an dem nicht in den Wirtschaftsmedien über die ungewöhnliche Entwicklung der Aktienmärkte berichtet wird. Wie kann es so etwas geben, die Wirtschaftsdaten weisen auf die tiefste Rezession seit Menschengedenken hin und die Börsen nähern sich in Windeseile ihren Hochs aus dem Februar? Es ist wahrscheinlich einer Situation geschuldet, für die es kein historisches Beispiel gibt.

Aktienmärkte – Ein Börsen-V der Superlative

Ende März war es das Tagesthema: Der schnellste Absturz der Börsenindizes in der Geschichte. Im Februar/März stürzten die Börsen in bisher nie dagewesener Geschwindigkeit in einen Bärenmarkt ab. Innerhalb von gut vier Wochen wurden über 26 Billionen Dollar an weltweiter Marktkapitalisierung vernichtet, der S&P 500 – und damit fast zwangläufig auch der MSCI World – stürzten um ein Drittel in die Tiefe, bei unserem exportlastigen Dax waren es sogar fast 40 Prozent. Am 24. April habe ich in einem Beitrag versucht die Börsenphasen zu beschreiben:

20.Februar bis 23.März: Panikphase

24.März bis Mitte April: Erleichterungsphase

Seit Mitte April: Frustrationsphase

Und was folgt jetzt? Realitätsphase oder neue Hoffnungsrally für die Aktienmärkte? So meine Einschätzung. Jetzt Anfang Juni wissen wir es, die unvorstellbaren Summen bei den Rettungspaketen haben die Basis dafür gegeben. Über 9 Billionen Dollar werden über die Notenbanken in die Märkte geschleust, erst am gestrigen Tag wurde das PEPP-Programm (Pandemic Emergency Purchasing Programme) der EZB noch einmal um 600 Milliarden Euro erweitert. Man zertrümmert die Anleihemärkte als Anlageklasse und flutet die Märkte mit Geld, mit Summen, die höher liegen, als die Einbrüche der Unternehmenszahlen. Um wieviel soll die 86,6 Billionen schwere Weltwirtschaft (BIP von 2019) schrumpfen? Um gut drei Prozent und wie hoch sind die Rettungspakete inklusive der Kreditlinien?

Man feuert aus allen Rohren, um eine Rezession abzumildern, für die es kein historisches Beispiel gibt. Mit den Erfolgen bei der Eindämmung von Covid-19 und dem fast überall stattfindenden Ende der Lockdown-Maßnahmen erkennen die Analysehäuser von Goldman Sachs und Co, dass sie zu schwarz gemalt haben. Wer erinnert sich noch an die Horrorzahlen, die noch Ende März für die Konjunktur von einzelnen Länder und für die Weltwirtschaft als Ganzes verbreitet wurden? Und dann die Revisionen von Woche zu Woche. Da liegen bereits Welten dazwischen. Mittlerweile sprechen bereits selbst konservative Institute (ifo-Institut) von Wachstumsraten für 2021, die so hoch liegen, dass die Einbrüche des Jahres 2020 ausgeglichen werden können. Übertrieben? Aktuell lauten die Schätzungen der Institute für die Rezession im Jahr 2020 für Deutschland um die sieben Prozent.

Übertrieben scheint auch der Anstieg des weltweit wichtigsten Index für die Aktienmärkte, des S&P 500 zu sein, der in 50 Börsentagen um nicht weniger als 37 Prozent geklettert ist, eine Kurzzeit-Hausse, die es seit den 1950-ern (seiner Gründung) noch nicht gegeben hat. Und erst der Dax, der Spielball der Auslandsinvestoren. Ein Anstieg von seinem Märztief von 8255 Punkten auf 12500 Punkte in 10 Wochen. Dass es zu einem totalen Prognose-Chaos kommen musste, war aber relativ schnell klar und kaum zu verhindern.

Beispiel: Als am 22. März alle 71800 Restaurants, 35500 Imbissstuben und über 11000 Cafés in der Bundesrepublik staatlich angeordnet geschlossen wurden, war keinem klar, wie viele Wochen und Monate dies so bleiben würde (die Umsätze gingen gen null). Dann wurden im Mai innerhalb weniger Wochen fast alle Betriebe wieder geöffnet und die über eine Million sozialpflichtig Beschäftigten kehrten größtenteils an ihre Arbeitsplätze zurück. Dies ist nur eine von vielen Branchen, aber das ergibt ein Daten-Wirrwarr ohne Ende.

Selbst die deutschen Arbeitsmarktzahlen sind derzeit nicht besonders valide. Es wurden zwar bereits über 10 Millionen Anträge auf Kurzarbeit gestellt, aber Gewissheit darüber, wie viele es tatsächlich waren, wird es erst in ein paar Monaten geben. Die Betriebe haben zwar kurzfristig Kurzarbeit angemeldet, aber die exakte Zahl kommt erst ans Licht, wenn die Firmen mit der Bundesagentur für Arbeit das Kurzarbeitergeld abrechnen.

Covid-19, der zweite entscheidende Faktor

Sollte sich die Entwicklung bei der Eindämmung von Covid-19 in Fernost und zum großen Teil auch in Europa so fortsetzen, ausgenommen Nord- und Südamerika, die noch gewaltig hinterherhinken, so ist nach gut drei Monaten in Sachen Corona schon viel geschehen. Es fällt in der Berichterstattung kaum auf. Wir haben zwar bereits über 6,7 Millionen Infektionen weltweit, die Zahl der Genesenen steigt aber seit ein paar Wochen erheblich schneller als die Zahl der Neuinfektionen

1.Mai: Aktive Fälle – 2,044 Mio. / Genesene – 1,053 Mio.

4.Juni: Aktive Fälle – 3,057 Mio / Genesene – 3,252 Mio.

Selbst in den USA werden wir in ein bis zwei Wochen bereits die Millionengrenze der an Covid-19 Genesenen erreicht haben. Im Übrigen dürfte es in den USA eine gewaltige Dunkelziffer geben, bei dem späten Beginn der Gegenmaßnahmen. Allein in New York könnte diese Zahl bereits in die Millionen gehen. Aber es bleibt dennoch die große Unsicherheit, die lähmende Furcht vor einer zweiten Welle. Obwohl man in Deutschland auch unter Einberechnung der Dunkelziffer noch weit von einer Immunisierung der Bevölkerung entfernt ist, lernen die Gesundheitsbehörden von Woche zu Woche dazu. Corona-Schnelltests, Antikörpertests, Handy-Tracking-Apps, Medikamente, was wird nicht noch alles entwickelt und eingesetzt werden?

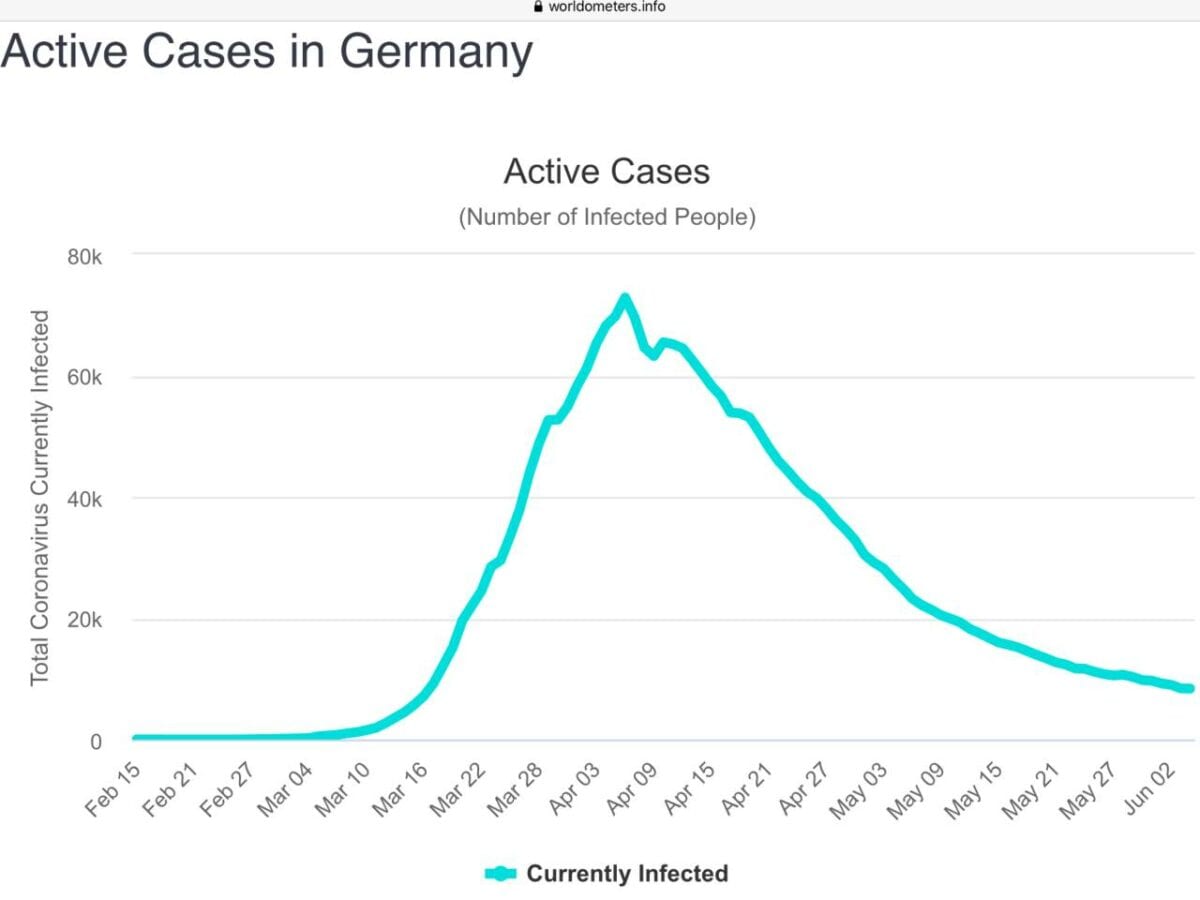

Über 400 Gesundheitsämter in Deutschland werden Ausbrüche nicht mehr wie im März ansteigen lassen, man wird regional rasch reagieren und mit allen medizinischen und technischen Maßnahmen ein Superspreading unterbinden. Dabei hat man in Mitteleuropa – Österreich (418 AF), Schweiz (392) und Deutschland (7991) bereits überdeutliche Eindämmungszahlen erreicht. Deutschlands Übersicht:

Fazit

Natürlich ist diese Rallye der Aktienmärkte zu schnell gelaufen, die Börsen den realen Wirtschaftsdaten zu weit enteilt, aber in gewisser Weise folgt ein Extrem auf das andere. Zunächst der extreme Konjunkturpessimismus mit Visionen eines Lockdowns, der sich das ganze Jahr über hinweg ziehen könnte und jetzt der extreme Optimismus, dass die Notenbanken alle Schäden mit Gelddrucken richten werden und die Virusinfektion schneller als erwartet überwunden sein wird. Das schreit nach einer Korrektur zur Sommerzeit, nach einem Schließen der Schere über die Zeit. Allerdings bleibt sowohl das viele Geld als auch die Bedrohung durch Covid-19 erhalten. Das Börsenjahr 2020, obwohl noch ziemlich jung, dürfte als Jahr der Abnormitäten in die Geschichte eingehen.

Kommentare lesen und schreiben, hier klicken

Du schreibst, schreibst und schreibst, aber scheinst die Börse nicht zu begreifen. Das macht traurig, aber so ist das Niveau hier auf der Plattform. Gut schreiben, aber keine Ahnung von der Funktionsweise der Börse.

Das wichtigste: das Geld der Notenbanken wird nicht abebben, eher immer wieder aufgestockt. Und es bleibt im Markt. TINA kommt dazu, deshalb werden Aktien die neuen Tulpenzwiebeln werden. Nach unten ist das Netz fester denn je gespannt. Alle wollen mit dabei sein. Deshalb hat z.b. der DAX als Nachzügler gerade erst seinen Anstieg begonnen. Durch die jetzt stattfindende Vermögenspreisinflation dürfte der DAX mittelfristig Richtung 18000 laufen. Immer mit kleinen Rücksetzern, die man nutzen muss, gerade wenn im worst case mal 100-200 Punkte nach unten gehen. Erst mal bringt jetzt das neue ATH ein neues Kaufsignal mit schnellem Run auf 14200. Free lunch…

Herrlich herrlich gut dass man in den Institutionen so richtige Schwachköpfe in die Direktionsetagen gewählt hat. Das hat mir nun Millionen eingebracht ohne dass ich dafür wirklich arbeiten musste. Ich habe die ganze Strategie darauf ausgerichtet was wohl Hohlköpfe tun würden und nun mit Millionen Ertrag recht bekommen… aber Respekt vor solchen Leuten habe ich trotzdem keinen mehr.

„… dass die Notenbanken alle Schäden mit Gelddrucken richten werden …“

Mit Verlaub, das ist Quatsch (neben anderem in dem Artikel). Niemand glaubt das da irgendwas gerichtet wird. Aber das ist auch gar nicht die Frage. Die Frage ist ob die Aktien- und Immobilienmärkte weiter steigen. Und natürlich tun sie das.

1. Es gibt absolut keine Anlagealternative, außer man findet sich damit ab das das „Gesparte“ permanent an Wert verliert. Das bedeutet aber, Vermögensaufbau kann heute AUSSCHLIESSLICH über Aktien und Immobilien erfolgen (Gold will ich hier mal nicht diskutieren).

2. Steigt die Inflation hebt das auch die Aktienmärkte und zwar noch schneller, da dann noch mehr Leute in Aktien gehen (Geldvermögensvernichtung beschleunigt sich).

3. Gelegentlich hauen einige ihre Bestände aus einem (vielleicht nur nichtigen) Anlass raus, das verstärkt sich dann, bis es zu einer Bodenbildung kommt. Da es keine Anlagealternative gibt fließt das Geld anschließend wieder in den Aktienmarkt und die Kurse steigen rasch wieder auf das alte Niveau. Dabei wird dann lediglich das Vermögen zwischen den Spielern umverteilt.

Und ob die Liquidität dabei über die Notenbanken direkt in den Markt gepumpt werden oder einfach wieder über Hebelung, also „normale“ Kredite entsteht ist auch egal.

Gefährlich kann das nur werden, wenn der Zins zurückkehrt. Dazu müssen die Zentralbanken aber die Liquidität aus den Märkten ziehen, indem sie die Kreditvergabe beschränken. Das können sie nicht, da dann das Kartenhaus zusammenbricht.

Und das bedeutet das der Staat die unteren Einkommensschichten nicht mehr alimentieren kann. Mit den entsprechenden sozialen Folgen. Und wenn unsere Politiker auch wirklich von nichts eine Ahnung haben, DASS verstehen sie.

Solange die Geldmenge = Schulden weiter steigt (und das wird sie bis zum finalen Knall), so lange werden global gesehen auch die Aktienmärkte und Immobilienpreise weiter steigen. Gelegentliche Einbrüche werden daran nichts ändern.