Die großen Kursanstiege der Aktienmärkte, vor allem seit den US-Wahlen, machen mehr und mehr Investoren nervös – dagegen nicht so sehr die jungen Investoren. Es gibt kaum eine Börsensendung, in der nicht von einem Fondsmanager vor Kursübertreibungen gewarnt wird, in Wirtschaftsteilen von Tageszeitungen ist das Wort Aktienblase immer öfter zu lesen. Muss damit zwangsläufig die Partie vorbei sein?

Aktienmärkte: Die Warnzeichen nach der Jahresendrally

Es waren schon mehrere Faktoren zusammengekommen, die die Aktienmärkte seit Anfang November befeuert haben. Vergessen wir nicht, dass es vorher im September und Oktober zwei 10-prozentige Korrekturen gegeben hatte, die unseren Dax bis auf gut 11.500 Punkte in die Tiefe zwangen. Dann der Dreifach-Turbo: Notenbanken mit der Zusicherung auf monetäre Unterstützung, der Wahlsieg Bidens mit der Aussicht auf große Stimuluspakete für Wirtschaft und Bürger sowie die Zulassungen für aussichtsreiche Impfstoffe gegen Covid-19, haben zu einer großen Rally zu Jahresende und auch danach geführt. Hoffnung auf Wirtschaftserholung und ein Sicherheitsnetz durch die Notenbanken haben aber auch zu einem Verhalten an den Börsen animiert, welches immer mehr die Alarmglocken schlagen lässt.

Dabei sind es nicht einmal so sehr die großen Indizes, sondern bestimmte Segmente wie der Russell 2000 oder noch mehr die kleinen Werte unter einem Dollar, mit denen auf Teufel-komm-raus gezockt wird.

20 Prozent der Umsätze an der Wall Street am Dienstag wurden damit erzielt, wie Markus Koch in seinem Video zur Opening Bell berichtet hat.

Der auf den ersten Blick kostenlose Handel mit Aktien hat ein Anlegerverhalten provoziert, welches durch die oben beschriebenen Faktoren noch flankierend unterstützt wird. Aber die Warnzeichen verdichten sich.

Alarmzeichen und viele Vergleiche mit dem Jahr 2000

Neben den von mir am Montag in einem Artikel über die Übertreibungen schon beschriebenen Warnzeichen, wie der ungewöhnlich hohe Abstand der Indizes von ihren Aufwärtstrends (EMA 200) oder auch der 50-prozentige Anstieg der Wertpapierkreditnahme, gibt es noch einige ungesunde Entwicklungen, die zur Vorsicht mahnen.

- Der Buffett-Indikator: Egal ob man das Verhältnis der Marktkapitalisierung des S&P 500 zum Bruttoinlandsprodukt der USA – 150 zu 127 Prozent, oder das Verhältnis aller US-Aktien gemessen mit dem Wilshire 5000 Index – 190 zu 140 Prozent betrachtet: Es liegt deutlich über den Werten bei der Internet-Bubble um die Jahrtausendwende.

- Der IPO-Index: Ein Messwert, der 80 Prozent der Neuemissionen in den USA umfasst. Das Volumen hat sich im Jahr 2020 gegenüber dem Vorjahr verdoppelt. Ein extrem hoher Wert.

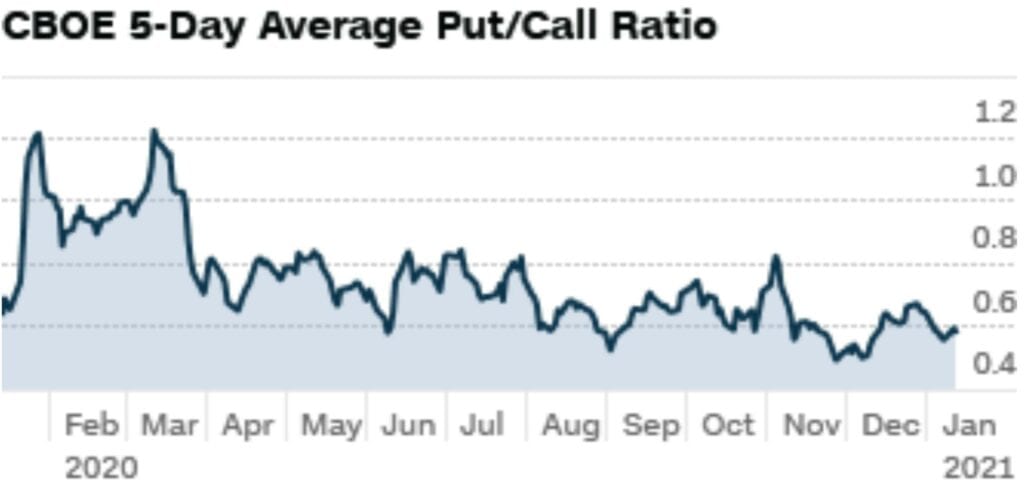

- Fear&Greed-Index und das PuT/Call -Ratio an der CBOE: Während sich das Angstbarometer mit 70 Punkten erst wieder auf dem Weg zur extremen Gier des Dezembers (92 Punkte) macht, liegt das Verhältnis der Verkaufs- zu Kaufoptionen bei der Chicago Board Options Exchange mit 0,44 Punkten bereits wieder im sehr optimistischen Bereich. Es fehlt die Absicherung, bei einem Kurseinbruch gibt es keine geöffneten Hände.

Im Jahr 2000 war die Gier aber noch größer..

Am Freitag ist kleiner Verfallstag für Optionen, bleibt die Zuversicht erhalten?

Der Relative Stärke Index befindet sich mit seinen 66 Punkten noch nicht im Überkauft-Bereich (>70 Punkte), das Shiller KGV, benannt nach dem Nobelpreisträger Robert Shiller, liegt bei hohen 34 Punkten. Bei dieser Bewertungszahl wird nicht das aktuelle KGV berechnet, sondern der Durchschnitt der letzten zehn Jahre. Damit erhält man einen Überblick für die längerfristige Dynamik der Aktienmärkte. Dieser Index liegt aber schon seit Jahren über 30, zu Zeiten der Internet-Bubble lag er über 40.

Schlussendlich gilt es abseits irrsinniger Ausreißer bei Elektrofahrzeugherstellern, Wasserstofftiteln oder sonstig gehypten Titeln, das aktuelle KGV des großen Weltindex S&P 500 zu beachten. Es liegt im Rezessionsjahr 2020 bei 30, für 2021 soll es auf 23 sinken – falls die Bekämpfung der Pandemie hält, was die Aktienmärkte fest einplanen. Der langjährige Durchschnitt liegt bei etwa 16, im Jahr 2000 lag man bei außergewöhnlichen 45 – ungewöhnlich zumindest außerhalb von Rezessionen.

Der große Konkurrent, der US-Anleihemarkt, ist in den letzten Wochen mit seinem KGV gerade in den zweistelligen Bereich vorgedrungen. Das Erwachen der Sphinx. Anders noch in Europa: Dort sorgt Madame Lagarde dafür, dass in machen Staaten gar kein Anleihe-KGV messbar ist.

Haben wir nun schon eine Phase wie bei der Internet-Bubble 1999/2000?

In der Gesamtheit der Indikatoren sicher noch nicht. Derzeit wird mit Penny-Stocks getradet, was das Zeug hält. Klar wird das irgendwann bestraft werden und die Depots von unerfahrenen Anlegern werden zertrümmert sein. Aber welche Bedeutung haben die kleinen Werte überhaupt für die Wall Street und ihren Leitindex, den S&P 500?

Natürlich befinden sich diese Werte nicht im Index mit dem größten Gewicht. Dieser steht für über 75 Prozent der Marktkapitalisierung der USA, mit einem Volumen von über 33 Billionen Dollar, was wiederum schon 39 Prozent der Welt-Marktkapitalisierung entspricht. Darin befindet sich Tesla, die fünftgrößte Aktie, mit einem Anteil von 2,4 Prozent. Bei diesem Wert und natürlich bei den großen FAANG-Werten, liegt meines Erachtens die Gefahr für eine Marktkorrektur. Deren Gewicht beträgt ein Vielfaches aller Penny-Stocks an der Börse, von dort lauert das Risiko für die große Marktbereinigung der Aktienmärkte. Selbst der Russell 2000 kommt mit all seinen Werten nur auf etwas 10 Prozent der gesamten Marktkapitalisierung in den USA. Der Index steht etwa bei 2110 Punkten, vor einem Jahr lag er bei 1700 Punkten. Die Penny-Stocks, mit denen jetzt so viel gehandelt wird, befinden sich weder in den großen Börsenindizes, noch in Investmentfonds oder ETFs, was die Regularien ausschließen.

Ergo: Jede einzelne der Big Five im S&P 500 kann ein Börsenbeben auslösen, am ehesten aber die Firma des (derzeit) reichsten Mannes der Welt.

Unterschiede Dax – US-Indizes

Erwähnenswert ist auch der Vergleich der Entwicklung der Indizes in den letzten Jahren. Der deutsche Leitindex hatte bereits im April 2015 ein Niveau von 12390 Punkten erreicht und steht heute gerade mal 12 Prozent höher, nach fast sechs Jahren. Zudem war der DAX schon Anfang Juni fast auf 13.000 Punkte gestiegen und hatte bis Dezember nur stark geschwankt. Erst die Jahresendrally hatte ihn auf ein neues Allzeithoch gespült.

Der Nasdaq 100 ist im Vergleichszeitraum 2015 bis heute von 4500 auf fast 13.000 Punkte geklettert, der marktbreite S&P 500 von 2100 auf über 3800 Punkte.

Oder noch ein anderer Vergleich: Die Marktkapitalisierung der deutschen Aktien beläuft sich auf gut zwei Billionen Euro, in Relation zum Bruttoinlandsprodukt von 3,44 Billionen Euro (2019), für 2020 etwa fünf Prozent tiefer. Der US-Aktienmarkt hat bereits die 40 Billionen-Dollargrenze überschritten, bei einem BIP von etwa 21 Billionen Dollar.

Der Hype der Aktienmärkte spielt sich also eher jenseits des Atlantiks ab.

Fazit

Für das Platzen der Aktienblase ist aus meiner Sicht zunächst das Platzen der Anleiheblase erforderlich – sprich die Anleiherenditen müssen weiter deutlich steigen. Zwar ist die Rendite der 10-jährigen US-Staatsanleihen mit 1,18 Prozent bereits sehr schnell prozentual nach oben geklettert (aktuell 1,10 Prozent) – in Verbindung mit der Inflation bedeutet dies aber immer noch eine negative Realverzinsung.

Oder ein anderer Vergleich: Das Kurs/Gewinn-Verhältnis der US-10-Jährigen beträgt aktuell 91 – das KGV des S&P 500 für das neue Jahr 23. Vergleiche zum Jahr 2000 sind durchaus erkennbar, aber damals lag das Anleihe-KGV bei 15/16.

Kurzfristig muss Luft abgelassen werden, ohne Zweifel. Aber für einen großen Wechsel im Anlageuniversum müssen die Zinsen (plus Inflation) schon noch deutlicher steigen, außerdem gibt es nicht nur die USA und das Infrastrukturprogramm von Joe Biden. Europäische Anleger haben (noch) kaum Alternativen für die Aktienmärkte.

Kommentare lesen und schreiben, hier klicken