Bei allen negativen Unsicherheiten, die Aktienmärkte normalerweise hassen, gibt es neben einige Belastungsfkaktoren (siehe hierzu Teil 1) einen ganz großen Treiber für ein versöhnliches Jahresende: Die große Geldflut im Dezember.

Wie ich im Artikel von Freitag „Fed und andere Notenbanken halten die Schleusen für die Geldflut offen“ dargelegt habe, wird es im Rest des Jahres noch einmal einen richtigen Schwall an frischem Notenbankgeld geben. Zugesichert durch die Bank of England, die Bank of Japan, die Federal Reserve (bereits jetzt 120 Millarden monatlich) und vor allem durch die Europäische Zentralbank. 500 Milliarden Euro im Notprogramm PEPP sind bereits Consensus, wird am 16. Dezember vielleicht noch eine Schippe draufgelegt? Sollte die Ausbreitung von Corona nicht gebremst, ein Impfstoff nicht in den Startlöchern stehen, wird der monetäre Faktor in den nächsten Monaten noch einmal stark zuschlagen. Die aktuelle Notenbankbilanz zum 5. November:

EZB: 6776 Milliarden Euro

FED: 6081 Milliarden Euro

BoJ: 5734 Milliarden Euro, ergibt eine Summe von 18.591 Milliarden Euro oder umgerechnet 22,07 Billionen Dollar

Die Korrelation zwischen Zentralbankgeldmenge und Aktienmärkte ist derart stark, da kann man noch so sehr nach fundamentalen Fakten sowie Marktbewertung fahnden, Mr. Market wird es derzeit (noch) nicht kümmern.

Aktienmärkte: Das finale Window Dressing

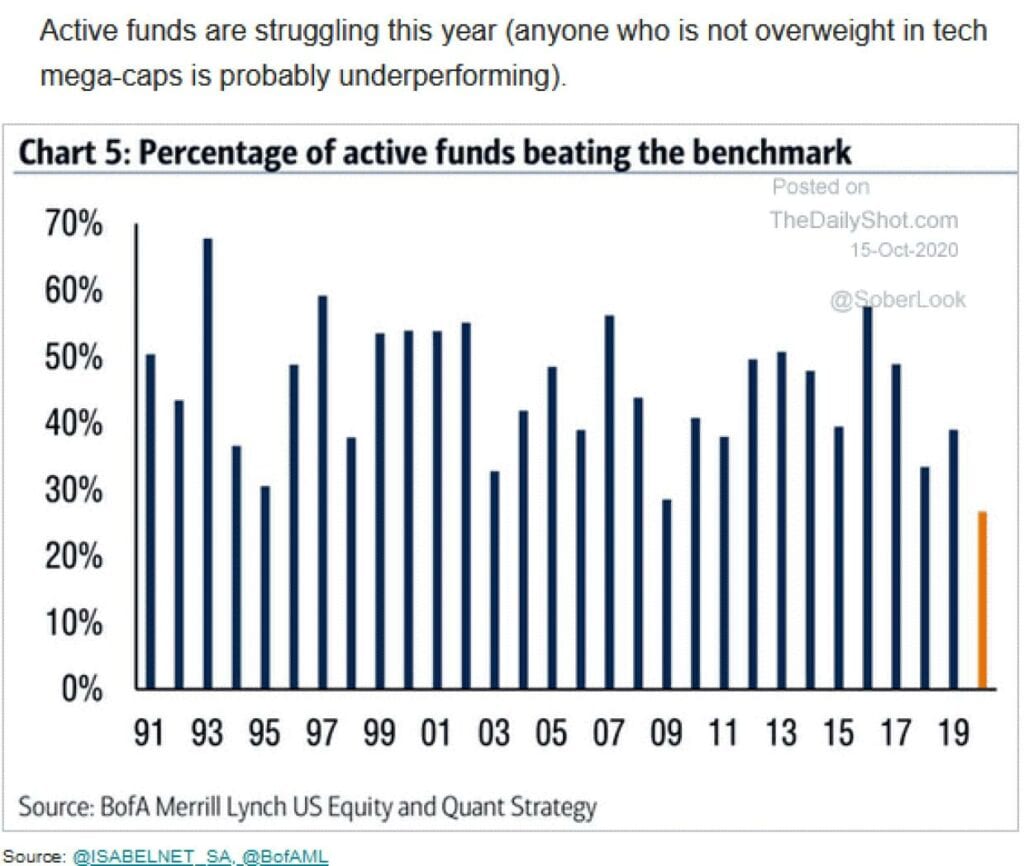

Zumal noch ein Faktor hinzukommt, der in diesem Jahr von besonderer Bedeutung sein könnte: Trotz immer stärkerem Einsatz von „schlauen“ Algorithmen, ist das Jahr 2020 ein schlechtes für die Fondsbranche. Keine Saisonalität hat gepasst, kein einprogrammiertes Muster der Vorjahre – Corona und die Reaktionen von Staaten und Notenbanken haben jegliche Berechenbarkeit zunichte gemacht. Ob bei Hedgefonds oder Publikumsfonds, man rannte stets etwas der Entwicklugn der Aktienmärkte hinterher. Erst fielen sie nicht so stark wie erwartet, dann stiegen soe schneller, als man es für möglich hielt. Die Folge wird in dieser Grafik symbolisiert.

Wenn es jetzt keinen größeren Einbruch der Aktienmärkte mehr gibt, was sollen die aktiven Fondsmanager vor dem Jahresende machen, aus Sorge um die Performance oder gar um den Job? FOMO und TINA in extremer Ausprägung.

Hierzu noch ein Argument: Die Rendite der 7 bis 10-jährigen Staatsanleihen weltweit sind zum 1. November durchschnittlich auf 0,18 Prozent gefallen. Was für ein Dilemma für die Kapitalsammelstellen. Also bleiben die Aktienmärkte als einzige Alternative.

Wohin mit dem ganzen frischen Geld?

Der große Zuwachs der passiven Fonds

Der Markt der Mutual Funds (Investmentfonds) wird immer mehr geprägt vom Wettstreit passiv gegen aktiv. Selten stand die aktive Fondsbranche so unter Druck und noch nie gab es so hohe Zuflüsse in die passiven Anlageprodukte (ETFs). Ende 2019 waren es schon 6,2 Billionen Dollar, die in diese gebührenarme Anlageform geflossen sind, nach 4,7 Billionen Dollar ((2018), und wenn man sich die letzte Bilanz des Weltmarktführers BlackRock betrachtet?

Aber auch in Deutschland ist der ETF-Markt am boomen. Wie die letzte Auswertung bei Onlinebrokern ergab, wurden in Deutschland im September 2020 1.829.254 ETF-Sparpläne ausgeführt. Über 48 Prozent mehr als Ende 2019, Geld welches in jedem Monat in die großen Indizes und damit in die Aktienmärkte fließt. Dabei ist Deutschland sogar noch ein kleines Licht am Markt der Exchange Traded Funds.

Die Volatilität und der Fear &Greed-Index

Der US-Volatilitätsindex VIX ging zurück auf 24,8 Punkte (von seinem letzten Hoch am 28. Oktober mit 40,28 Punkten), das Worst Case Szenario wird ausgepreist, nach langer Backwardation. Das Angstbarometer Fear&Greed hat von seinem letzten Tief im Angstbereich von 27 Punkten gedreht und befindet sich nun mit 40 Punkten auf dem Weg in den neutralen Bereich.

Schon seltsam, dass die Aktienmärkte gerade jetzt ihre Angst verlieren, wo man mit so viel juristischem Widerstand gegen die Wahlentscheidung rechnet. Das Ganze hat einen Hintergrund und heißt Bundesstaatsprinzip. Die USA haben auch so etwas Ähnliches wie in Deutschland, die so genannte konkurrierende Gesetzgebung. Während Trump als Möchtegern-Autokrat den Grundsatz verinnerlicht „Bundesrecht bricht Landesrecht“, sehen die gesetzlichen Regelungen große Hürden vor.

Einfach ohne Beweise vor den obersten Gerichtshof gehen?

Die Richter am Supreme Court sind in einem Jahr mit durchschnittlich 8000 bis 10.000 Anträgen konfrontiert und akzeptieren davon etwa 100, also ein Prozent. Das heißt: Man muss schon Beweise vorlegen können, um Verfahren in Gang zu setzen.

Fazit

Natürlich gibt es an der Börse keine Gewissheiten, sondern nur Wahrscheinlichkeiten und das große Geld, welches seit Generationen um rentable Anlage sucht. Und da ist das aktuelle Problem versteckt, hinter all den täglichen Diskussionen um die künftige Politik, die in allernächster Zeit für Volatilität und Gewinnmitnahmen führen kann.

Deshalb ist eine Woche der Konsolidierung der Aktienmärkte, begleitet von Branchenrotation und Anpassung der Depots, eine sehr wahrscheinliche Option. Rund um den Globus waren die Börsen in der letzten Woche bis in den hohen einstelligen Prozentbereich gestiegen.

Aber das Dilemma der Geldbranche hat sich doch durch die US-Wahlen und den großen Lärm um Unruhen und juristische Nachspiele nicht verändert. Wenn selbst die langlaufenden Staatsanleihen weltweit (7-10 Jahre) vor Inflation nur noch 0,18 Prozent Rendite abwerfen, aber allein die drei großen Notenbanken bis zum Jahresende eine dreistellige Milliardensumme Geld drucken: wo soll dieses freie Geld in der jetzigen Situation hinlaufen? Sicherlich gehen in der jetzigen Situation einige Großanleger kurzfristig in Deckung und nahmen bei den großen Highflyern der Aktienmärkte Gewinne mit – um dann jedoch rasch festzustellen, dass Geldparken Rendite kostet.

Das überragende Thema in den letzten sieben Anlagewochen des Jahres lautet, ungeachtet der Wahlthematik: Gibt es noch ein gewaltiges Window Dressing der aktiven Fondsbranche, die auf über vier Billionen Dollar Cash sitzt und die ihren Benchmarks 2020 gewaltig hinterherhinkt? Die Millionen Sparpläne auf Aktien-ETFs laufen weltweit weiter und sorgen für Kursdruck, insbesondere wenn es von Seiten der Anleihen keine Konkurrenz gibt.

Die Unsicherheit für die Entwicklung der Aktienmärkte geht eher von Covid-19 aus, seiner derzeitigen Ausbreitung, die zu Lockdowns und Beeinträchtigung des Konsums führen kann. Das könnte die Jahresendrally verhindern, nicht die US-Politik, die sogar noch eine stärkere Intervention durch die Federal Reserve bringen könnte („We will do more if it’s necessary!“).

Kommentare lesen und schreiben, hier klicken

Gehirn ausschalten. kaufen!

Und wer sagt ,dass dieses Geld nicht für Firmen und Lohnausfälle gebraucht wird und immer an die Aktienmärkte geht. Wenn es so wäre ,wäre das Gelddrucken sowieso falsch. Bekanntlich hat es genützt die Zinsen von über 4% auf fast Null zu drücken, von 0,18% auf Null % ist wirkungslos . Hat denn nicht der Liebling von Allen , der Degussa Markus gesagt, dass die Geldmengen immer grösser sein müssten um zu wirken. Ich als kleines Würmchen und eher Immo-lastig würde bei sehr überteuerten Immobilien Nichts mehr kaufen. Zu US Aktien gibt es weltweit noch Alternativen , mit oder ohne Tina.

P.S. @FMW ,vielleicht wissen sie es schon, DIE LESERKOMMENTARE sind zur Zeit nicht abrufbar.

@Immobilionär, danke für den Hinweis, wir arbeiten daran!