Als vorsichtiger Anleger oder gar als Aktien-Bär bekommt man derzeit jede Menge Begründungen für die eigene Positionierung: Nicht nur aus Gründen der Sentiments, auch die jüngste Performance im November macht eine Korrektur der Aktienmärkte höchstwahrscheinlich. Ich habe aber schon im Mai drauf hingewiesen, dass es für das Coronajahr 2020 keine Modelle für die Volkswirte gibt und erst recht keine passenden historischen Vergleichsdaten. Deshalb wird man ständig überrascht, wenn man sich aus den vielen Datenbanken und den aktuellen Nachrichten einen Vorteil verspricht.

Aktienmärkte: 2020, das Jahr der Extreme

Hier nur ein paar Paramater dieses außergewöhnlichen Börsenjahres.

Es gab den schnellsten Bärenmarkt aller Zeiten, als es im Februar diesen Jahres in nur 16 Handelstagen in diese 20-Prozent-Korrektur ging. Für den zweitschnellsten Absturz muss man schon ins Jahr 1929 zurückblicken, in dem es aber 30 Börsentage bis zu dieser Börsenphase gedauert hat. An dritter Stelle das Jahr 1987 mit 38 Tagen bis ins „Bear Market Territory“ – drei ungewöhnliche Börsenjahre, zweifelsohne.

Dann der schnellste Bullenmarkt:

Es dauerte beim Dow Jones nur 193 Handelstage vom Rezessionstief am 23. März bis zu einem neuen Allzeithoch, der Durchschnitt aus den letzten Rezessionen liegt bei 1428 Tagen. Im Übrigen befinden sich alle vier großen Indizes in den USA bereits auf neuen Höchstständen. Wieso gehen Analysten her und vergleichen die aktuellen Kurs- und Parameterentwicklungen mit früheren Phasen?

Was sind die Gründe für ein derartiges und von keinem (in seiner Dimension) voraussehbares Jahr der Aktienmärkte? Natürlich in erster Linie das Auftreten einer weltweiten Pandemie, die im ersten Viertel des Jahres zeitweise vier Milliarden werktätige Menschen in die häusliche Quarantäne gezwungen hatte. Die Folge waren monetäre Rettungsaktionen von Regierungen und Notenbanken, für die es kein historisches Beispiel gibt. Die Zinsen liegen in vielen Staaten nahezu bei null, die Bewertungen der Aktienmärkte haben eine ganz andere Relation als in früheren Zeiten. Aber die Fabriken und Flugzeuge stehen noch, im Vergleich zu Kriegen oder Naturkatastrophen – und wenn es tatsächlich gelingen sollte, die Pandemie in den nächsten Quartalen einzudämmen?

Die Besonderheiten des Novembers 2020

In diesem Jahr trafen im vorletzten Monat des Jahres schon zwei extreme Ereignisse unmittelbar aufeinander: Das Unsicherheitsmomentum bei der US-Wahl, aufgrund der Besonderheit mit den Briefwahlstimmen, auch Covid-19 geschuldet. Dies führte zu einer gewaltigen Short Squeeze bei manchen Titeln, durch einzudeckende Leerverkäufe. Diese wurden am 9. November durch die Impfstoffmeldung potenziert, als man plötzlich mit einer baldigen Verfügbarkeit eines Impfstoffes in großem Stil rechnen konnte. Investoren, die sich sehr sicher sein konnten, dass es noch lange Zeit nichts werden sollte mit der Luftfahrt-, Hotel-, oder Reisebranche, mussten sich in Stunden umpositionieren – ein Game Changer, wie es in seit vielen Jahren nicht mehr gegeben hat. Was im Rückblick auf den großartigen November vergessen wird: Drei Viertel der Kursanstiege fanden schon bis zum 9. November statt, nach der Monatshälfte gab es weitere Umschichtung, aber die Aktienmärkte liefen nur noch seitwärts/aufwärts. Kein Abverkauf – könnte man dies nicht als Marktstärke interpretieren?

Jeder spricht vom Wundermonat November, aber wie ist der Blick auf drei Monate beim marktschweren S&P 500, der 75 Prozent der US-Marktkapitalisierung abdeckt?

September: minus 3,9 Prozent

Oktober: minus 2,8 Prozent

November: plus 10,9 Prozent

Was könnte die Jahresendrally ausbremsen?

Zum Beispiel 300 Milliarden Dollar Abflüsse aus globalen Investmentfonds bis zum Jahresende, etwa Mischfonds, die eine feste Allokation Aktien-Anleihen mit 60 zu 40 Prozent befolgen müssen. Richtig, aber was ist mit den reinen Aktienfonds, die ständig neue Zuflüsse, auch von regelmäßigen Sparplänen erhalten? Bei einer Welt-Marktkapitalisierung von 98 Billionen US-Dollar und zwei Notenbanksitzungen mit neuen Geldspritzen! 120 Milliarden Dollar monatlich durch die Fed sind zugesichert, dazu die Aufstockung von PEPP (Pandemic Emergency Purchase Programme), welches mit seinen 1,35 Billionen Euro durch die Europäische Zentralbank nochmals deutlich ausgeweitet werden soll. Ach, und nicht zu vergessen die Erweiterung des Volumens des laufenden Wertpapierkaufprogramms um 150 Milliarden auf 895 Milliarden Pfund durch die Bank of England.

Natürlich ist auch das Platzen der Spekulationswelle durch die hohen Call-Bestände ein ständiges kleines Damoklesschwert für die Aktienmärkte, auch Verzögerungen im Zusammenhang mit der Impfstoffzulassung.

Letzteres ist die größte Achillesferse der derzeitigen Rally, die eigentlich in der letzten Oktoberwoche begonnen hat. Echte Zweifel an der Wirksamkeit des Impfstoffes, das würde zu heftigen Gewinnmitnahmen führen – die Jahresendrally wäre vermutlich abgesagt.

Einige sich widersprechende Daten

War in den letzten Tagen nicht überall die Rede davon, dass die Investoren voll investiert sind, mit teilweise über 100 Prozent gehebelt und dass die Cashquote sehr niedrige 4,1 Prozent betrage? Dass Insider sehr viel Aktien auf den Markt werfen würden? Klar mussten viele Fonds blitzschnell auf den Zug aufspringen, als es am 9. November den großen Game Changer mit der Impfstoffmeldung gab. Leerverkaufspositionen wurden in historischer Größenordnung aufgelöst und zurückgebliebene Aktien auch aus dem Energiesektor gekauft.

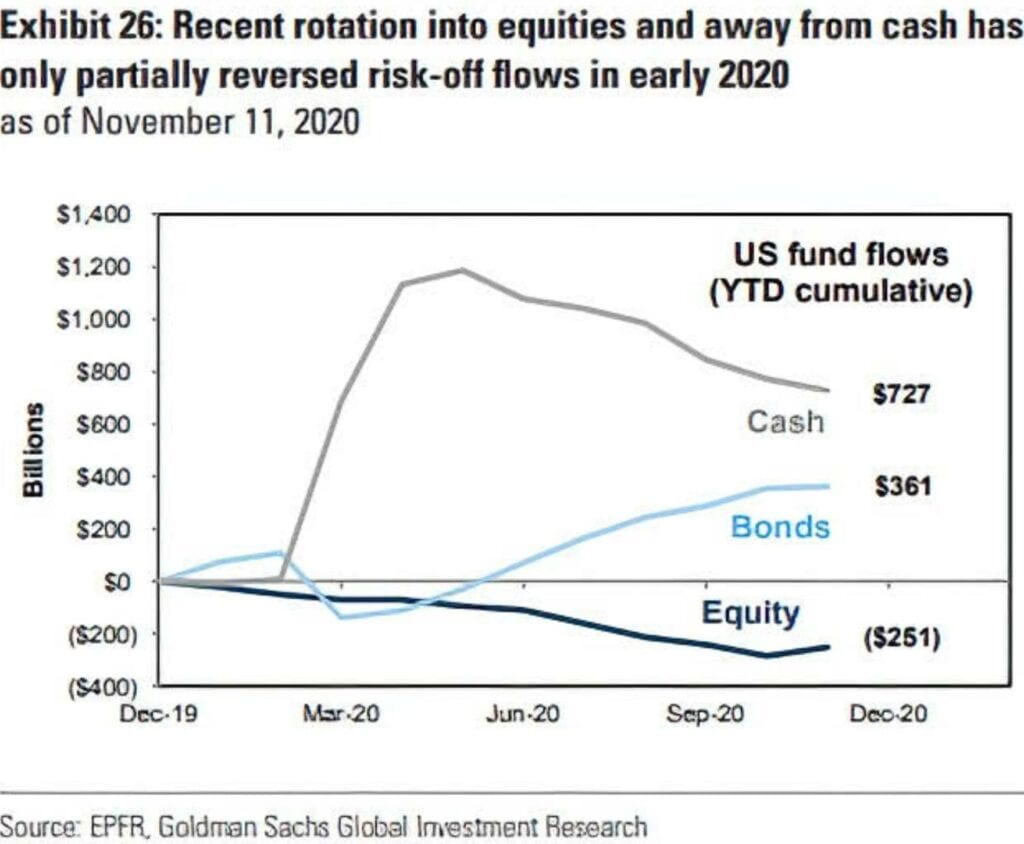

Und wieder schlug die Finanzmathematik zu, wie schon nach dem 2. Katastrophenquartal prognostiziert: Wenn ein Wert 50 Prozent oder mehr gefallen ist, können absurd wirkende Kursavancen folgen, ohne dass der Wert das Ausgangsniveau erreicht hat. Doch zurück zu den Aktienfonds und ihrem starken Engagement im November. Wenn man der Grafik von Goldman Sachs Glauben schenken kann, wären die Mittelzuflüsse nur der Anfang.

Klar geht die Übersicht nur bis zum 11. November, aber da waren 80 Prozent des Monatsanstiegs schon gelaufen.

Meilensteine, oder das Spiel mit den großen Zahlen

Ein schönes Beispiel dafür, dass man bei Vergleichszahlen mit der Vergangenheit stets die logarithmische Darstellung wählen soll und nicht so sehr die lineare, ist die Entwicklung des Dow Jones im letzten Jahrhundert – Stichwort Dow 30.000.

Der altehrwürdige Index hatte im Dezember 1906 die 100-er-Marke erreicht und es brauchte 66 Jahre bis zum ersten Tausender, immerhin ein Anstieg von 900 Prozent. Bis zu den 2000 Punkten dauerte es dann 15 Jahre, ein Anstieg von 100 Prozent. Die 50 Prozent bis zu den 3000 schaffte man dann schon in vier Jahren, im April 1991.

Wie war es in der jüngeren Vergangenheit, zu Amtsbeginn von Donald Trump? Es ging in nur 42 Tagen von 19.000 auf 20.000 Punkte, was aber auch nur noch eines Anstiegs um 5,3 Prozent bedurfte. Dann ging es Schlag auf Schlag, bis der Zinsanstieg durch die Federal Reserve und der Kommunikationsgau von Jerome Powell im Dezember 2018 eine längere Pause einleitete. Von den im Januar 2018 erreichten 26.000 Punkten dauerte es doch ganze 372 Tage bis der nächste Tausender erklommen wurde. Aber auch die Pandemie konnte den weiteren Anstieg auf die runde Marke von 30.000 Punkten nur auf gut 10 Monate hinauszögern. Vom 15. Januar diesen Jahres bis zum 24. November, umgerechnet war es aber nur noch ein Plus von 3,4 Prozent.

Vorsicht also, vor all den großen Schlagzeilen, die so gerne die Medien bestimmen. Hier muss ich nochmals den 90-jährigen Investor Warren Buffett zitieren, der sich für die Gefahren der Aktienanlage rechtfertigen musste: „Im 20. Jahrhundert durchlebten die USA zwei Weltkriege und weitere traumatische und teure militärische Konflikte, eine Depression, mehrere Rezessionen, Börsenpaniken, Ölschocks, Virenpandemie und den Rücktritt eines Präsidenten. Dennoch stieg der Dow Jones von 66 auf 11497 Punkte.“

Wer vom Zusamnenbruch der Aktienmärkte fabuliert, träumt auch vom Ende der zugrundeliegenden Wirtschaft, mit allen Konsequenzen. Auch der Bitcoin wird da nichts retten können, denn wer soll dann noch die Kohlekraftwerke betreiben, die die Terrawatt- Stromleistung für die Kryptowährung liefern müssen?

Auch geht dann ganz rasch der Strom für die Sendemasten der börsennotierten Deutschen Telekom oder Vodafone zur Neige.

Fazit

Wir befinden uns in der Woche nach Thanksgiving, einer traditionell nicht so starken Phase der Aktienmärkte, was im Coronajahr 2020 aber nichts heißen muss. Welche saisonale Börsenregel ist in diesem Jahr überhaupt eingetroffen? Dennoch muss die Schwerkraft an den Aktienmärkten zum Zuge kommen, selbst in der stärksten Aufwärtsphase, selten gab es zehn steigende Börsentage in Folge. Welche Kräfte werden dann wirken im Monat Dezember: die von Gewinnmitnahmen oder durch Umschichtungszwänge oder aber die von sehr viel von Notenbankgeld-Stimuli unterstützte Konjunkturhoffnung für die zweite Hälfte des Jahres 2021? Ich rechne mit Letzterem, denn warum sollte ein Wal wie der größte Staatsfonds der Welt (Norwegens Statens Pensjonsfonds) seine Quoten groß verändern? Gegenüber dem Jahresende 2019 sind Indizes wie der S&P 500 derzeit gerade mal 12 Prozent gestiegen, der Dow Jones gute drei Prozent und der Dax liegt sogar noch im Minus.

Kommentare lesen und schreiben, hier klicken