Vor knapp drei Wochen haben die Aktienmärkte ihr Corona-Hoch erreicht (bis auf den Tech-Index Nasdaq, der noch bis zum 23. des Monats kletterte). Jetzt stehen wir kurz vor dem Ende des zweiten Quartals 2020, vor dem Beginn der US-Berichtssaison und der Bekanntgabe von Rezessionszahlen aus Q2, Daten, wie man sie als aktiver Investor noch nie erlebt hat.

Der Vorlauf der Aktienmärkte

Morgen geht das zweite Quartal des Jahres zu Ende. Seit dem Tief der meisten Aktienmärkte vom 23. März haben sich die großen Indizes gewaltig erholt, ein Aktien-V nach dem Einbruch gebildet, das seinesgleichen sucht. Auch nach den Rückschlägen der letzten Tage kann man noch auf 30 bis 45 prozentige Steigerungsraten blicken. Erstaunlicherweise liegt unser DAX weit vorne, zusammen mit dem US-Technologie-Index Nasdaq 100.

Hier ein Abgleich zwischen den Tiefs im März und den Schlusskursen vom letzten Freitag:

Nasdaq: 6994 – 9849 Punkte (aktuell)

Dax: 8255 – 12089 Punkte

S&P 500: 2206 – 3009 Punkte

Auch andere Aktienmärkte kamen auf fast ähnliche Steigerungen, wie der japanische Nikkei oder europäische Indizes. Der Höhepunkt der Kursrally war aber bereits der Zeitpunkt um den 8. Juni, seither hat sich schon ein kleiner Rückgang entwickelt, ein Kampf zwischen „Headwinds“ und „Tailwinds“.

Die Unterstützungsfaktoren

Der große Treiber für die Aktienmärkte ist zweifelsohne und bereits mehrfach beschrieben die große Geldflut der Notenbanken inklusive der Rettungspakete der Regierungen. 3 Billionen Dollar Hilfpakete in den USA plus billionenschwerer Anleihekaufprogramme , 1,2 Billionen Euro Garantiepakete in Deutschland, 1,35 Billionen Euro an Anleihekaufprogrammen der EZB, ein 500 Milliarden Euro teurer Aufbaufonds in Europa und ein geplantes, neues Infrastrukturprogramm in den USA über eine Billion Dollar – die weltweiten Rettungssummen übersteigen alles bisher Dagewesene. Zweistellige Billionensummen, bei einer Weltwirtschaftsleistung von 86,6 Billionen Dollar (2019). Soll die Weltwirtschaft 2020 laut IWF und OECD nicht um 5,2 bis 6 Prozent schrumpfen, also um etwa fünf Billionen Dollar? Man geht überall in die Vollen, um dem Schrumpfen der Volkswirtschaften entgegenzuwirken.

Vor allem in den USA. Diese haben zwar bereits 47 Millionen Anträge auf Arbeitslosenunterstützung und 20 Million fortgesetzte Anträge, aber zugleich eine finanzielle Unterstützung der Arbeitslosen, die für die Vereinigten Staaten völlig unüblich ist. Bis zu 4600 Dollar pro Monat, je nach Bundesstaat und voraussichtlich bis Ende Juli. Mehr als die Hälfte der Arbeitslosen haben mehr Geld in der Tasche beim Daheimbleiben als beim Gang zur Arbeit. Klar, dass dabei der so wirtschaftsdominante US-Konsum nicht unter die Räder kommt.

Natürlich gibt es auch aus der Wirtschaft Signale der Erholung nach dem Lockdown. Steigende Einkaufsmanagerindizes, ein Baltic Dry-Index, der von Anfang Mai von unter 500 Punkten auf aktuell 1749 Punkten geradezu explodiert ist. Welche Rohmaterialien werden da in welcher Region plötzlich so nachgefragt? Oder in Deutschland der Ifo-Index, der von seinem Allzeittief im April mit 74,3 Punkten im Juni bereits wieder bei 86,2 Punkten steht. Natürlich befinden sich manche Branchen noch tief im Tal der Tränen, aber selbst die Flugindustrie fährt ihre Kapazitäten wieder hoch, extreme Steigerungsraten, auf niedrigem Gesamtniveau. Ist aber auch nicht anders zu erwarten, schließlich gibt es noch zahlreiche Reiseverbote zwischen den Staaten und die Urlaubsregionen sind noch nicht überall geöffnet.

Natürlich muss man immer wieder auf die Konkurrenzsituation zu sprechen kommen: Aktienmärkte gegen Anleihemärkte. Kapitalsammelstellen brauchen Rendite und wo liegt der Zins für die 10-jährige US-Treasury? Bei 0,6 Prozent – zudem befindet sich trotz Corona die Dividendenrendite des S&P 500 deutlich über der Rendite der bedeutendsten Zins-Benchmark. Das von vielen gehasste Thema der Alternativlosigkeit der Aktienmärkte.

Kurzfristig gibt es auch noch ein paar kleinere Stützungsfaktoren für die Aktienmärkte: Das Window Dressing zum Ende eines Superquartals, in dem einige Manager noch etwas nachjustieren (müssen) und die nach wie vor hohe Cashquote der Fonds, auch wenn es für manchen nicht glaubhaft erscheint, dass es nach diesem Quartal noch Kapital an der Seitenlinie gibt.

Die Belastungsfaktoren

Hängt die Seitwärtsbewegung der Aktienmärkte mit der derzeit nicht weiter steigenden Fed-Bilanz zusammen? Sicherlich, denn der Chart des S&P 500 zeigt einen synchronen Anstieg in Relation zu deren Aufblähung.

Die Federal hat zumindest eine Pause eingelegt, aber auf der anderen Seite hat doch Jerome Powell wiederholt angedeutet, alles tun zu wollen, um Konsum und Wirtschaft zu stützen, sinngemäß „Whatever it takes and believe me it will be enough!“

Eine Pause derzeit ja, aber man braucht auch noch Pulver für die kommenden vier Monate.

Die Ausbreitung von Covid-19

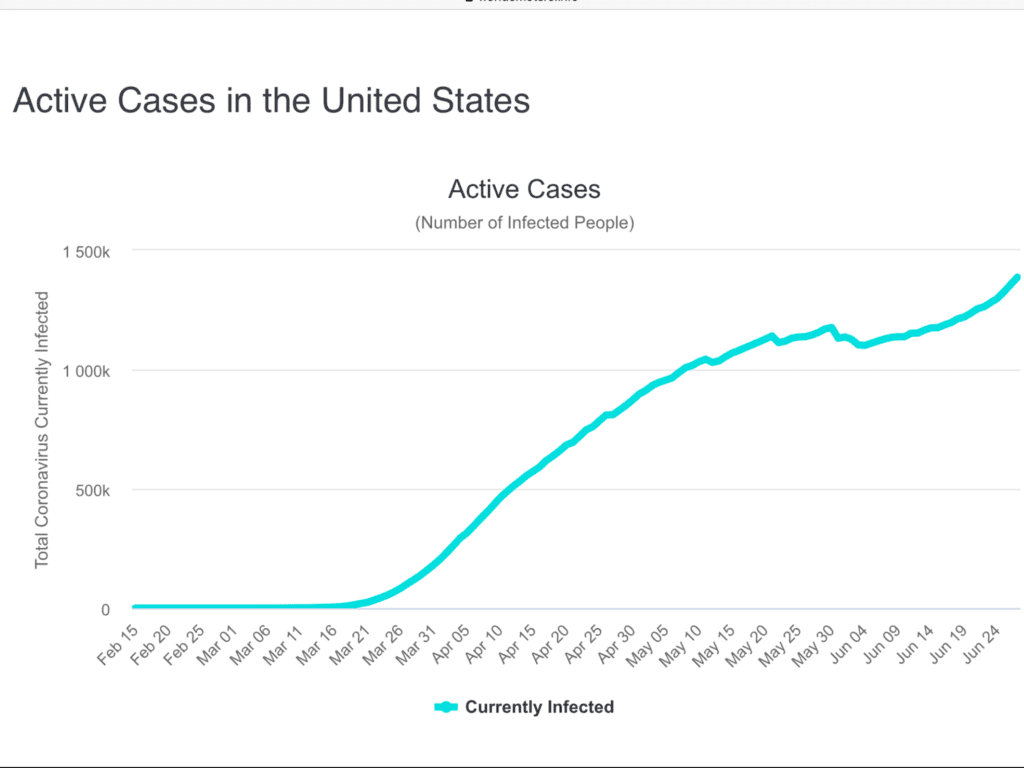

Ein plötzlich wieder auftretender Bremsfaktor für die Aktienmärkte ist die weiter fortschreitenden Coronawelle in einigen Ländern, nicht nur in Brasilien, Indien oder Russland, sondern besonders relevant in den USA. 80.000 neue Fälle in zwei Tagen besonders in wichtigen Regionen wie Texas, Florida oder Kalifornien bringen das Thema Teil-Lockdown und damit Verzögerung bei der wirtschaftlichen Entwicklung auf das Börsentableau.

Hat nicht erst am Donnerstag der Direktor des CDC (Center for Disease Control and Prevention – Zentrum für für Krankheitskontrolle und -prävention), des US-Gesundheitsministerins, Robert Redfield, behauptet: „Für jeden Fall, den wir verzeichnet haben, gab es wahrscheinlich zehn weitere Infektionen!“

Offiziell hat man in den USA bereits über 2,6 Millionen Corona-Infizierte, aber es verdichten sich die Anzeichen dafür, dass die Dunkelziffer um ein Vielfaches höher liegt. Allein in New York mit seiner Metro, die von Millionen täglich ohne Schutzmaßnahmen und für mehrere Wochen genutzt wurde (übrigens ebenso wie in London). Die Zahl derer, die ohne große Symptomatik infiziert waren, ist sehr hoch, wie mehr und mehr Antikörpertests beweisen.

Das große unterschwellige Thema lautet sowieso „Zweite Welle“. Aber haben die Aktienmärkte in den letzten Tagen nicht schon darauf reagiert? Während es mit den Corona-Profiteuren aus dem Tech-und Pharmasektor noch weiter nach oben ging, haben Covid-19-sensible Aktien aus dem Luftfahrbereich oder Titel wie Disney, Carnival Corp oder Starbucks schon seit zwei Wochen an Boden verloren.

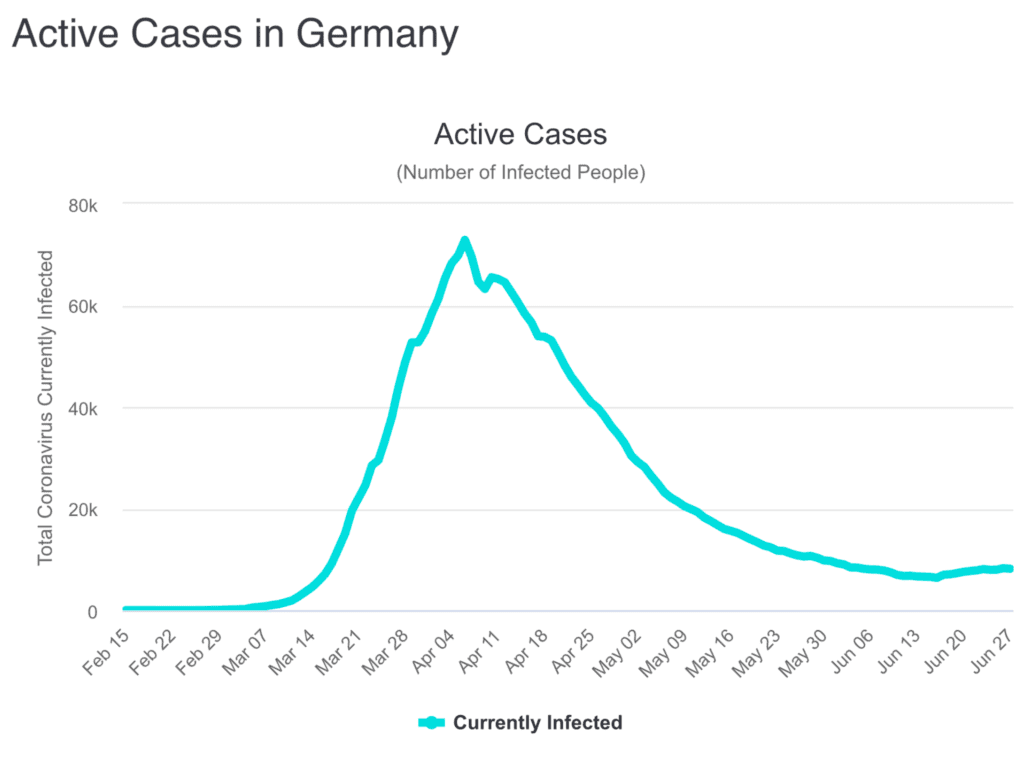

Was für ein Unterschied in Sachen Corona – USA versus Deutschland:

Die anderen Faktoren wie hohe Bewertung nach allen Maßstäben, wie KGV, Shiller-KGV, Warren-Buffett-Indikator, technische Faktoren, wie der Abstand des Nasdaq von seinem Aufwärtstrend, fehlende Marktbreite der Aktienmärkte, Dominanz der fünf Tech-Werte in allen Indizes etc. haben natürlich weiterhin ihre Gültigkeit. Das Entscheidende ist nur: Haben sie für die Investitionsentscheidung der Masse der Anleger eine Bedeutung – oder wird man sie weiter ignorieren? Weil man immer noch dem großen Wal (Fed) im Aktienbecken vertrauen kann?

Kommentare lesen und schreiben, hier klicken

Den Kampf gewinnen die Bullen.

Warum ? – Weil die Bären keine Chance mehr haben, durch Lehman darum.

Weil der Anleihemarkt, durch Lehman, zu teuer bewertet ist.

Alleine die Daimler-Aktie, wenn man sich die mal anschaut… Und soll ich noch weiter machen ..? ;)

Diese Faktoren wie Shiller/KGV – Aktienmarkt vom KGV zu teuer usw… müssen (!!) ebenso gelten für den natürlich nicht manipulierten Anleihemarkt ! ;)

Und da, beim Anleihemarkt, sieht`s duster aus ! Hier wird wohl mit zweierlei Maß gemessen ?

@ Marko, gegen das „LEHMANN SYNDROM“ gibt es einen Impfstoff.Wenn du es noch nicht gemerkt hättest, mit den immergleichen Sprüchen nervst du Alle.

Ich weiss, nur wenn man sich den Aktienmarkt anschaut und keine Bärchen-Bilder an die Wand malt… muss man schon sagen…

Natürlich ist es mir bewusst , dass ich ein „Longbrüller“ bin ? Na und ? – das hier gehört doch dazu, eben weil dies eine Bären-Seite ist ? Dafür ist doch ein Forum da ?

Was erwartet Ihr Bären eigentlich ?