FMW-Redaktion.

Nach heftigen Schwankungen konnte sich eine übernervöse Börse in Shanghai heute früh mit einem kleinen Plus in den Feierabend retten. Dafür hagelt es zunehmend schlechte Konjunkturnachrichten- und Prognosen rund um China, wie z.B. in Japan und Taiwan.

Der Dax wollte sich heute früh nur minimal nach unten anpassen, brauchte den Schwung der Amerikaner, von denen er ab 15 Uhr im Future mit runtergezogen wurde. So kam man heute schlussendlich auf ein Minus von 2,14%.

Die Amerikaner heute Abend und auch der Dax morgen früh schauen gespannt auf das Fed-Sitzungsprotokoll aus Juli, das (jedesmal verzögert) heute veröffentlicht wird, in dem Fall heute um 20:00 Uhr unserer Zeit. Wir veröffentlichen nachher den kompletten Text im Original. Wg. Asien, aber vor allem wg. der Angst vor dem Fed-Protokoll geht es jetzt abwärts in den Aktienindizes. Erstaunlich, dass die Zinserhöhung Mitte September in den USA immer noch nicht eingepreist ist – genug Andeutungen durch die Fed gab es nun wirklich!

Während der Dollar in den letzten Tagen und vor allem heute gegenüber „hilflosen“ Währungen wie dem Rubel und der türkischen Lira dramatisch zulegt, kann sich der Euro behaupten – im EURUSD bleibt es relativ ruhig – heute ein „Auf und ab“ in einer Range von 50 pips.

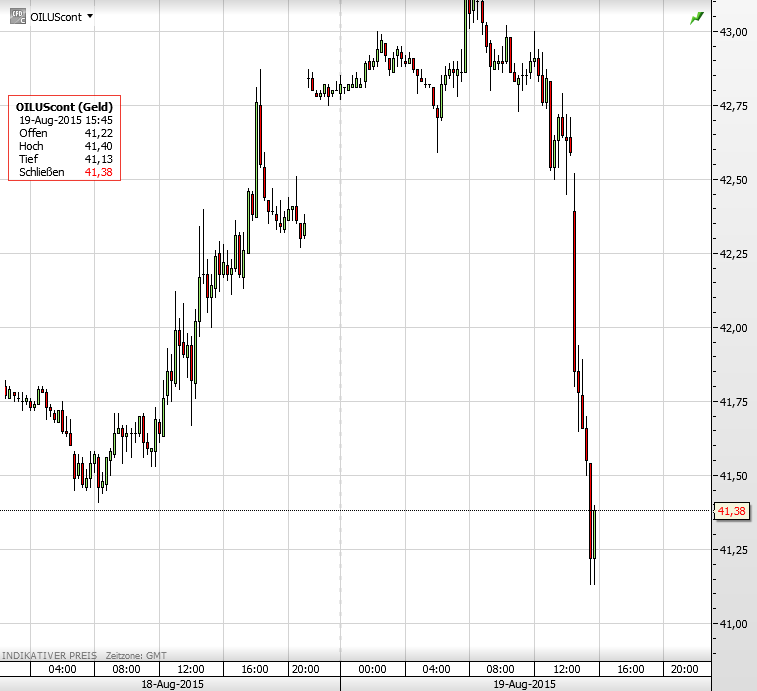

Die Ölbullen hatten gestern Abend und heute bis 16:30 Uhr auf geringere Öl-Lagerbestände in den USA gehofft nach der Logik „weniger Angebot = höhere Preise“, aber das ging schief. Die Lagerbestände lagen 2,6 Mio barrel höher als letzte Woche – erwartet waren -0,8 Mio. Bei großer Hoffnung und dann folgender großer Enttäuschung folgt dann natürlich der große Einbruch. Der Ölpreis zerlegte sich ab 16:30 Uhr rasant um 1,2 Dollar auf aktuell 41,10 im WTI-Kontrakt. Also wieder alles gen Süden! Nach unten ist jetzt jede Menge Platz.

Kommentare lesen und schreiben, hier klicken

na dann schaut Euch doch mal wieder die Kurs Manipulation CAD/$ so gegen 16h an;

dies waren mal eben so 100 P nach oben ( hatte ja auch nur 10 sell Positionen ab 1,3099, nachdem der Kurs schon von heute 10h von 1,3023 nach oben ging ,-) anscheinend reichen solche Quartal-Strafzahlungen für diese Betrüger nicht mehr aus