Für die meisten Börsenneulinge sind Anleihen ein Buch mit sieben Siegeln und selten in den Depots der Anleger zu finden: Sie gelten als eher langweiliges Investment und versprühen nicht den Glamour des Aktien-Parketts. Dabei ist der Anleihen-Handel alles andere als langweilig, laut Statista betrug das Transaktionsvolumen im 4. Quartal des Jahres 2021 rund 1.064 Milliarden US-Dollar. Zudem garantieren Anleihen über die Zinsausschüttungen konstante Einnahmen. Was also genau sind Anleihen und welche Besonderheiten gibt es? Dieser Artikel hat zum Ziel, Sie als Leser für das spannende Gebiet der Anleihen zu begeistern und mit den notwendigen Information zu versorgen, um die ersten Schritte zu unternehmen.

Anleihen: Staatsanleihen oder Unternehmensanleihen?

Anleihen, im englischen Bonds genannt, nennt man auch Rentenpapiere, Obligationen oder Schuldverschreibungen. Es sind festverzinsliche Wertpapiere mit einer festen Laufzeit. Anleihen dienen Banken, Unternehmen oder der öffentlichen Hand als Finanzierungsmittel am Kapitalmarkt. Somit lassen sie sich in zwei Hauptkategorien unterscheiden, nämlich in Staatsanleihen und in Unternehmensanleihen. Vom Volumen her machen Staatsanleihen knapp 20 Prozent aller im Umlauf befindlichen Anleihen aus, gefolgt von den Anleihen der Finanzinstitute (Banken), die den größten Anteil ausmachen und den Unternehmensanleihen. Ein gutes Anleihen ABC mit allen wissenswerten Hintergrundinformationen zu Anleihen bietet die Website der Commerzbank oder auch das Börsenlexikon der FAZ.

Relevantes für den eigenen Börsenhandel mit Anleihen

Anleger, die in Anleihen investieren wollen, sollten idealerweise folgende Informationen verinnerlichen: Anleihen werden in Prozent des Nominalwertes an der Börse gehandelt, d.h. eine Nominal 1000Euro-Anleihe, die zu einem Kurs von 90 Prozent notiert, kostet also 900 Euro. Die Zinszahlung, festgelegt im Kupon, berechnet sich auf den Nominalwert der Anleihe. Das heißt, egal zu welchem Kurs die Anleihe gerade gehandelt wird, die Zinszahlung in Prozent erfolgt zu einem vorher festgelegten Datum auf den Nominalbetrag.

Zu beachten sind hier die Stückzinsen, die bisher angefallen sind und vergütet werden müssen. Wikipedia erläutert das sehr einfach verständlich: „Hat jedoch während des Zinszeitraums der Rechtsinhaber der Anleihe etwa durch Verkauf gewechselt, sind die Zinsen zeitanteilig zwischen Verkäufer und Käufer als Stückzinsen aufzuteilen. Da jedoch der jeweilige Inhaber der Anleihe am Zinstermin den Zins für den gesamten Zinszeitraum erhält, muss er dem Verkäufer die Zinsanteile vom Beginn des Zinstermins bis zum Erwerbszeitpunkt vergüten. Das geschieht sofort beim Kauf dieser Anleihe durch Zuschlag des Zinsanteils zum Kurswert, so dass die Stückzinsen vom Käufer bereits zum Kaufzeitpunkt an den Verkäufer entrichtet werden und der Käufer am Zinstermin den vollen Zinsbetrag ausgezahlt erhält.“

Die Rückzahlung einer Anleihe erfolgt zu einem Kurs von 100 Prozent, auch hier ist es egal, zu welchem Kurs Sie die Anleihe erworben haben. Allerdings hat der Kaufkurs erheblichen Einfluss auf die zu erzielende Rendite. Bei allen gängigen Brokern mit Anleihenkursen wird die Rendite einer Anleihe angezeigt. Die Rendite wird so berechnet, als wenn man die Anleihe bis zum Ende der Laufzeit hält. Wichtig für Sie als Anleger ist auch die Stückelung der Anleihe, hier gilt je weniger desto besser. Manche Anleihen sind erst ab einem Nominalbetrag von 10.000 Euro, 50.000 Euro oder gar 100.000 Euro handelbar und fallen somit für die meisten privaten Investoren aus. Ideal ist eine Stückelung ab 2.000 Euro Nominalbetrag oder geringer.

Warum steigen die Kurse bei Anleihen, wenn die Renditen fallen?

Das häufigste Missverständnis bei Anlegern ist die Tatsache, dass die Kurse fallen, wenn die Renditen steigen, oder umgekehrt, die Renditen fallen, wenn die Kurse steigen. Dieser scheinbare Widerspruch ist schnell aufgelöst: Anleihen orientieren sich an den Leitzinsen der Notenbanken. Verändert die Notenbank den Leitzins, passen sich die Anleihenkurse in der Regel an.

Hier ein vereinfachtes Beispiel: Der Leitzins liegt bei zwei Prozent, eine Bundesanleihe (10-jährige deutsche Staatsanleihe) wird am Markt mit einem Kupon von zwei Prozent zu 100 Prozent platziert. Nun senkt die Notenbank den Leitzins auf einen Prozent. Die Bundesanleihe, die mit zwei Prozent verzinst wird, wird nun im Kurs soweit anziehen, bis eine Rendite bis zur Endfälligkeit von einem Prozent erzielt wird. Hätte die Anleihe nur eine Laufzeit von einem Jahr, wäre der Kurs dann knapp bei 101 Prozent, vereinfacht dargestellt. Eine detaillierte Berechnung finden Sie hier.

Umgekehrt fallen allerdings die Kurse, wenn die Notenbank die Zinsen anhebt, wie zuletzt in diesem Jahr. Da die Anleihen fast alle in Niedrigzinsphasen am Markt platziert wurden, haben sie meist nur ganz geringe Kupons (z.B. 0,5 bis 1,5 Prozent). Damit solch eine Anleihe nun den aktuelle deutlichen höheren Marktzins widerspiegelt, müssen die Kurse erheblich fallen. Je länger die Laufzeit, umso deutlicher der Kursverlust.

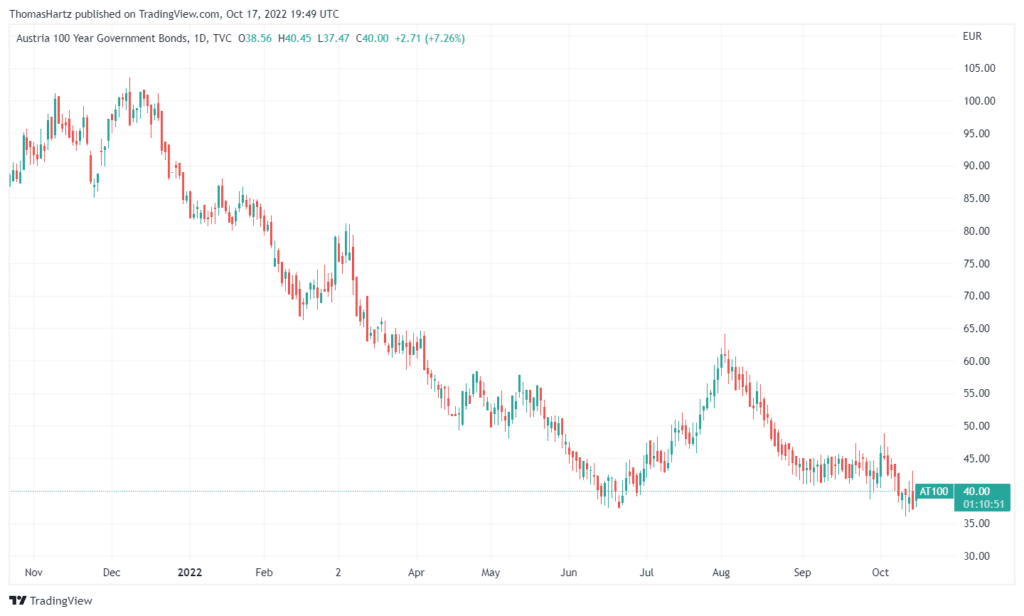

Ein gutes Beispiel ist eine noch vor kurzem emittierte österreichische Staatsanleihe, die zuletzt mit einem Kupon von 0,85 Prozent aufgelegt wurde und eine Laufzeit von 100 Jahren (!) hat. Im Dezember 2021 notierte sie noch bei rund 100 Prozent, das absolute Hoch lag bei einem Kurs von 175 Prozent, da die ersten Tranchen der Anleihe mit einem für damalige Verhältnisse sehr hohen Kupon von 2,1 Prozent ausgestattet war. Seitdem nun das Zinsumfeld gekippt ist und die Notenbanken die Zinsen stark anziehen, ist der Kurs massiv unter die Räder gekommen. Die Anleihe notiert aktuell bei einem Kurs von 40 Prozent. Daraus errechnet sich zwar jetzt eine viel höhere Rendite, aber die Rückzahlung erfolgt erst in 95 Jahren. Am Beispiel dieser österreichischen Anleihe können Sie erahnen, warum von einem weltweiten Bond-Crash gesprochen wird, auf finanzmarktwelt.de wurde regelmäßig zu diesem Thema berichtet. Hier der Chart der 100-jährigen österreichischen Anleihe:

Bonität und Ratings von Anleihen

Je nach Bonität werden Anleihen mit einem Auf- oder Abschlag zum jeweiligen Leitzins oder zur Benchmark-Anleihe gehandelt, die Differenz wird Spread genannt. Die Benchmark-Anleihe im Euroraum ist der Bund-Future, eine fiktive Anleihe mit einem Kupon von sechs Prozent bei einer 10-jährigen Laufzeit. Vereinfacht gilt, je höher der Spread und somit auch die Rendite, umso höher das Risiko und umso niedriger die Bonität des Schuldners. Die Ratingagenturen vergeben ebenfalls entsprechende Ratings, die von AAA (höchste Bonität) bis D (Default – Zahlungsausfall) reichen und dem Anleger als Orientierung dienen sollen.

Wie findet man nun die richtige Anleihe für sein Depot?

Die Börse Stuttgart bietet auf ihrer Website einen sehr guten Anleihen-Finder. Dort können sie nach vorher festgelegten Kriterien Anleihen filtern und auswählen. Hier ein Beispiel, wie sie vorgehen könnten. Sie wählen Unternehmensanleihen aus, legen die Rendite zwischen 3 und 10 Prozent fest, eine Laufzeit/Fälligkeit vom 01.01.2023 bis 01.01.2024 und eine Stückelung zwischen 500 und 10.000 Euro. Sie können noch weitere Filter einbauen, aber für einen ersten Überblick ist diese Einstellung ausreichend. Sie bekommen nun 316 Anleihen angezeigt, die dieser Auswahl entsprechen. Darunter findet man so bekannte Namen wie General Motors, John Deere, Apple, Berkshire Hathaway Energy Co., General Electric, Philip Morris, Fresenius, Exxon, PepsiCo oder B.A.T. Wenn Sie nun bei ihrem Broker die entsprechende WKN in die Kaufmaske eintragen, können Sie eine solche Anleihe erwerben. Dies ist nicht bei allen Brokern möglich, aber bei jeder vermögensverwaltenden Bank.

Wenn Sie nun lieber Staatsanleihen kaufen möchten, z.B. zweijährige US- Staatsanleihen, können Sie den gleichen Filter verwenden wie für die Unternehmensanleihen, aber bei der Auswahl „Typ“ aktivieren Sie die Staatsanleihen. Das Ergebnis sind 76 Anleihen aus den USA, Kanada, Panama, Polen, Ungarn usw. Auch hier können sie nun prüfen, ob diese Anleihen bei Ihrem Broker handelbar sind und zu Ihrem Anlageprofil passen.

Bitte bedenken Sie, dass es sich hier nicht um eine Anlageempfehlung handelt, sondern lediglich um wichtige Informationen, die Ihnen die Welt der Anleihen klarer und verständlicher erscheinen lässt.

Kursdaten aus https://de.tradingview.com

Offenlegung gemäß § 80 WpHG zwecks möglicher Interessenkonflikte:

Der Autor dieser Veröffentlichung erklärt, dass er jederzeit in einem der genannten und analysierten bzw. kommentierten Finanzinstrumente investiert sein kann. Dadurch besteht möglicherweise ein Interessenkonflikt. Der Autor versichert jedoch, jede Analyse und jeden Marktkommentar unter Beachtung journalistischer Sorgfaltspflichten, insbesondere der Pflicht zur wahrheitsgemäßen Berichterstattung sowie der erforderlichen Sachkenntnis, Sorgfalt und Gewissenhaftigkeit erstellt zu haben.

Diese Veröffentlichung stellt keine Anlageberatung dar. Es handelt sich auch nicht um Kauf- oder Verkaufsempfehlungen von Wertpapieren und sonstige Finanzinstrumenten. Die Wertentwicklung der Vergangenheit bietet keine Gewähr für künftige Ergebnisse. Die bereitgestellten Analysen sind ausschließlich zur Information bestimmt und können eine individuelle Anlageberatung nicht ersetzen. Eine Haftung für mittelbare und unmittelbare Folgen aus diesen Vorschlägen ist somit ausgeschlossen.

Kommentare lesen und schreiben, hier klicken

Sehr gute Veröffentlichung

Keine eigennützige Empfehlungen/Tipps,sondern erweiterte Anregungen zum selber Investieren.

Pingback: Aktuelle Meldungen vom 21.10.2022 | das-bewegt-die-welt.de