Beate Sander ist bekannt als Deutschlands bekannteste „Börsen Oma“, die einfach und verständlich grundsätzliche Ratschläge zum Thema Aktien gibt. Auch die BILD-Zeitung bietet ihr regelmäßig eine große Bühne (siehe hier), wie auch andere Medien. Bespricht sie zum Beispiel einzelne Aktien-Investments, mit denen sie gute Gewinne gemacht hat, dann ist daran natürlich inhaltlich nichts auszusetzen.

Hat Beate Sander recht?

Nur kann man dazu erwähnen: Jeder, der in den letzten Jahren Aktien gekauft hat, und totale Nieten wie zum Beispiel Steinhoff oder Deutsche Bank gemieden hat, kann sicherlich gute Ergebnisse vorweisen. Wenn der ganze Aktienmarkt jahrelang durchgehend richtig gut läuft, kann so ziemlich jeder Anleger relativ problemlos mit guten Gewinnen glänzen. Beate Sander hat mehrere Grundsätze, die sie im folgenden Gespräch mit Markus Koch (Video am Ende des Artikels) auch bespricht. Die ersten fünf Minuten des Videos kann man überspringen. Ihre Grundsätze lauten „Breit gestreut, nie bereut“ und „Langfristig anlegen, kein Fluch sondern Segen“.

Da klingelt doch irgendwas? Es klingt fast so als wäre Beate Sander die Reinkarnation von Andre Kostolany und seinen Börsenweisheiten. Der sagte in den 90ern Land auf Land ab im Fernsehen sogar bei Harald Schmidt „Aktien kaufen, liegen lassen, und schlafen, schlafen, schlafen“. Das sage heute mal jemand einem Anleger, der als erste Erfahrung die T-Aktie zu völlig überteuerten Preisen kaufte. Damit wäre man selbst heute noch brutal im Minus. Aber man vergesse ja nicht die Weisheit „Breit streuen“.

Die Börsenlogik von Beate Sanders ist verführerisch einfach. Man muss sich etwas umschauen, viele einzelne Aktienpositionen aufbauen, und dann die Aktien lange im Depot liegen lassen. Den Rest macht der Markt schon von alleine. Wie gesagt, das klingt verführerisch einfach, weil das auch wirklich jeder Anleger umsetzen kann, der jetzt mit seinem Sparbuch dank Inflation jedes Jahr Verlust macht. Auch hat Beate Sander sicher Recht, wenn sie auf Statistiken verweist, dass man nie Verluste mit Aktien gemacht hat, wenn man mindestens 14 Jahre lang breit gestreut investiert war. Auch erwähnt sie im folgenden Video gute jährliche Durchschnittsrenditen, die sicherlich richtig sind.

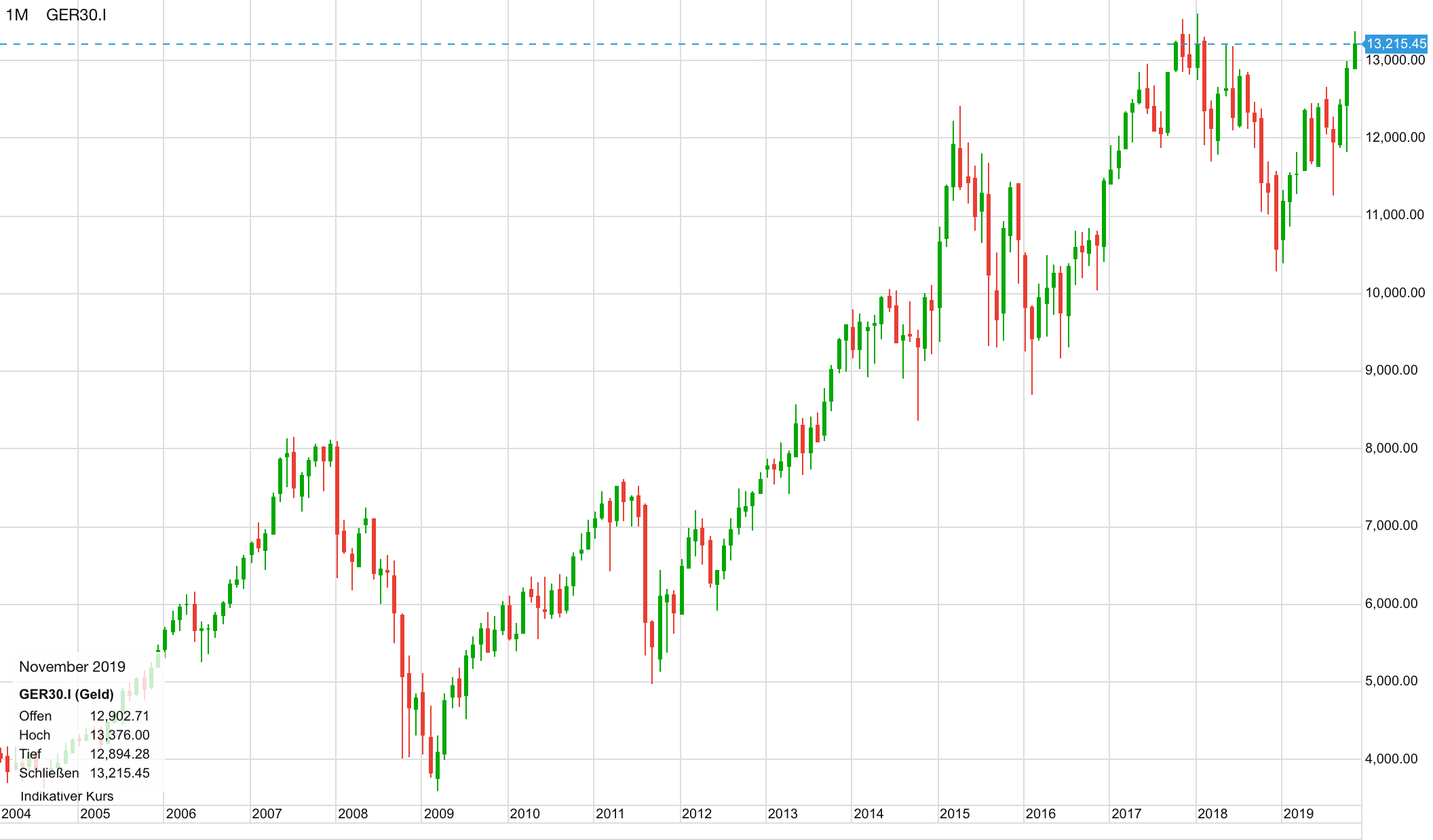

Also, alles rein in Aktien, Sparbücher auflösen, und los gehts? Nun ja. Man schaue auf den folgenden Dax-Chart seit dem Jahr 2004. Auch nach der Finanzkrise und dem üblen Abfall von 8.000 auf unter 4.000 Punkte konnte sich der Dax erholen und hat Niveaus von über 13.000 Punkten erreicht. Geht man nach diesem Chart, muss man Beate Sander Recht geben.

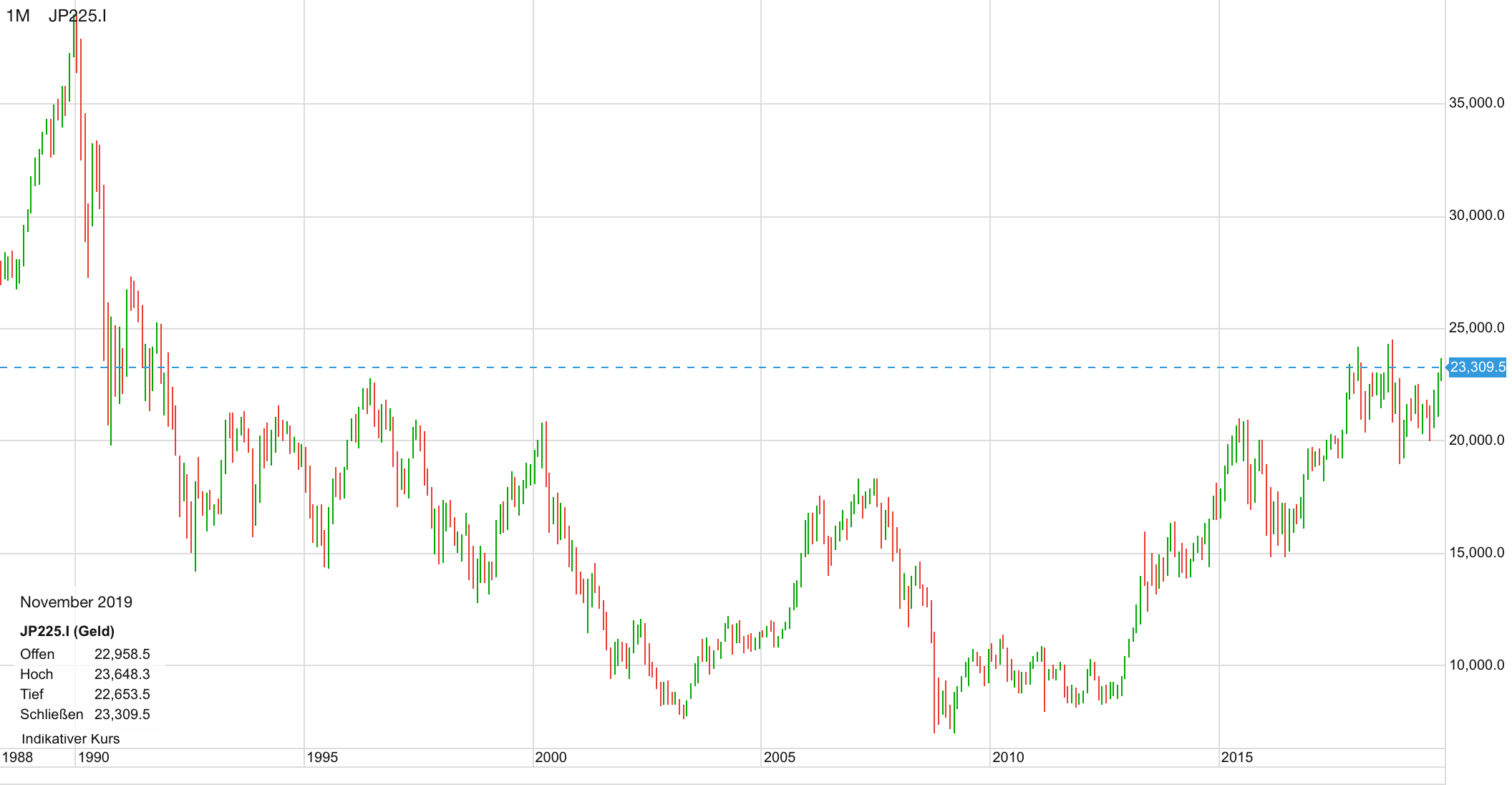

Aber es gibt eben auch den folgenden Chart. Er zeigt den japanischen Aktienindex seit Ende der 80er-Jahre. Wer wie Beate Sander damals als japanischer Anleger breit gestreut auf japanische Qualitätsaktien setzte, liegt auch heute noch im Minus! Nur weil die langfristig immer weiter steigenden Kurse in Deutschland, USA etc die letzten Jahrzehnte als einfache Argumentationshilfe immer funktioniert haben, muss das nicht ewig so weiter gehen, wie Japan als warnendes Beispiel zeigt.

Sehr hohe Kursniveaus

Abschließend kann man sagen: Sicherlich sind die Ratschläge von Beate Sander grundsätzlich nicht falsch. Aber sie sind gerade auf dem aktuellen Kursniveau verführerisch einfach. Denn wenn die Musik aufhört zu spielen, bleibt nicht für jeden Anleger ein Stuhl übrig. Man weiß vorher nie, wo der absolute Höhepunkt im Markt erreicht ist. Läuft der Markt immer weiter nach oben? Gut möglich. Aber wenn man Beate Sander jetzt folgt und vielleicht doch auf einem Hochpunkt investiert, könnte man wie auch in Japan noch 30 Jahre später im Minus liegen. Bisher ging es im Dax auch nach Krisen immer weiter nach oben. Also bisher (Erfahrungswerte aus der Vergangenheit) lagen die Kostolanys und Sanders richtig mit der einfachen Taktik „Kaufen, liegen lassen, Geduld, Ruhe bewahren in Krisenzeiten“.

Aber es kann eben auch eines Tages laufen wie in Japan. Und dann würden die Anleger diese verführerisch einfachen Ratschläge rückwirkend verfluchen. Wir wollen hier niemanden von Aktienkäufen oder langfristigen Investments in Aktien abhalten – Gott bewahre! Nur muss man sich immer Gedanken über das Japan-Szenario machen. Und dem Anleger muss bewusst sein, auf welch einem extrem hohen Niveau man einsteigen würde. Auch wäre der jetzige Zeitpunkt das Peak nach einem zehn Jahre anhaltenden Konjunkturaufschwung. Heißt es an der Börse nicht „niedrig kaufen, hoch verkaufen“? Jetzt zu kaufen wäre eher das Gegenteil. Aber jetzt genug mit der „Schwarzmalerei“. Bilden Sie sich bitte ihr eigenes Urteil, denn wir wissen auch nicht wo die Kurse in 30 Jahren stehen!

Kommentare lesen und schreiben, hier klicken

Ich finde es gut, dass FMW warnt, dass solche Märchen auch anders ausgehen können.Die besprochene Phase fällt nämlich in die grösste Zinssenkungsphase, die es je gab.

Angenommen es würde nächstens 50% korrigieren, wäre interessant zu wissen, wie die Bilanz aussieht.Sie spricht ja eher für sämtliches Durchstehen der Baissen , da es bis jetzt ja immer wider höher ging.

Wenn wie gesagt JAPANISCHE VERHÄLTNISSE auftreten würden ,sähe es dann anderst aus.Die Zutaten zu diesen Verhältnissen sind ja etwa gleich wie sie in Japan waren.

Die früher erfolgreiche Strategie von KAUFEN U.EWIG HALTEN muss man in der schnelllebigen Zeit hinterfragen.Auch Buffett verkauft heute öfter u.schichtet hin u.wieder um.Vor allem Tech-Firmen haben oft kurze Halbwertszeiten.

Übrigens wer vor dem Jahr 2000 ein Haus gekauft hätte u.den Ertrag immer reinvestiert hätte, wäre heute mit weniger Risiko nicht schlechter gestellt.

Übrigens mag ich ihr den Erfolg wie jedem Anderen sehr gönnen. Es tönt aber so einfach u.könnte bei einem Erstkauf jetzt Enttäuschungen bringen.

Wie wunderbar das ist man konnte noch nie Geld vermieren wenn

Man 14 Jahre investiert war, sagen Sie das dem Japaner mal….diese Geschichten gehen immer gut bis Sie mal nicht mehr gut gehen, eine ähnliche Nichtssagende Weissheit die ganz gut dazu

Passt

Der Anleger, der jetzt vielleicht am Hoch einsteigt, eine grössere Baisse erlebt, und 14 Jahre auf den Einstandspreis warten müsste, wäre sicher glücklich über diese Börsen- Weisheit ( Dummheit).

Es gobt noch Viele Andere die solche Weisheiten von sich geben.Vielleicht werden mit den neuen Notenbankregeln auch gewisse Börsenregeln ungültig.

Am ATH wird es immer Crash- und Hausseprophten geben. Das ist vollkommen normal. Die einen sind der Ansicht das es zu weit gelaufen ist und die andere sind der Ansicht das es gerade anfängt zu steigen, ganz nach dem Motto : ein ATH ist das stärkste technische Kaufsignal. Wenn es seit 11 Jahren nur steigt ( zwischendurch kleinere Korrekturen eingestreut)dann ist die Wahrnehmung das es auch mal eine richtige Bereinigung geben sollte völlig normal. Mann muß nur geduldig sein können, weil die irrationale Börse sehr lange irrational bleiben kann. Am besten ist man vertraut NUR seinem eigenen Verstand und lässt sich durch solche „Gurus“ nicht vom Weg abbringen. Im Nachhinein sind wir ALLE schlauer. Das lässt sich immer gut verkaufen.