FMW-Redaktion

Der ganze Rohstoff-Sektor am Taumeln – das Öl-Desaster zieht momentan sowieso alles mit runter. Auch die „Experten“ der großen Banken springen noch schnell auf den Negativ-Zug auf, obwohl der schon lange voll in Fahrt ist. Nur einer scheint gegen den Trend eine Kaufchance ausgemacht zu haben.

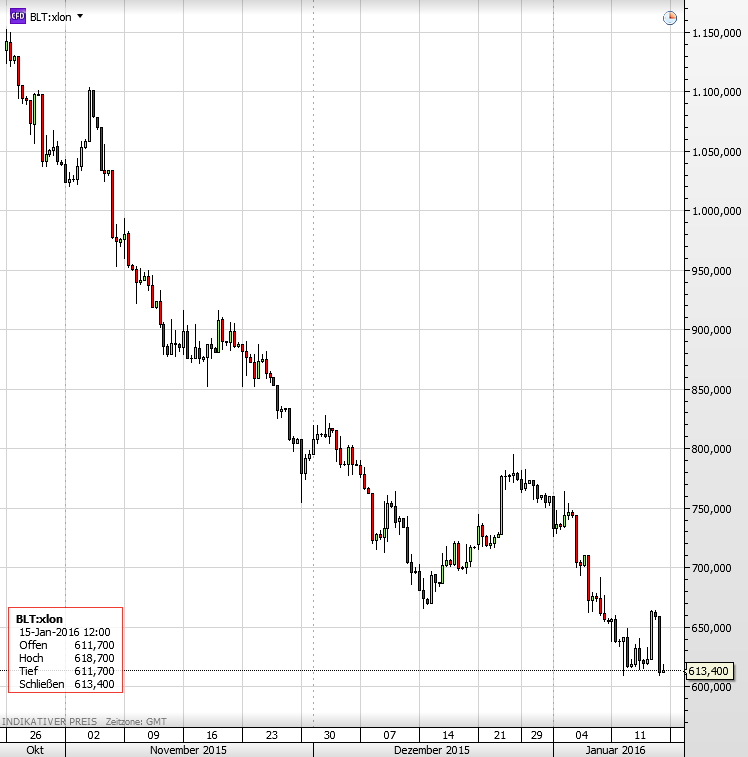

Der weltweit größte Bergbaukonzern BHP Billiton gab heute bekannt auf seine Fracking-Investitionen aufgrund des Ölpreis-Desasters 7 Milliarden Dollar abschreiben zu müssen. Der Aktienkurs stürzt daraufhin heute von 658 auf 614 pence ab. Der Kurs fällt seit geraumer Zeit kontinuierlich zusammen mit den Rohstoffen.

Der Kurs von BHP Billiton seit Ende Oktober.

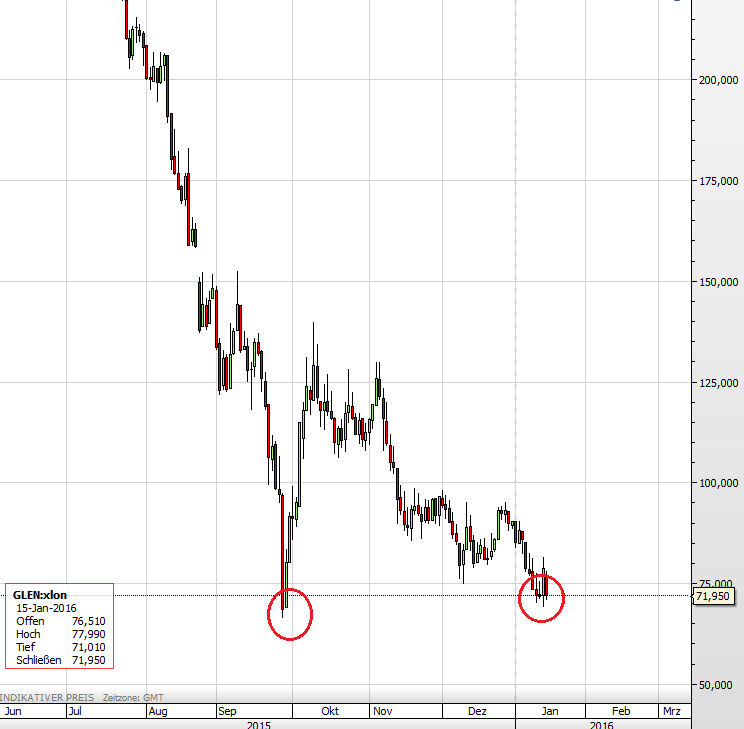

Die Rohstoff-Größe Glencore ist jetzt auf den Tiefs angekommen wo man im September war – damals verursachte ein negativer Analysten-Kommentar einen dramatischen Kurseinbruch. Man erholte sich schnell – seitdem aber der fundamental untermauerte reale Niedergang zurück auf Kurse um die 70 Dollar.

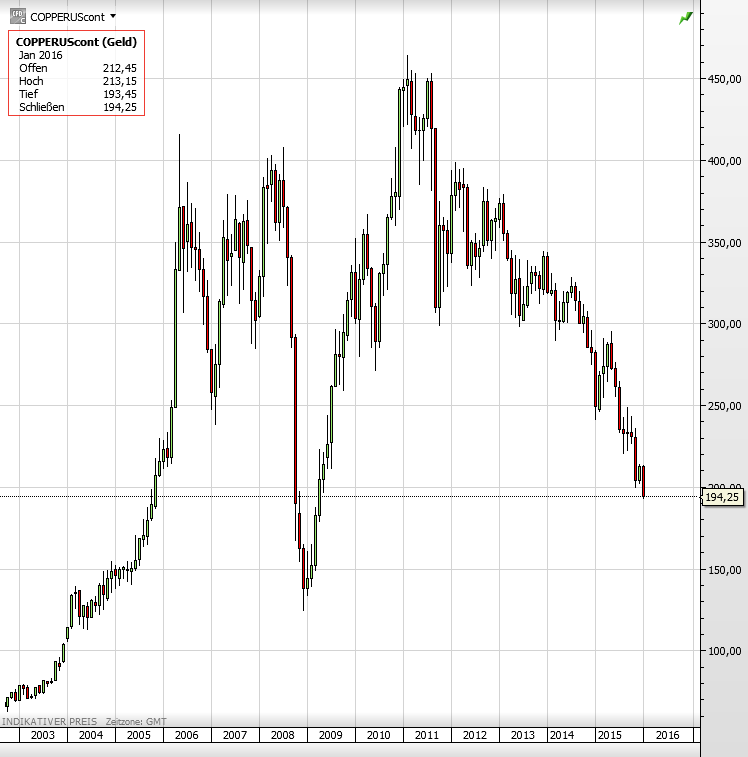

Öl fällt und fällt, das ist nichts Neues. Wir haben jetzt mal als Rohstoff Kupfer ausgewählt. Hier rauscht der Kurs ebenfalls weiter runter. Aus der China-Angst ist auch hier Panik geworden. Anders als beim Öl hat man die Tiefstkurse aus 2008 noch nicht erreicht.

Investorenlegende Warren Buffet kauft oft, wenn er bei einem guten Unternehmen eine fundamentale Unterbewertung in der Aktie erkennt, oder zumindest glaubt zu erkennen. So hat er diese Woche wohl nach dem Motto „kaufen wenn alle verkaufen“ in kurzer Zeit 3,5 Mio Aktien von „Phillips 66“ gekauft. Er war hier bereits mit seiner Investmentfirma „Berkshire Hathaway“ Atkionär, kommt jetzt aber auf mehr als 10% Anteil am Aktienkapital.

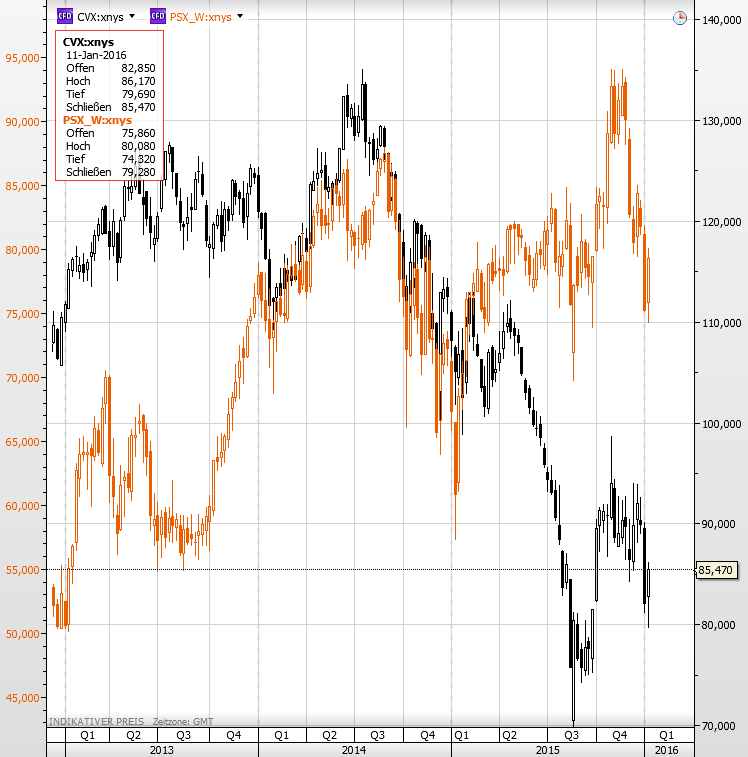

Die Aktie weist inkl. des gestrigen Kursanstiegs (+4 Dollar auf 79) ein KGV von 9 auf. Von daher besser als bei Netflix einzusteigen mit einem KGV von 283. Aber zurück zum Thema Öl. Phillips 66 ist kein Öl-Förderer, sondern Anbieter für „alles drum herum“ wie Raffinerien, Tankstellen (Jet in Deutschland) und Transport. Buffet scheint wohl davon auszugehen, dass dies ein solideres Geschäft ist als die reine Öl-Produktion – gleichzeitig glaubt er wohl ein Schnäppchen geschlagen zu haben, weil die Aktie durch den Ölpreis-Crash auch etwas in Mitleidenschaft gezogen wurde und somit „momentan etwas günstiger zu haben ist“. Als Investor, der auf die Kapitalverzinsung und nicht auf schnelle Kursgewinne schielt, ist ein KGV von 9 zum Einstieg phantastisch. Der Vergleichschart lässt erkennen, dass Phillips 66 die Öl-Krise deutlich besser durchsteht als z.B. Chevron.

Die Phillips 66-Aktie in organge im Vergleich zum Öl-Multi Chevon in schwarz seit 2013.

–

–

–

Kommentare lesen und schreiben, hier klicken