Von Claudio Kummerfeld

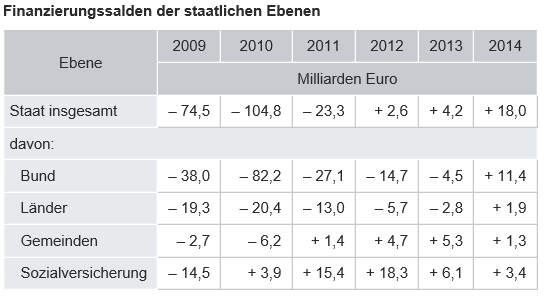

Der deutsche Staatsüberschuss betrug letztes Jahr 18 Milliarden Euro. Noch beeindruckender: Alle Institutionen, d.h. Bund, Länder und Sozialversicherungen machten einen Überschuss.

Wolfgang Schäuble und Angela Merkel: Wohin mit der Kohle?

Foto: Wikipedia / Tobias Koch Attribution-Share Alike 3.0 Germany

Dies gab das Statistische Bundesamt heute früh bekannt. Noch beeindruckender: Die Maastrichtquote liegt umgerechnet aktuell bei + 0,6%. Finanzminister Schäuble profitiert natürlich massiv von den de facto nicht vorhandenen Zinsen. Ab sofort muss er ja gar keine Schulden mehr aufnehmen.

Grafik: Statistisches Bundesamt

Die am 13.02.2015 bereits veröffentlichten Daten zum Bruttoinlandsprodukt wurden ebenfalls heute früh in einer ausführlichen Dokumentation veröffentlicht. Die Daten zeigen: Einerseits hat Deutschland in 2014 so viel exportiert wie noch nie – andererseits ist ebenfalls die Binnennachfrage, also der Konsum der Verbraucher in Deutschland mit verantwortlich für die BIP-Steigerung. Sie stieg im letzten Quartal um 0,8%.

Fragt sich nur: Was tun mit dem ganzen Geld in der Staatskasse? Jetzt kommen die Begehrlichkeiten. Schulden zurückführen? Haushalte aufstocken? Investieren? Nein! Diese Überschüsse kann man ja gleich nach Athen überweisen. Heute wird die Europruppe (wahrscheinlich) den Brief aus Athen erhalten, welche Nachbesserungen denn vorgenommen werden sollen. Danach kann frisches Geld überwiesen werden!

Kommentare lesen und schreiben, hier klicken

Hallo,

also, daß Deutschland keine Zinsen mehr zahlt, stimmt ja so nicht. Für bestehende Anleihen werden z. Teil noch sehr hohe Zinsen bezahlt, sonst notierten diese Anleihen doch nicht auf diesem astronomischen Kursniveau. Außerdem sind diese Überschüsse schöngerechnet. In vielen Städten und Gemeinden bestehen weiterhin Haushaltsnotlagen und Haushaltssperren….ein toller Boom!!!

Und was ich überhaupt nicht verstehe: Der Baltic Dry Index notiert auf Alltimelow und bei uns gibt es einen Boom nach dem anderen. Irgendwas stimmt doch da nicht. Vielleicht könnt ihr dieser Frage mal auf den Grund gehen….

Viele Grüße

GN

Hallo,

lt. Medienberichten haben wir in DE einen Investitionsstau von zig Milliarden.

Sollte der „Aufschwung“ weiter so gehen, brauchen wir Investitionen in die Infrastruktur.

Meine Haus und Hof Strecke zur Arbeit ist derart „zerbombt“, dass ich beim Fahren mehr auf die Strassenlöcher schauen muss, als auf den Verkehr!

Also, den Überschuss investieren, und zwar direkt in die Infrastrukturprojekte.

Gruß

MS

Es freut mich das Deutschland so gut in Form ist –

der Export bringt Geld – Die Steuern werden gezahlt

die Haushalte sind auf allen Ebenen ausgegleichen.

Weiter so – halten – nie wieder Schulden machen.

Mit besten Grüssen – Dipl.-Ing. Volker Goebel

.

Hallo,

ist das jetzt Dein Ernst was Du da schreibst oder Ironie???

Frag mal den Kämmerer meiner Heimatstadt Köln nach seinem ausgeglichenen Haushalt…..so weit ich es in Erinnerung habe liegt der Schuldenstand bei über 5 Mrd. Euro….

Zudem ist die BRD nach wie vor hochverschuldet. Ohne die implizite Verschuldung sind es bereits über 2 Billionen Euro….mit dürfte wir bei 10 Billionen Euro liegen.

Dann mal was zu unserem Geldsystem: Wie soll das denn bitte ohne Schulden funktionieren???

Meine Herren, wie einfach ist es doch dem Bürger etwas vorzumachen……fehlt nur noch der Spruch von den berühmten „blühenden Landschaften“

VG