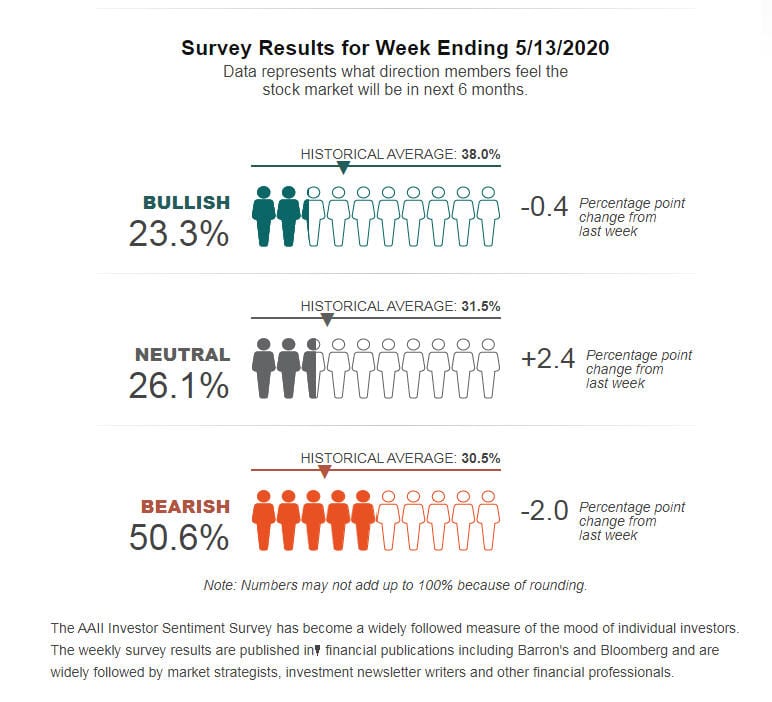

Die Börse hatte nun doch noch ein Einsehen mit den gefrusteten Investoren. Der Dax hat endlich den Rückwärtsgang angetreten. War das nun der Startschuss für den „Crash Teil 2.“ Oder müssen wir weiter auf fallende Aktienkurse an der Börse warten? Betrachtet man das Sentiment, also die Stimmung der Marktteilnehmer, wird es wohl noch etwas dauern. Denn gut 50% der Kleinanleger erwarten weiterhin fallende Kurse. Lediglich knapp 24 Prozent sehen die Börse weiter steigen. Die Masse der Kleinanleger liegt mit ihren Annahmen in der Regel falsch.

Börse aktuell Teil 1: Dax – die erste Unterstützung hat gehalten

In der letzten Ausgabe „Börse aktuell“ hatte ich die Zeichen der Schwäche genannt. Das Kursziel bei 10.200 Punkten wurde perfekt angelaufen. Am Freitag wurden allerdings die Bären-Träume wieder gestört. Der Dax hat sich in einer schnellen Bewegung von der Unterstützung gelöst. Damit stehen die Zeichen aktuell auf „Seitwärtsbewegung“ zwischen 10.200 und 11.000 Punkten. Haben Sie sich jemals gefragt, wann ein neuer Trend an der Börse entsteht? Es gibt im Grunde zwei Möglichkeiten. Die erste Möglichkeit ist ein Erschöpfungszustand. Dieser zeigt sich, wenn ein Markt zu schnell und zu weit gelaufen ist. Die zweite Variante ist ein Ausbruch aus einer Seitwärtsbewegung. Je enger die Handelsspanne der vorherigen Seitwärtsbewegung, desto dynamischer fällt die neue Trendbewegung aus.

Börse aktuell Teil 2: S&P 500 – der Trend wechselt

Der amerikanische S&P 500 hat den Aufwärtstrend verlassen und ist in eine Seitwärtsbewegung übergegangen. Zwischen 2.960 und 2.984 Punkten wartet die obere Begrenzung. Die „Make or Break“ Unterstützung liegt weiterhin bei 2.707 bis 2.736 Punkten. In dieser Spanne dürfte sich der US-Leitindex zumindest in den ersten Tagen der nächsten Woche bewegen. Getreu dem Motto „The trend is your friend“ ist die Unterstützung ein Kaufniveau und der Bereich um das Range-Hoch ein Verkaufsbereich. Wird die aktuelle Seitwärtsbewegung gebrochen, steht ein neuer Trend ins Haus.

Börse aktuell Teil 3: Goldpreis – er glänzt nun doch wieder

Nach hartem Gerangel haben sich die Bullen nun doch noch durchgesetzt und dem Goldpreis zu neuem Glanz verholfen. Das Edelmetall konnte den Widerstand zwischen 1.727 – 1.737 USD überwinden. Diese ehemalige Hürde wird in der Zukunft zu einer Unterstützung. Allerdings nähert sich der Goldpreis erneut dem sehr markanten Widerstand im Bereich 1.780 – 1.800 USD. Je öfter die Käufer an diesem Widerstand anklopfen, desto instabiler wird er. Der übergeordnete Trend zeigt im Goldpreis weiter nach oben und könnte nun an Fahrt gewinnen. Ob der Ausbruch über die 1.800-Dollar-Marke schon in der nächsten Woche gelingt ist schwer einzuschätzen. Die Möglichkeit besteht zumindest, solange sich der Goldpreis über 1.727 USD hält.

Börse aktuell Teil 4: Der Ölpreis läuft wie geschmiert

Der Ölpreis hat an den letzten zwei Handelstagen einen ordentlichen Schub erfahren. Im Ölpreis-Chart ist ein interessantes Phänomen zu erkennen, welches an der Börse immer wieder auftritt. Dabei nähert sich ein Markt langsam einem markanten Widerstand an. Die Käufer sind bereit, zu immer höheren Kursen einzusteigen. Dies ist an den leicht höheren Verlaufstiefs (blaue Pfeile) zu erkennen. Dieses Muster ist mit einem Katzensprung auf ein Beutetier zu vergleichen. Die Katze nähert sich langsam an und schnellt auf einmal los. An der Börse sammeln die Käufer Kraft und drücken den Kurs dann zügig über einen Widerstand. Dieser wird anschließend zur Unterstützung und dient als Sprungbrett um den nächsten Widerstand anzulaufen. Beim Ölpreis befinden sich die nächsten Hürden im Bereich 34,00 und 36,00 USD. Dort sehe ich eine gute Chance für einen Short-Trade.

Mario Steinrücken ist Daytrader. Er hat sich auf das Orderflow Trading im E-Mini S&P 500 Futures (ES), Nasdaq 100 Futures (NQ) und Dow Jones Futures (YM) spezialisiert. Seine professionelle Trader Laufbahn startete er 2004 im Aktienhandel der Börse Stuttgart. Später arbeitete er zusammen mit Dirk Müller an der Frankfurter Börse im Aktienhandel. Er besitzt die Xetra- und Eurex Lizenz und war ebenso als Futures Trader bei der Wertpapiereigenhandelsgesellschaft „Gass Capital Markets“ in Frankfurt tätig. Seine Begeisterung für Trading versucht er seinen Followern mit Tipps und Tricks auch auf seinem eigenen YouTube Kanal näher zu bringen.

Kommentare lesen und schreiben, hier klicken

„Die Börse hatte nun doch noch ein Einsehen mit den gefrusteten Investoren. Der Dax hat endlich den Rückwärtsgang angetreten. War das nun der Startschuss für den „Crash Teil 2.“ – Da feht ein Fragezeichen ?

Ja, bearish, „Crash 2,0“ na klar…. – Sehr,sehr schön ! :D

Beim Brent musste ich über den Future rein… WTI ist sowieso eine Katastrophe – tja, so ist Corona… ;)

Euch ist schon klar, dass das „Geld auf der Strasse liegt“, frei, nach dem anderen Markus (Frick) … :D ?

Der Ölpreis sinkt, deshalb muss der Markt fallen, ja klar…

Deshalb muss Gold steigen, deshalb muss der Anleihemarkt, Stichwort : „Flucht nach Sicherheit“ steigen.

Aber, was ist, wenn der Anleihemarkt steigt… ? Dies hieße doch automatisch, dass „Top-Schudner“ mit einem AAA-Rating Minus-Zinsen um die 2 – 5 % „einnehmen“ „vom Markt“, während Aktien Null-Dividenden zahlen würden.. ? Dies würde beudeuten, dass AAA-Schullnder die Welt finanzieren müssten ?

Die sogenannten CCC-Statten wären vollends tot ! Emergering-Markets Fonds würden doch keinen Sinn mehr machen, einfach aus dem Grund , weil man mit dem „Null-Prozent“-Aktienmarkt konkurieren müsste ?

Bei den Ermerging-Markets wären automatisch interne Renditen um die 15-20 % p.A. 8also Zinszahlungen)aufwärts fällig ? Plus dem Kurs- bzw das Ausfallrisko ?

Wer würde dann die Emerging-Markets dann noch kaufen ??? wie können sich dann die Emerging-Markets finanzieren zu diesen Zinsen… ?

– Gar nicht, genau…

Bisschen komisch, oder ? Was wäre dann mit den Lebensversicherungen los, welche dazu verpflichtet sind, AAA-Anleihen zu kaufen, wie würde dann der „Markt“ der Versicherungen funktionieren ?

Und genau deshalb macht ein „Crash 2.0“ keinen Sinn.

Corona ist eine Gefahr , keine Frage.

Aber dadurch, dass sich der Anleihemarkt, sogar vor Corona, jenseits von Gut und Böse bewegen musste/dürfte in Sachen „Bewertung“ (durch die Amis), wird das wohl nix werden, mit dem „Crash 2.0“ – alles klar… ?

Und „rechnerisch“ hätte der Dax „Platz“ nach unten, was aber bedeuten würde, dass beim „höchst fair bewerten“ Anleihemarkt Platz nach oben wäre.

Der Anleihemarkt- / der Rentenmarkt würde sich ins „ab-absurdurum“ führen, weil dann wäre der Anleihemarkt im „Weltall“ schweben würde.

Das Motto muss dann heißen, der Geldmarkt, bzw der Markt an sich wäre dann TOT !

Und das wäre letztendlich das Ende, des Marktes.

Zurück zu den Tauschgeschäften…

Pingback: BÖRSE AKTUELL – DER Wochenausblick für Dax, S&P 500, Gold- & Ölpreis – finanzmarktwelt.de

Ich finde den Wochenausblick mit den grossen Trends u.wichtigen Marken sehr gut. Analysen mit täglichen Meinungsänderungen sind eher für Trader gedacht u,verwirren den Normalanleger eher. Gut dass Herr Steinrücken als Trader auch die grossen Linien vorgibt u.sogar neben der Charttechnik auch ein wenig Fundamentales beachtet.

Wenn der Wochenausblick dann noch durch den Alles- Spezialisten @ Marko ein Fein -Tuning erfährt wird er fast perfekt ! !

Bemerkenswert sind die potenten Käufe mit großen Volumen den letzten beiden Handelstagen um ca. 16Uhr an markanten Unterstützungsbereichen als die Märkte zu kippen drohten.

In englischsprachigen Foren wird heftig gemutmaßt, wer der solvente Intervent ist.

@ Realist,man könnte auch mutmassen wie lange die Notenbanken wahlkampfbedingt die US-Märkte von der Realität abkoppeln können. Wie schon von @Hesterberg erwähnt, kaufen die Grossen Dicken auf diesem Niveau nicht mehr u.warten auf sehr tiefere Kurse, denn die grösste Rezession seit 300 Jahren wird noch einige V- Erholungsträumer aus dem Tiefschlaf holen.Viele haben den Ausstieg im Januar auf hohem Niveau verpasst, die zweite Chance könnte bald wahrgenommen werden.

@Prognosti

da bin ich ganz bei Ihnen.