Was bedeuten Risk Off und Risk On?

Die Begriffe Risk Off und Risk On („Raus aus dem Risiko“ und „Rein in das Risiko“) stehen im alltäglichen Börsenhandel für Bewegungen großer Geldsummen zwischen verschiedenen Anlageklassen. Je nachdem, ob vor allem institutionelle Investoren Angst vor bestimmten Ereignissen haben, oder die Beseitigung eines Problems sehen und wieder euphorisch werden, fließt Geld aus riskanten Anlageklassen ab, oder wieder hinein.

Risk Off

„Risk Off“ (Raus aus dem Risiko) ist die ängstliche Reaktion von Anlegern, die für riskante Geldanlagen ein Problem erkannt haben, oder meinen zu erkennen. Klassische große Beispiele sind die Finanzkrise 2008 oder die Coronakrise im Jahr 2020. Anleger sahen die anrollende konjunkturelle Verschlechterung, und verkauften Aktien als riskante Anlegeklasse. Man schichtet dann um in defensivere und sichere Anlageklassen wie Geldmarktfonds, Anleihen, Gold. Am Devisenmarkt schichtet man bei der Befürchtung einer globalen Rezession im Zuge einer Risk Off-Bewegung zum Beispiel um von Währungen aus Schwellenländern hin zum US-Dollar, da die US-Währung als Weltreservewährung sozusagen als die große felsenfeste Bastion der Sicherheit angesehen wird.

Ein gutes Beispiel für eine Risk Off-Bewegung ist beispielsweise auch die Bankenkrise im März 2023. Als an einem Wochenende die Credit Suisse vom Schweizer Staat per Notverordnung vorbei an den Aktionären an die UBS verkauft wurde, setzte ab dem folgenden Montag eine klare Bewegung ein, die man als Risk Off-Trade bezeichnen kann. Bankaktien fielen, Gold und Anleihen als „Sichere Häfen“ wurden gekauft.

Risk On

„Risk On“ (Rein in das Risiko) stellt sozusagen die spiegelverkehrte Bewegung zum Risk Off-Trade dar. Oft verfliegen Angst-Szenarien nach einer gewissen Zeit, und die Anleger springen von Risk Off um zu Risk On. Bei einer höheren Risikobereitschaft gibt es plötzlich Wechsel von Gold und Anleihen hin zu den riskanteren Aktien, und man sieht plötzlich schnell steigende Aktienkurse. Es gibt zahlreiche kleinere Bewegungen solcher Art, und auch einige sehr große Trends, die sehr lange anhalten können.

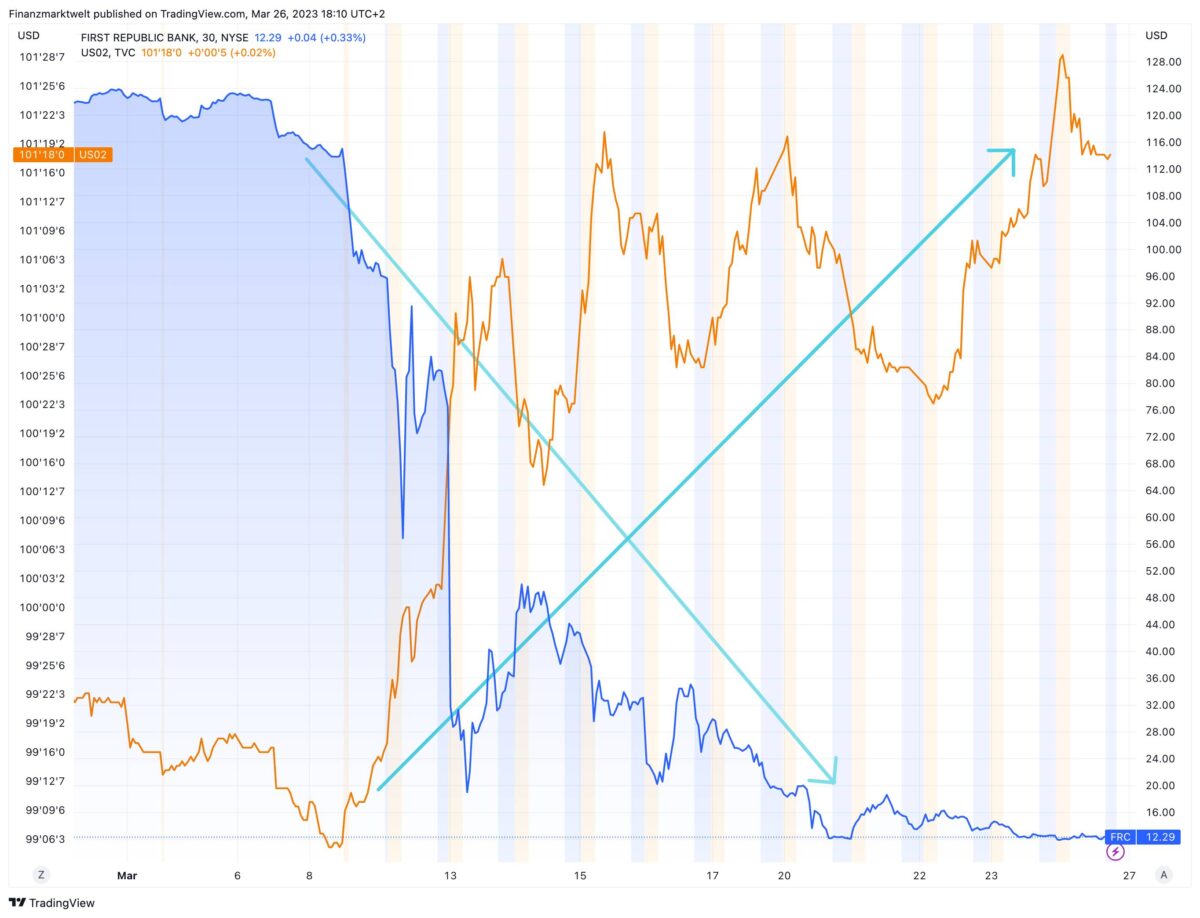

Risk Off Szenario am Beispiel der Bankenkrise im März 2023

Im folgenden Chart sieht man als Beispiel für einen Risk Off-Trade die Bankenkrise im März 2023. Ausgelöst durch wacklige US-Regionalbanken, geriet unter anderem die First Republic Bank ins Schwanken. Ihr Kurs fiel schnell in den Keller. Die Anleger verloren das Vertrauen in den gesamten Bankensektor, der in Europa und den USA tagelang kräftige Kursverluste erlebte (hier sehen wir den Kursverfall der First Republic Bank als blaue Linie). Der Risk Off Trade wird hier erkennbar im ansteigenden Kurs von zweijährigen US-Staatsanleihen (orange Linie). Die Anleger flohen aus plötzlich sehr riskant erscheinenden Bankaktien, und kauften dafür die sicheren US-Staatsanleihen (ansteigende orange Linie).

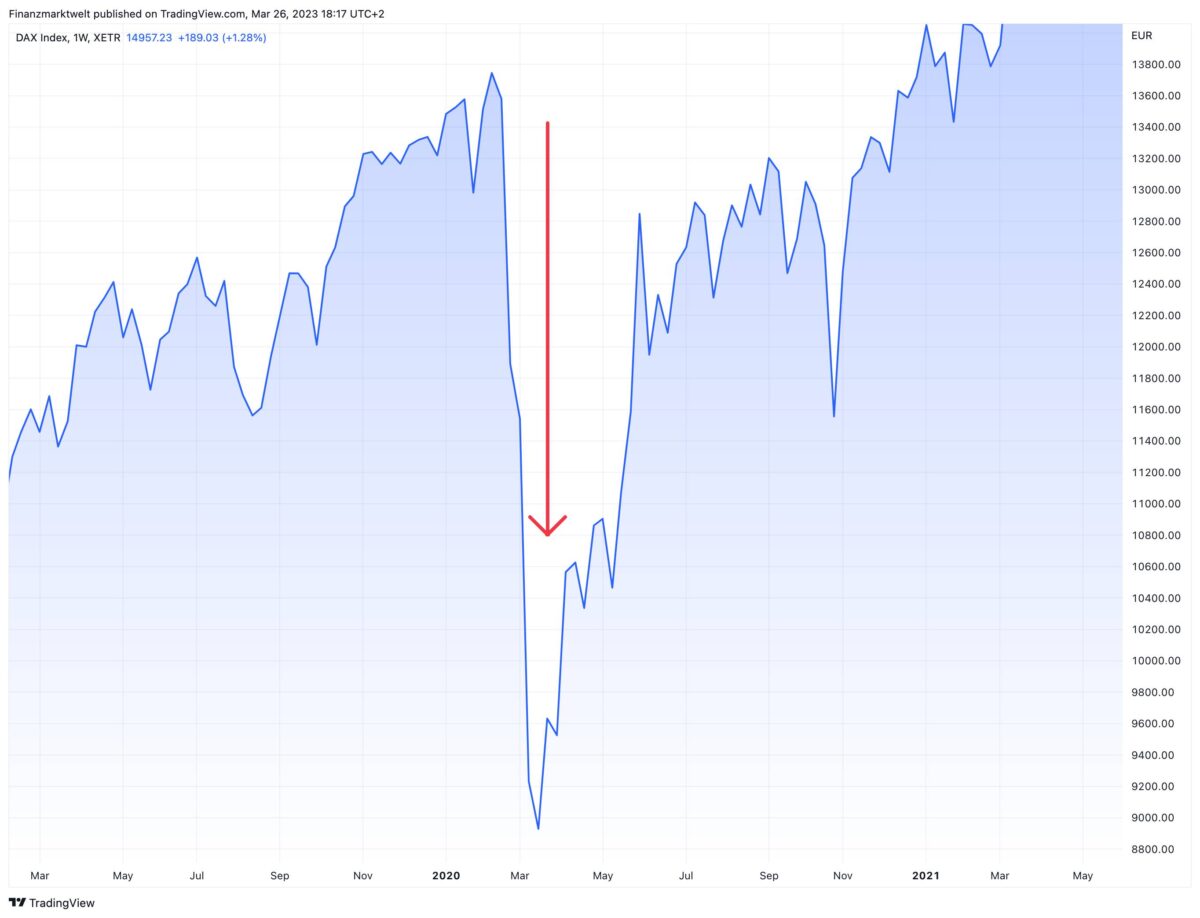

Risk Off Trade durch Coronakrise

Im folgenden Chart sehen wir ein klassisches Beispiel einer großen Risk Off-Bewegung. Mit Ausbruch der Coronakrise im März 2020 und den einsetzenden Lockdowns wurde den Börsianern sofort klar: Geschlossene Geschäfte, komplett lahmgelegter Flugverkehr und umfangreiche Lockdowns werden die Wirtschaft extrem negativ belasten. Also wurden Aktien als riskante Anlageklasse abverkauft (klassischer Risk Off-Trade sichtbar im Abwärtspfeil für den Dax).

Großes Risk On-Szenario nach Abklingen der Finanzkrise 2008

Im folgenden Chart sehen wir ein Beispiel für eine große Risk On-Bewegung. Wir sehen beginnend ab dem Jahr 2009 im US-Technologieindex Nasdaq den großen Kursanstieg nach dem Crash im Jahr 2008. Durch die Finanzkrise war der Aktienmarkt abgestürzt. Als dann ab 2009 klar wurde, dass Regierungen weltweit mit umfangreichen Maßnahmen das Finanzsystem stabilisieren konnten, und dass die Realwirtschaft nicht in eine große Depression abstürzt, setzte der Aktienmarkt im Sinne einer Risk On-Bewegung zu einer großen Erholung an (Aufwärtspfeil). Das Vertrauen kehrte schnell zurück, die Risikobereitschaft wuchs, man setzte wieder auf die riskante Anlageklasse Aktien.

Charts von TradingView.

Charts von TradingView.

Wie Anleger Risk Off und Risk On handeln können

Anleger müssen selbst abschätzen, wie lange so eine Umschichtung zwischen verschiedenen Anlageklassen dauern kann. Bei Ereignissen wie der Finanzkrise 2008 oder der Coronakrise waren die Risk Off- und anschließend Risk On-Phasen natürlich sehr große und länger anhaltende Bewegungen. Kleinere Marktereignisse wie die Bankenkrise 2023 oder wöchentlich neu erscheinende Konjunkturdaten aus den USA oder Europa führen immer wieder zu kleineren solchen Bewegungen, die manchmal nur eine Stunden oder Tage anhalten.

Bei Umschichtungen zwischen Anlageklassen auf sehr kurzem Zeithorizont nach Konjunkturdaten gilt für Kleinanleger: In den erste paar Minuten nach den Konjunkturdaten ist es sehr schwierig in eine Bewegung einzusteigen. Oft geschieht es, dass große Institutionelle Anleger (Hedgefonds etc) mit Computerprogrammen (Algorithmen oder auch ALGO) Börsenkurse mit großen Summen hin und her bewegen. Als Kleinanleger geht man dann schnell unter, wenn man zum Beispiel mit Stop-Loss-Orders arbeiten möchte. Man könnte sich als Kleinanleger überlegen, ob man bei Risk Off oder Risk On-Bewegungen erst nach einigen Minuten versucht so eine Bewegung mitzugehen. Man muss vor allem einschätzen, wie schwergewichtig das auslösende Ereignis ist, und in welchem Umfang und auf welche Dauer es große Umschichtungen zwischen Anlageklassen auslösen kann.