Eine Analyse von Henrik Becker

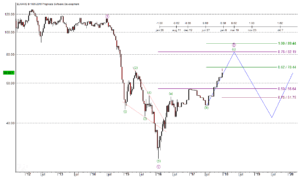

Brent hat, sehr zum Leid der Autofahrer, seinen Aufwärtstrend weiter fortsetzen können. Dabei konnte sich das schwarze Gold einer sehr wichtigen Widerstandsmarke, dem 0.62 Retracement bei 70.44 $, annähern. Der Charakter der seit Anfang 2016 laufenden Bewegung zeigt eindeutig Züge einer Korrektur auf und bestätigt damit meine langfristige Sichtweise, wie diese im unten im Chart dargestellt ist.

Ausblick:

Der aktuell laufende Trend befindet sich in Welle (c) der übergeordneten Korrekturwelle (D). Da sich diese Welle als ein ZigZag (a-b-c) ausbildet, wird sich Welle (c) in Kurs und Zeit sehr deutlich an Welle (a) orientieren. Resultierend daraus erwarte ich den Anstieg bis zum extrem hartnäckigen Widerstand bei 89.44 $ (1.00 Retracement). Bestätigung erfährt diese Sichtweise zusätzlich durch das unmittelbar zuvor liegende und in der Hierarchie hoch angesiedelte 0.76 Retracement bei 82.19 $.

(Chart durch anklicken vergrößern)

Wie das oberhalb liegende Zeitlineal es aufzeigt, erwarte ich den Anstieg bis frühestens Mai des laufenden Jahres. Nach Erreichen des Zielbereiches, ein leichtes Überschießen sollte wie immer einkalkuliert werden, wird der Aufwärtstrend abgeschlossen. Wie der Langzeitchart es aufzeigt, erwarte ich dann das Eintreten einer größeren Korrektur, welche sich als Welle (E) des großen Triangles (A-B-C-D-E) herauskristallisieren wird.

Damit steht dem Nordseeöl eine, auch in temporärer Hinsicht, größere Preiskorrektur bevor. Das Signal für den Start fällt, Stand heute, mit Unterschreiten der Unterstützung bei 51.75 $ (0.76 Retracement). Größere Gefahren kann ich momentan nicht erkennen und würden ohnehin erst mit Bruch der zuvor genannten Kursmarke die Bühne betreten.

Fazit:

Brent befindet sich aktuell noch in einem völlig intakten Aufwärtstrend. Dessen Abschluß ist für den absehbaren Zeitrahmen auch nicht erkennbar. Eine erneute Positionierung sollte dennoch erst nach dem Überschreiten des 0.62 Retracements bei 70.44 $ ins Kalkül gezogen werden. Sichern Sie Ihre Positionen auf dem 0.50 Retracement, spätestens 0.76 Retracement (56.64 $ / 51.75 $) ab.

Hinweis der FMW-Redaktion: Sie können sich die neueste Version des Tsunami-Börsenbriefs, der die wichtigen und großen Märkte behandelt, hier kostenlos und unverbindlich herunterladen (nach vorheriger Registrierung):

https://finanzmarktwelt.de/testen-sie-kostenfrei-den-tsunami-boersenbrief/

Kommentare lesen und schreiben, hier klicken