FMW-Redaktion

Die Bundesbank hat heute ihren „Finanzstabilitätsbericht 2017“ vorgestellt. Die Lage an sich (ohhh Wunder) ist bestens. Aber die Bundesbank weist auch deutlich darauf hin, dass das Finanzsystem die bevorstehenden Risiken massiv unterschätzen könnte. Hier erst einmal wichtige Kernaussagen des Berichts im Wortlaut:

1. Niedrige Zinsen und ein hohes Wachstum bergen die Gefahr, dass Risiken unterschätzt werden.

– „Blick in den Rückspiegel“: Marktteilnehmer könnten die derzeit günstigen Bedingungen fortschreiben.

– Marktteilnehmer könnten Szenarien ausblenden, die zu hohen Verlusten führen.

2. Risiken können sich im Finanzsystem verstärken.

-Zinsänderungen, Neubewertungen und Kreditausfälle können gleichzeitig eintreten.

– Systemrisiken können entstehen, wenn viele Marktteilnehmer Risiken in ähnlicher Weise ausgesetzt sind.

3. Die Risikotragfähigkeit des Finanzsystems könnte überschätzt werden.

-Banken und Kreditnehmer sind besser kapitalisiert.

– Aber: Ausfallrisiken könnten unterschätzt, der Wert von Sicherheiten überschätzt werden.

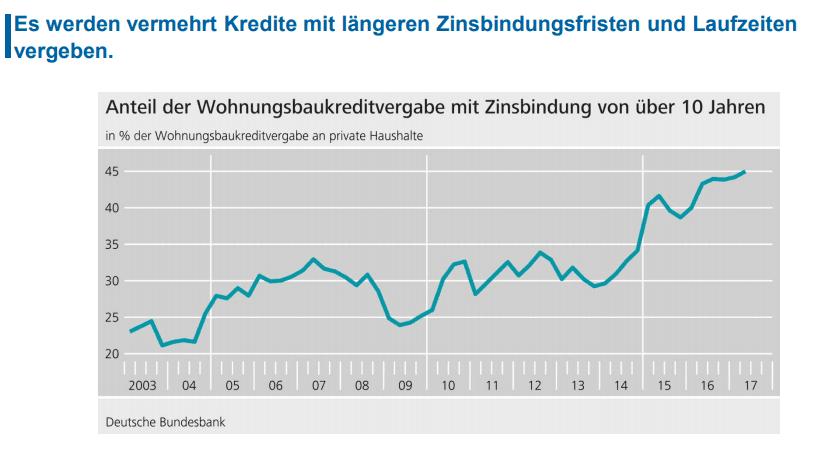

In der folgenden Grafik sieht man ein sehr großes Risiko einfach und klar dargestellt. Banken vergeben jetzt in dieser Nullzinsphase zu absoluten Mini-Zinsen langfristige Kredite. Der Anteil der Wohnungsbaukredite mit Zinsbindung von länger als 10 Jahren stieg in den letzten 14 Jahren von 23% auf jetzt 45%. Wie es zu erwarten war, gab es den großen Schub nach oben ab dem Jahr 2014, wo die Nullzinspolitik der EZB so richtig Fahrt aufnahm! Das freut den Häuslebauer! Aber wenn die Zinsen in ein, zwei Jahren anfangen zu steigen, müssen die Banken ihren Geldgebern (Sparern) bald höhere Zinsen zahlen, als sie Zinsen langfristig gebunden von den Häuslebauern einnehmen. Ein immenses systemisches Risiko, weil es hier um ganz große Summen geht, verteilt vor allem auf Sparkassen und Volksbanken.

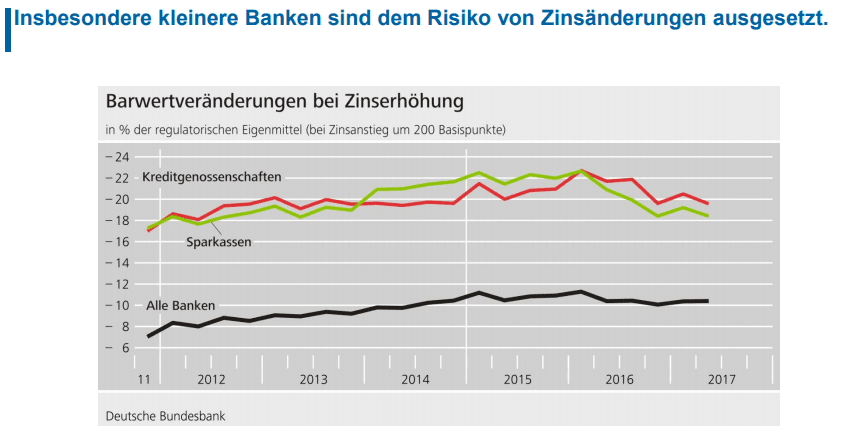

Die Bundesbank schafft es mit sehr klaren Grafiken die Risiken einfach darzustellen. Wie wir eben schon beschrieben haben, zeigt diese Grafik, dass bei diesen Zinsänderungen vor allem die Sparkassen und Volksbanken betroffen wären.

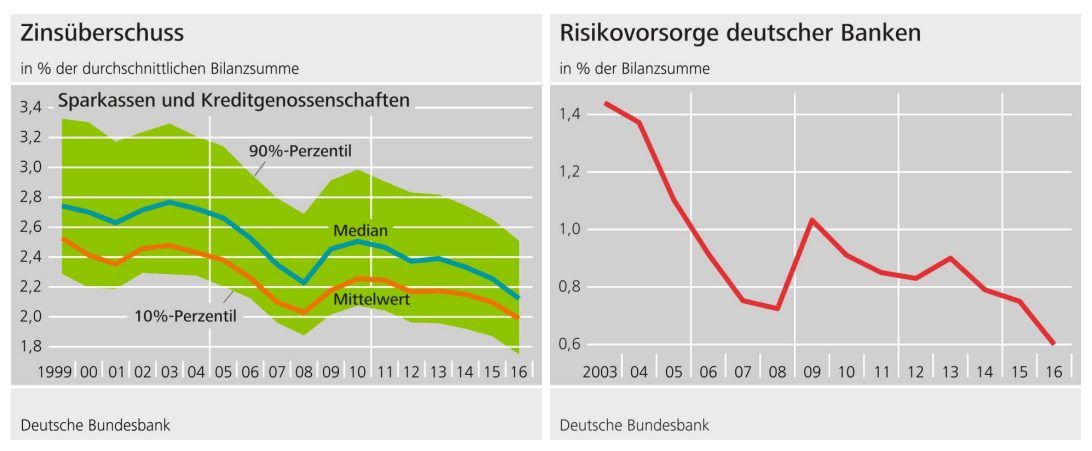

Die folgende Grafik zeigt: Die Insolvenzen gehen langfristig gesehen deutlich zurück, ebenso aber auch die Risikovorsorge der Banken für Kreditausfälle.

Die folgende Grafik (zum Vergrößern bitte anklicken) zeigt, warum laut Bundesbank von den Indikatoren zum Wohnimmobilienmarkt derzeit keine unmittelbaren Risiken für die Finanzstabilität ausgehen. Die Preise für Wohnimmobilien steigen zwar deutlich, auch die Kreditvergabe (Charts links und in der Mitte). Aber der Chart rechts zeigt, dass die Verschuldung der privaten Haushalte in Deutschland eher rückläufig ist, und zuletzt seitwärts verläuft. Anders also als in den USA, wo die Gesamtverschuldung der Privathaushalte zuletzt neue Rekordstände erreichte.

Risiko bei Banken

Die Bundesbank merkt an, dass auf der einen Seite die Kernkapitalquote deutscher Banken seit 2008 von 10% auf 15,4% gestiegen ist. Dem entgegen wirke aber eine historisch niedrige Risikovorsorge (0,64% der Bilanzsumme).

Weitere Aussagen der Bundesbank von heute:

Niedrige Zinsen und die günstige konjunkturelle Lage in Deutschland bergen aber die Gefahr, dass Marktteilnehmer Risiken unterschätzen. Diese haben sich nicht zuletzt in der lang anhaltenden Phase niedriger Zinsen aufgebaut: Die Bewertungen vieler Kapitalanlagen sind sehr hoch; der Anteil niedrig verzinster Anlagen in den Bilanzen der Banken und Versicherer ist stetig gestiegen. „In diesem vorteilhaften Umfeld sind die Marktteilnehmer anfällig gegenüber unerwarteten Entwicklungen“.

Unerwartete Entwicklungen, wie ein abrupter Zinsanstieg oder weiter anhaltend niedrige Zinsen, könnten das Finanzsystem empfindlich treffen. Von solchen negativen Entwicklungen wäre eine Reihe von Marktteilnehmern betroffen. „Risiken aus Neubewertungen, Zinsänderungen und Kreditausfällen können gleichzeitig eintreten und sich gegenseitig verstärken“.

„Die Banken müssen sich vor allem für den Fall eines Zinsanstiegs rechtzeitig wappnen“, unterstrich Andreas Dombret, im Vorstand der Deutschen Bundesbank zuständig für Bankenaufsicht, bei der Vorstellung des Berichts. „Wenn die Zinsen steigen, wird dies die Stabilität des deutschen Finanzsystems mittelfristig stärken; steigen sie jedoch unerwartet stark und schnell, könnte dies das deutsche Finanzsystem empfindlich treffen“, so Dombret. Insgesamt schätzt er die Risikotragfähigkeit der Banken in Deutschland zwar als gut ein: „Weiterhin im Blick haben wir aber die niedrige Ertragskraft vieler deutscher Banken und Sparkassen, die mit einer Eigenkapitalrentabilität von 2,1% im Jahr 2016 im europäischen Vergleich am unteren Ende rangieren. Diese geringe Ertragskraft könnte den Anreiz erhöhen, vermehrt Risiken einzugehen, um so höhere Erträge zu erwirtschaften.“

Würde die Niedrigzinsphase unerwartet lange andauern, kämen insbesondere kleine und mittelgroße Banken sowie Lebensversicherer unter Druck. Die Anreize erhöhen sich dann, vermehrt Risiken einzugehen.

–

–

–

–

Quelle: Deutsche Bundesbank

Kommentare lesen und schreiben, hier klicken

Danke Hr.Fugmann,dass sie das Thema (fuer mich Zinsfalle) ausfuehrlich dargestellt haben!

Habe gestern schon erwaehnt,dass viele Haeuslebauer mit zu geringem Eigenkapital,sich ins Verderben buckeln werden und nur noch am Fenstergummi lutschen duerfen…nat.im Eigenheim….

Man will die New Generation ins Verderben locken,so wie in den 90igern(Schrott kaufen und dann Abwaerts)

Auch da wurden die sog.Akademiker ueber den Senkel gezogen,weil,“ist doch alles Sicher von der Regierung Kohl“lol

Heute kurbelt man noch schnell das Schuldgeldsystem(Abhaengigkeit u.Mondpreise der Immos) an,damit man spaeter die saeumigen Zahler kurz u.schmerzlos enteignen kann!!

Siehe Italien,Spanien ect.

Die Germanen haben noch zu viel Kohle auf der Bank und das will man sich unter den Nagel reissen!

Mal sehen,wie lange es dauert,bis die FMW das Wort „Zwangshypotheken“in den Mund nimmt?

…ca.10Billionen Euros hat der DEUTSCHE an Immos und Cash!!!

Der Staat geht nicht pleite,aber zum Grossteil das buckelnde gutglaeubige Volk!

Wer jetzt auf Pump noch am Immomarkt zuschlaegt,hat die Lage nicht erkannt!

Cash auf den Tisch od.bleiben lassen!

Schulden bedeutet, immer im Hamsterrad zu verweilen!

Die Banken haben keine Probleme damit !!

Die holen sich dann günstig die Grundstücke , wenn die Wirtschaft crasht, die leute die Jobs verlieren und Tilgung nicht mehr bedienen können

moment mal. wer jetzt ein haus baut der macht alles richtig. bei diesen niedrigen zinsen muss man ein haus bauen. frage ist nur ob man es von der bank genehmigt bekommt. beispiel: vor 10 jahren hat man baugeld verliehen mit 5 % zinsen und 1 bis 2 % tolgung. wer jetzt baut kann mit 1-2 % zinsen einen kredit bekommen und könnte bis zu 5-6% tilgung einbauen. nach 10 jahren können die zinsen meinetwegen wieder bei 5% sein und …egal. man hätte nur noch 40-50 % restschuld.

das problem ist das viele keinen kredit bekommen das sind die potentiellen kunden wenn die zinsen wieder steigen. dann bekommen diese menschen wieder eine finanzierung. und das sind später die zu notleidende finanzierungen werden.