Die USA machen immer weiter Schulden. Neue Schulden. Immer mehr, mehr, mehr. Man könnte ja glauben die Finanzkrise 2008 war das große reinigende Gewitter. Nicht tragbare Zustände wurden bereinigt, und jetzt ist man endlich vernünftig geworden. Aber dem ist nicht so. Wer sich die Schuldenentwicklung für die USA graphisch anschaut, der erkennt: Die Finanzkrise bedeutete lediglich eine kurze Pause in der Schuldenorgie, wo ein paar „Kleinigkeiten“ (Immobilienblase platze) vorübergehend bereinigt wurden. Aber inzwischen hat man all das hinter sich gelassen, und erreichte längst neue Rekord-Schuldenstände.

Konsumenten in den USA pumpen bis der Arzt kommt

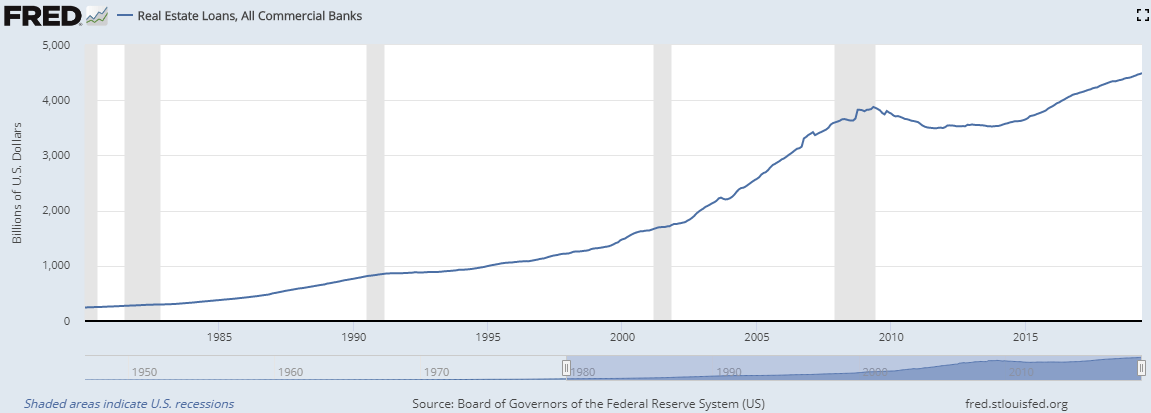

Die Konsumenten geben Vollgas. Der folgende Chart zeigt die von kommerziellen Banken (!) ausgegebenen Immobilienkredite seit 1980. Die grauen Balken zeigen Rezessionen in den USA an. Man sieht gut, wie nach dem letzten großen grauen Balken (Finanzkrise 2008) die Verschuldung in diesem Bereich ein paar Jahre ein wenig rückläufig war, dann ab 2013 wieder volle Fahrt aufnahm. Der Spitzenwert lag 2009 bei 3,88 Billionen Dollar, und heute sind es 4,49 Billionen Dollar.

Gesponserter Inhalt

Wollen Sie aktiv Devisen oder Rohstoffe handeln? markets.com bietet ein besonders hochwertiges Trading-Tool für Sie! Je enger die Spreads sind, also je geringer der Abstand zwischen Kauf- und Verkaufskurs, desto schneller kommen Sie bei einem positiven Trade in die Gewinnzone. Sichern Sie sich für bestimmte Märkte besonders günstige Sonderkonditionen für ihren aktiven Börsenhandel, in dem Sie genau an dieser Stelle klicken. Eröffnen Sie hier ein Konto und starten Sie Ihr Trading. Viel Erfolg!

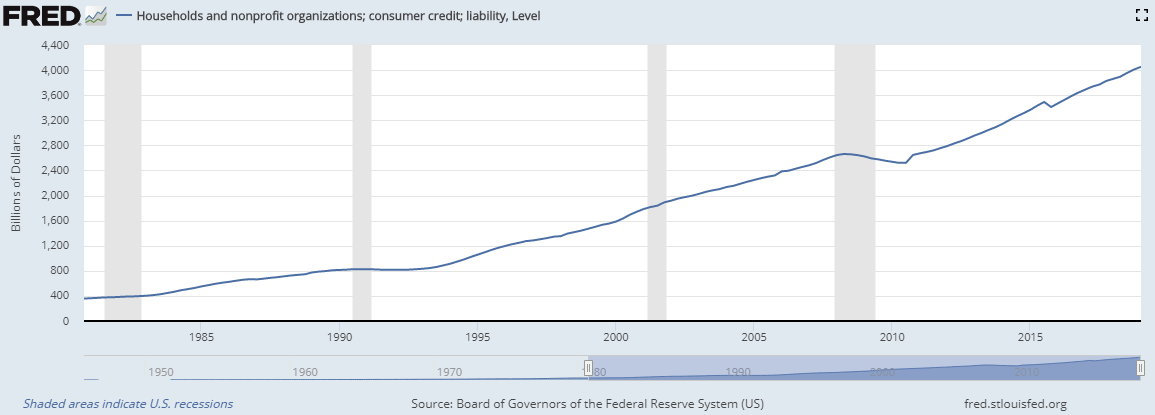

Der folgende Chart zeigt seit 1980 die Höhe der Konsumentenkredite der Konsumenten in den USA. Ebenfalls als graue Balken sieht man die Rezessionen in den USA. Auf dem Höhepunkt kurz vor der Finanzkrise waren es 2,66 Billionen Dollar. Heute sind es sagenhafte 4,05 Billionen Dollar. Die „günstigen“ Zinsen haben da wohl gut geholfen!

Ach ja, by the way… die Studenten und ehemalige Studenten in den USA hatten 2014 noch 1,24 Billionen Dollar offene Studentendarlehen. Jetzt sind es 1,59 Billionen Dollar. Ein stetiger Anstieg über die Jahre! Ähnlich sieht es aus bei Autokrediten in den USA. Ein stetiger Anstieg über die Jahre. War es 2014 noch ein Volumen von 957 Milliarden Dollar, so sind es jetzt 1,16 Billionen Dollar.

US-Bundesregierung

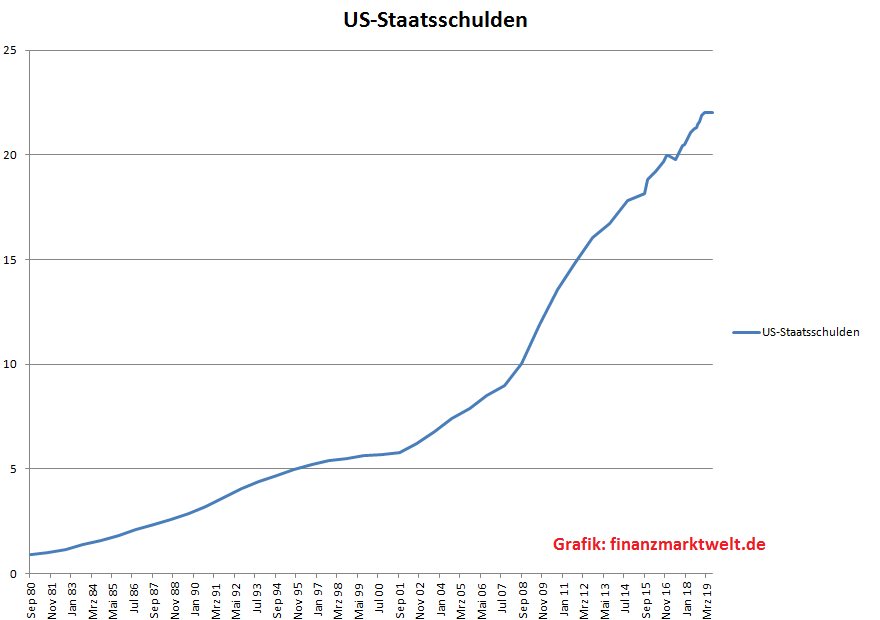

Die Schulden der US-Bundesregierung steigen massiv an, von unter 5 Billionen Dollar in den 90er-Jahren auf aktuell knapp über 22 Billionen Dollar. Auch durch die Finanzkrise explodierte die Schuldenlast dank Bankenrettungen und wegbrechender Steuereinnahmen. Dass wir aktuell noch nicht bei 22,5 Billionen Dollar liegen (was sind schon 500 Milliarden Dollar…), liegt nur daran, dass die USA seit einigen Monaten optisch gesehen keine neuen Schulden machen. Aber tatsächlich geht es immer weiter bergauf. In diesem Zusammenhang verweisen wir auf unseren Artikel zu diesem Spezialthema. Hier ein Auszug:

Mit Stichtag 1. März 2019 ist eine provisorische Einigung im Kongress aus Dezember 2018 ausgelaufen, mit derer man weiter neue Schulden machen konnte. Dann war Schluss, und zack, man hing bei 22,027 Billionen Dollar fest. Seitdem macht das US-Finanzministerium das, was in in solchen Situationen immer macht. Zahlungen in die Zukunft verschieben, Buchungstricks uvm. Die Schulden steigen weiter, nur optisch für die offizielle Schuldenstatistik nicht. Daher werden nach der nächsten offiziellen Anhebung des Limits viele aufgeschobene oder verschobene Buchungen nachgeholt werden. In Washington nennt man die Buchungstricks, mit denen die US-Regierung nun seit 11 Wochen ihre aller, aller, aller notwendigsten Rechnungen bezahlt, sogenannte „extraordinary measures“, also „außerordentliche Maßnahmen“. In einfachem Deutsch würde man wohl sagen es sind „Buchungstricks“ bis der Arzt kommt. Im September (Ende des Fiskaljahres) wäre aber wohl laut übereinstimmenden Meinungen von Beobachtern in DC endgültig Schluss, und es gäbe erneut einen Government Schutdown, also die Schließung von Behörden. Aber früher oder später wird die maximale Schuldensumme angehoben werden. Dann könnte die offizielle Schuldenuhr auf einen Schlag um 200, 300 oder 400 Milliarden Dollar nach oben springen.

Daten und Charts: Federal Reserve, Federal Reserve Bank of St. Louis, US Treasury

Kommentare lesen und schreiben, hier klicken

Pingback: Meldungen vom 6. Juli 2019 | das-bewegt-die-welt.de