Ein Investment in China in Zeiten wirtschaftlicher Verwerfungen in Folge der Coronavirus-Epidemie klingt abenteuerlich. Warum diese Wette dennoch aufgeht.

Auch die Aktienmärkte in China zeigen sich von Covid-19 unbeeindruckt

In dem Artikel „Keine Panik! Die Notenbanken haben alles im Griff! Oder etwa nicht?“ hatte ich bereits auf die Gründe für das ungewöhnlich deutliche Auseinanderdriften der Realwirtschaft und der Preise an den Aktienmärkten hingewiesen. In den letzten 25 Jahren kommt diese Diskrepanz bereits zum dritten Mal vor: Zunächst während der New-Economy-Blase, anschließend während der Immobilien-Blase in den USA und Südeuropa und nun erneut im Zuge der „Alles-Blase“. Bei der erstgenannten Blase waren es noch technologische Innovationen, flankiert von Maßnahmen der US-Notenbank unter ihrem ehemaligen Fed-Chef Alan Greenspan, die für FOMO und abenteuerliche Bewertungen an den Aktienmärkten sorgten. Bei den letzten beiden Blasen waren es primär die Notenbanken und ihre ultralaxe Geldpolitik, die das FOMO-Phänomen an den Immobilien- und Aktienmärkten auslösten.

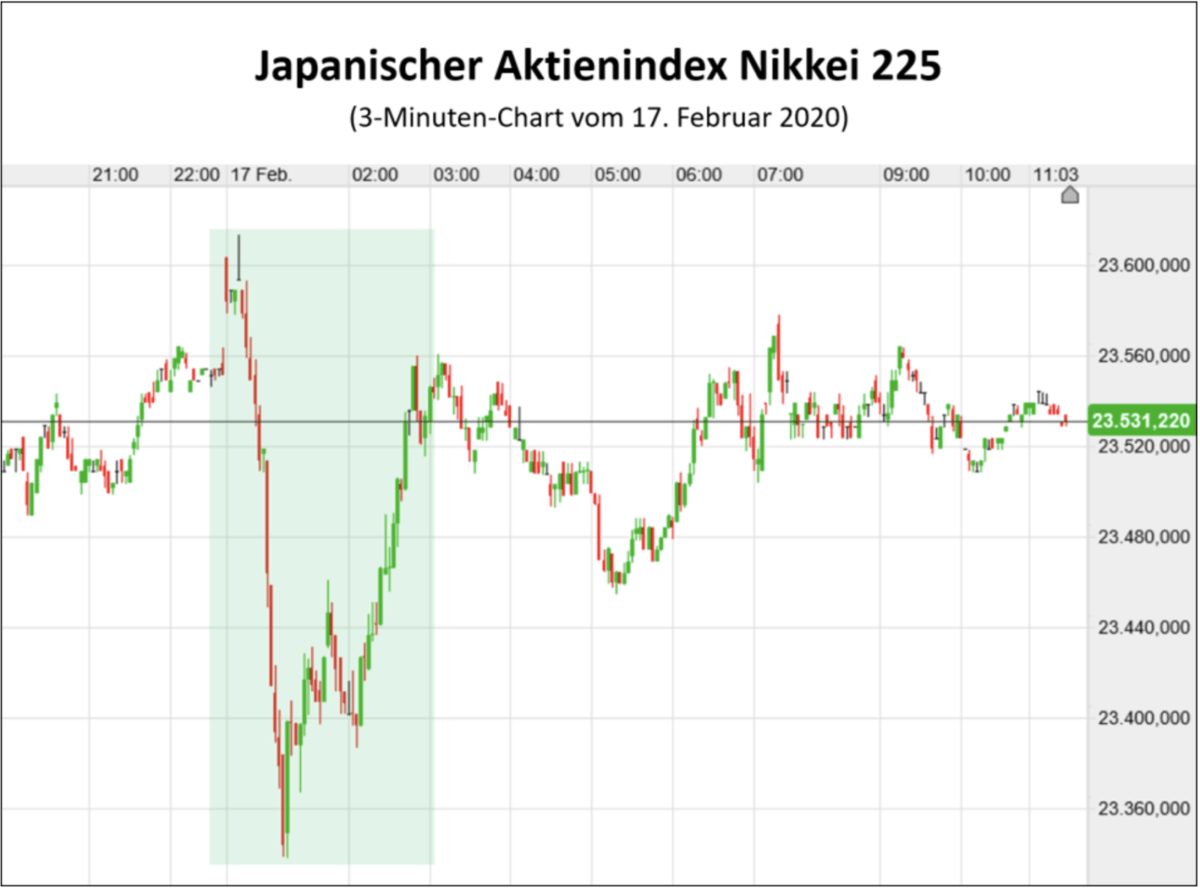

Ein ganz aktuelles Beispiel für das Auseinanderdriften von Realwirtschaft und Börsenkurse gab es erst heute Morgen: zu beobachten an Hand der Reaktion des japanischen Aktienmarkts auf den größten Wirtschaftseinbruch im Land der aufgehenden Sonne seit fünf Jahren im Schlussquartal 2019. Das BIP Japans brach auf annualisierter Basis um -6,3 Prozent ein, im Vergleich zum Vorquartal um 1,6 Prozent und damit deutlich stärker als prognostiziert. Die Stimmung im Tokioter Stadtviertel Nihombashi-Kabutochō, dem Sitz der japanischen Börse, hat das nur kurz eingetrübt: Nach einem anfänglichen Mini-Crash erholte sich der 225 Werte umfassende Nikkei Index nahezu ebenso schnell wieder, wie er zuvor gefallen war.

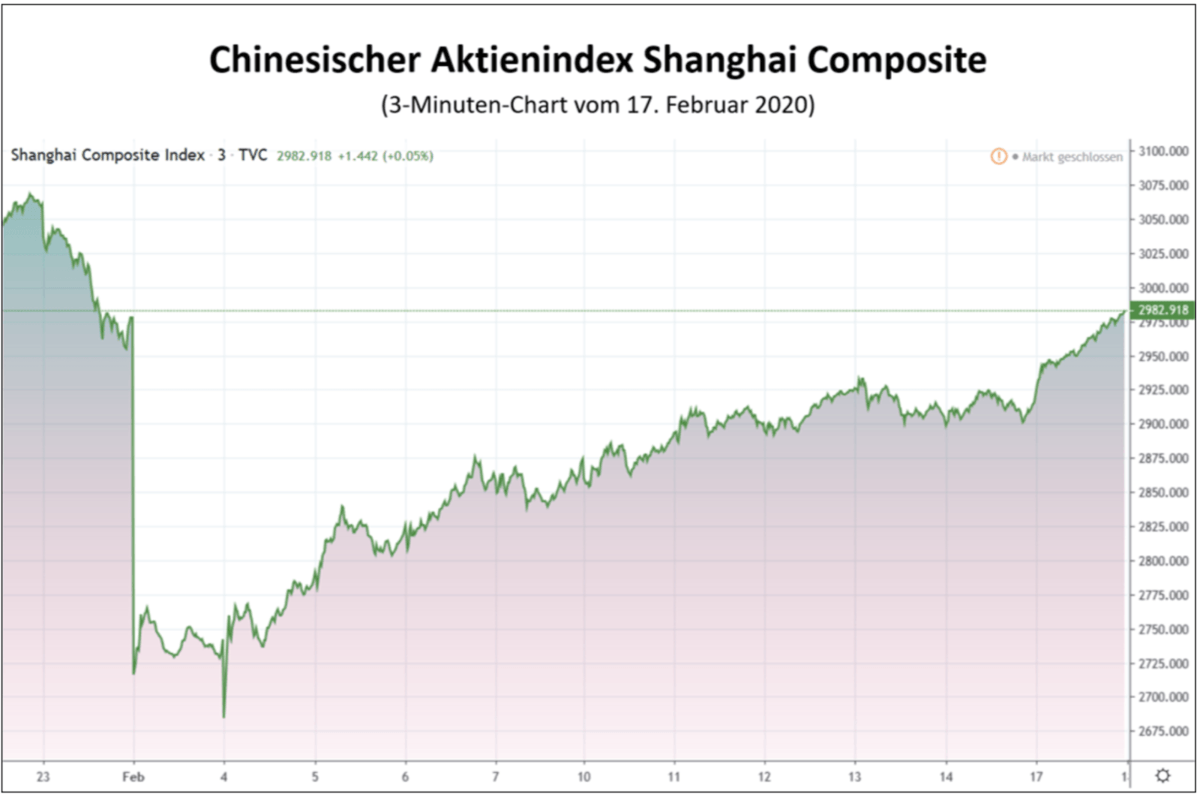

Der Grund für die V-förmige Erholung lag jedoch nicht in Japan selbst, sondern in China. Die Aktien in Shanghai schossen über Nacht um 2,3 Prozent nach oben und glichen alle Verluste im Zuge des vorherigen Rekordeinbruchs im Volumen von 664 Mrd. Euro seit Anfang Februar wieder aus.

Die Anleger in China gerieten in Verzückung, nachdem die politischen Entscheidungsträger in Peking erneut Maßnahmen ergriffen, um die wirtschaftlichen Folgen des Coronavirus-Ausbruchs zu lindern. Die chinesische Notenbank (PBoC) senkte die Zinssätze für ihre mittelfristigen Kredite und ebnete den Weg für die Senkung eines wichtigen Schlüsselzinses des Landes, die am Donnerstag bekannt gegeben werden soll. Peking wird zudem Lokalregierungen ermöglichen, noch vor März weitere 848 Mrd. Yuan (112 Mrd. Euro) an neuen Schulden aufzunehmen. Darüber hinaus will Peking „gezielte und schrittweise“ Konjunkturmaßnahmen ergreifen, einschließlich niedrigerer Unternehmenssteuern und der Freigabe weiterer Hilfsgelder für die Provinzbehörden, v. a. in Hubai.

Handelsdeal und monetärer Stimulus

Doch zurück zu meiner Wette: Diese hatte ihren Ursprung in dem „Plastik-Deal“ im Handelskrieg zwischen den USA und China, der zwar zulasten Dritter geht, aber für China durchaus positiv zu werten ist. Zumindest in Hinblick auf eine Unterbrechung der Zolleskalationsspirale zwischen den beiden größten Volkswirtschaften der Welt. In Erwartung sich weiter erholender Aktienkurse in China fasste ich eine Zielallokation von 10 Prozent in meinem global ausgerichteten Wertpapierdepot ins Auge. Am 9. Januar erwarb ich die ersten Tranchen drei verschiedener ETF auf Aktien aus China. Bis Mitte Januar entwickelten sich die Kurse positiv und ich kam nicht dazu, die Positionen weiter aufzustocken. Ab Mitte Januar bröckelte der Markt mit den ersten Meldungen zum Corona-Virus Ausbruch in Wuhan langsam ab. Das eröffnete die Möglichkeit, zwei weitere Tranchen etwas günstiger zu erwerben. Nach der Wiederaufnahme des Handels nach den Neujahrsfeiertagen in China am 3. Februar brach der Markt dann trotz massiver Geldspritzen durch die People´s Bank of China um 8 Prozent ein. Bis zum 11. Februar war dank der Kurseinbrüche die Zielallokation im Portfolio erreicht.

Kommentare lesen und schreiben, hier klicken