FMW-Redaktion

Bei der Commerzbank tut sich Positives. Anders als bei der chaotisch wirkenden Deutsche Bank macht die CoBa sowieso einen geschlosseneren Eindruck gegenüber der Öffentlichkeit. Im heute für das Gesamtjahr 2017 veröffentlichten endgültigen Jahresabschluss gab es zu den vorläufigen Jahreszahlen aus Februar keine Abweichungen. Interessanter ist dafür aber der Ausblick.

Commerzbank wieder mit Dividende

Dort stellt die Commerzbank für das laufende Geschäfsjahr eine Dividendenzahlung in Aussicht. 2015 hatte man das einzige Mal überhaupt seit der Finanzkrise eine Dividende gezahlt – mit 20 Cents pro Aktie war es damals wohl sowieso eher eine nette Geste. Man schreibt von einer „komfortablen Eigenkapitalausstattung“ und einem „signifikanten Anstieg des Konzernüberschusses“ in 2018. Man erwarte auch „keine nennenswerten Restrukturierungsaufwendungen “ mehr. Wenn solche Äußerungen anders als bei der Deutschen Bank keine leeren Worthülsen sind, könnte die Commerzbank als Aktie spürbar besser performen als die der Deutschbanker? Der Aktienkurs der Commerzbank reagiert heute mit +1,05%

Zitat auszugsweise aus der heutigen Veröffentlichung der Commerzbank zu ihren Aussichten:

Zielke weiter: „Wir streben an, für das Geschäftsjahr 2018 eine Dividende auszuschütten. Gleichzeitig werden wir 2018 den Umbau der Commerzbank fortsetzen und weitere wichtige Schritte auf dem Weg zum digitalen Technologieunternehmen, zu weiterem Wachstum in unseren Kerngeschäftsfeldern und zu höherer Profitabilität gehen. Das sind unsere Ziele, und die werden wir konsequent verfolgen.“

Im Segment Privat- und Unternehmerkunden hat die Commerzbank im Berichtsjahr 2017 mehr als 500 000 neue Kunden und mehr als 38 Milliarden Euro an Vermögenswerten hinzugewonnen. Das Neugeschäft mit Baufinanzierungen erreichte im Berichtsjahr ein Volumen von 15 Milliarden Euro, nach knapp 12 Milliarden Euro im Vorjahr. Das Konsumentenkreditgeschäft betreibt die Bank nunmehr auf der Commerzbank-eigenen Plattform. Im Privat- und Unternehmerkundengeschäft hat die Bank bewusst entschieden, in das digitale und persönliche Angebot für Kunden zu investieren. Die Filialen bleiben dabei ein wichtiger Bestandteil der Wachstumsstrategie.

Im Geschäftsjahr 2018 konzentriert sich die Commerzbank auf die weitere Umsetzung der Strategie Commerzbank 4.0. Leicht niedrigere Erträge in Verbindung mit einem leicht niedrigeren Verwaltungsaufwand und signifikant rückläufigem Risikoergebnis resultieren nach Commerzbank-Prognose in einem nahezu auf Vorjahresniveau gehaltenen Operativen Ergebnis sowie einer etwas verschlechterten Aufwandsquote. Klammert man den Einfluss der im Vorjahr angefallenen Einmalerträge aus, steigen im laufenden Jahr die Operativen Erträge leicht, was zu einer leichten Verbesserung der Aufwandsquote führt; das Operative Ergebnis verbessert sich in dieser bereinigten Rechnung deutlich.

Da voraussichtlich keine nennenswerten Restrukturierungsaufwendungen mehr notwendig werden, erwartet die Bank im laufenden Jahr einen signifikanten Anstieg des Konzernüberschusses. Angesichts der komfortablen Ausstattung der Commerzbank mit Eigenkapital und der angestrebten erneuten Verbesserung des Risikoprofils strebt die Commerzbank an, für das Geschäftsjahr 2018 eine Dividende auszuschütten.

Deutsche Bank

Die Deutsche Bank präsentiert sich so trostlos wie die ganze Zeit schon unter ihrem derzeitigen Chef John Cryan. Dauerbaustelle ohne jegliche Euphorie, dafür tröpfchenweise ständig schlechte Nachrichten. Erst vor Kurzem wurde der korrigierte Geschäftsbericht veröffentlicht, wonach man 2,2 Milliarden Euro Bonus an seine „glorreichen“ Investmentbanker in London ausschüttete für das Jahr 2017. Ohne diese Boni hätte die Bank gute Gewinne gemacht, statt jetzt mit Boni einen Verlust.

Auch wurde letzte Woche bekannt, dass das Geschäft in London aktuell um 450 Millionen Euro im laufenden Quartal schlechter läuft als bislang gedacht. Und der DWS-Börsengang brachte letzte Woche ebenfalls weniger Geld in die Kasse, als die Deutsche Bank es wohl angenommen hatte. Und aktuell wird noch bekannt, dass die für IT zuständige Vorstandsfrau der Deutschen Bank Kim Hammonds auf einer Veranstaltung laut FAZ gesagt hat, dass die Deutsche Bank die unfähigste Firma sei, in der sie je gearbeitet habe.

Hammonds habe unter anderem die Worte „most disfunctional company“ und „Disfunctional“ benutzt. Damit meint sie also, dass die IT und die Abläufe der Bank kaputt und unbrauchbar sind. Ein vernichtendes Urteil. Wobei man sich auch fragen kann, warum sie das sagt, wo sie selbst doch die Leiterin der IT ist. Über ihren Rauswurf wird aktuell spekuliert, da so eine geschäftsschädigende Äußerung über den eigenen Arbeitgeber natürlich nicht akzeptabel ist.

Aber diese Äußerung lässt erahnen, dass der ganze Laden trotz John Cryan´s Umbau immer noch chaotisch und kaputt zu sein scheint. Die Aktie geht weiter auf Talfahrt. Alleine in den letzten fünf Handelstagen hat sie 11,7% verloren. Heute beträgt das Minus 0,5%.

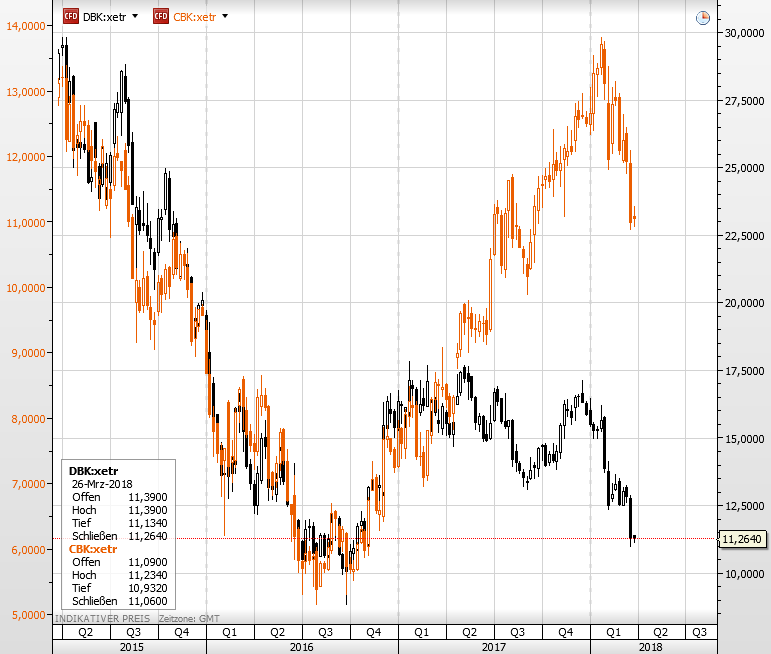

Der Kurs der Commerzbank-Aktie vs Deutsche Bank seit 2015. Die CoBa in orange hat sich schon Mitte 2017 in ihrer Kursentwicklung von der DB-Aktie abgekoppelt.

Kommentare lesen und schreiben, hier klicken