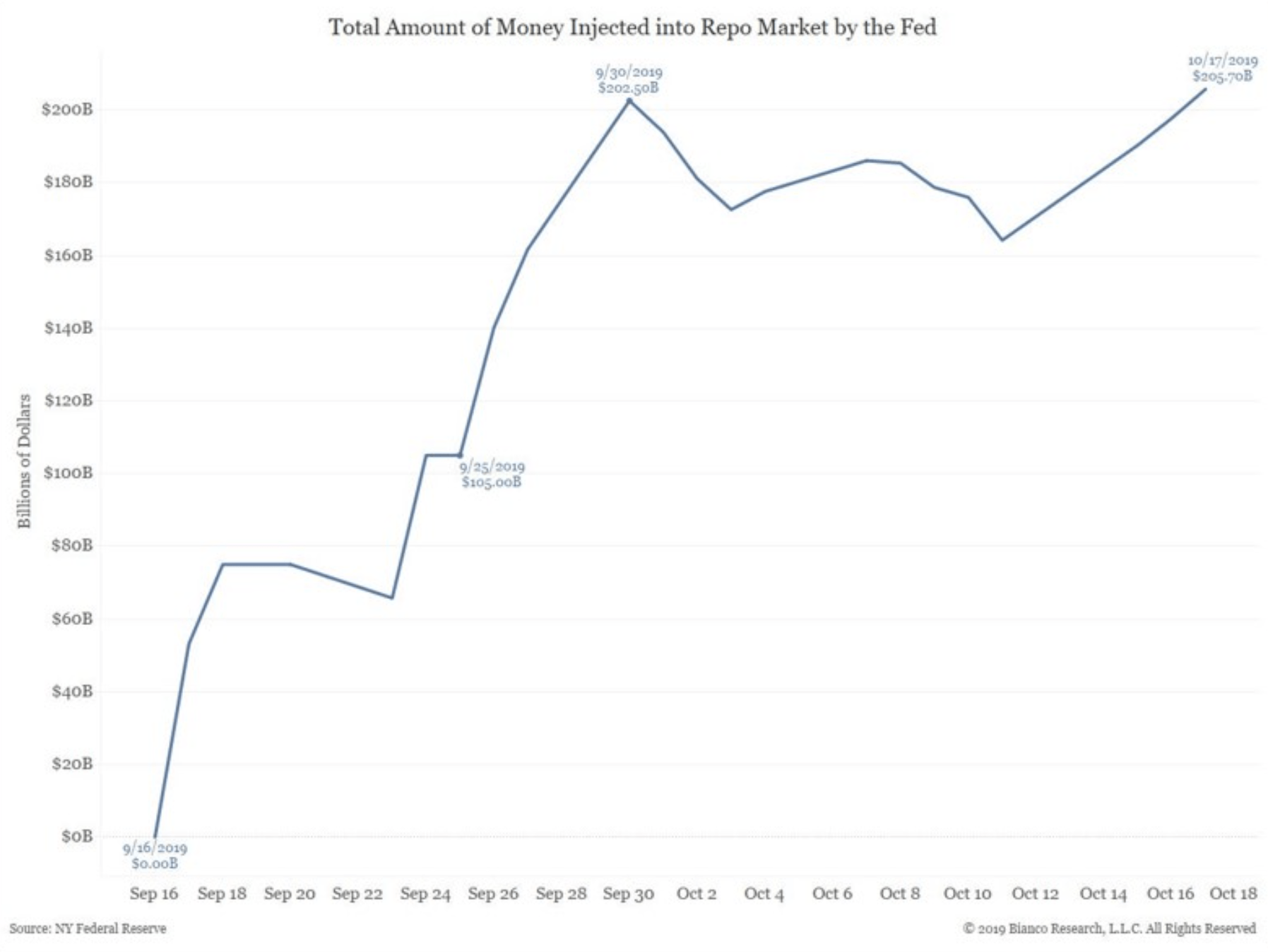

Glaubte man den Aussagen von Fed-Chef Jerome Powell vom 18. September, so handelte es sich bei dem Crash am US-Repo Markt vom 17. September nur um das Ergebnis von temporären Sonderfaktoren. Die Notmaßnahmen der US-Notenbank halten nun jedoch schon seit über einem Monat an und erreichten gestern ein neues Rekordvolumen.

Crash am US-Repo Markt – der Stress hört nicht auf

Bereits seit dem 17. September muss die US-Notenbank am amerikanischen Repo-Markt intervenieren, um einen Crash zu vermeiden. Dabei spielen US-Staatsanleihen eine wichtige Rolle. Am Repo-Markt können Banken Staatsanleihen via Rückkaufvereinbarung (Repurchase Agreement) verpfänden und sich so kurzfristig benötigte Liquidität beschaffen. Sie erhalten den Gegenwert der Anleihe und verpflichten sich, diese nach kurzer Zeit, z. B. nach einem Tag, zum gleichen Preis wieder zurückzukaufen. Für den Zeitraum der Verpfändung müssen wie bei einem Pfandleiher Zinsen bezahlt werden, die sogenannte Overnight Repo Rate. Dieser Zinssatz bewegt sich normalerweise unterhalb des US-Leitzinses, bei aktuell 1,92 Prozent. Am 17. September schoss dieser Zins jedoch auf 10 Prozent p. a. nach oben, obwohl die US-Notenbank die Leitzinsen ihrerseits vorher zweimal gesenkt hatte:

Zunächst ging man davon aus, dass, wie bei früheren kurzzeitigen Verspannungen am Repo Markt, Sonderfaktoren wie Steuerzahlungen der Banken oder das nahende Quartalsende dafür verantwortlich seien. Doch beides trifft nach über vier Wochen nicht mehr zu. Ohne die andauernden Liquiditätsspritzen der Fed, die gestern mit einem Volumen von 205,7 Mrd. US-Dollar einen neuen Rekordwert erreichten, würde die Lage völlig eskalieren und sich zu einem Crash am Offshore-Dollar-Geldmarkt sowie an anderen Märkten ausweiten.

Woher kommen die Verspannungen?

Das Problem aktuell ist, dass die privatwirtschaftliche Käuferseite am Repo Markt sich mangels Liquidität zurückhält, während die Banken einen erhöhten Liquiditätsbedarf haben und massenhaft Staatsanleihen am Repo Markt anbieten. Dafür gibt es drei wesentliche Gründe: Erstens leiden die Banken unter wegbrechenden Zinsmargen im Zuge der Abflachung der Zinsstrukturkurve. Zweitens hatte die Fed bis vor Kurzem noch ihre Bilanz reduziert und trat selbst als Verkäufer von Staatsanleihen am Markt auf und hatte diesem so massiv Liquidität entzogen. Drittens steigt das Volumen der Staatsanleiheemissionen vonseiten des US-Finanzministeriums weiter stark an.

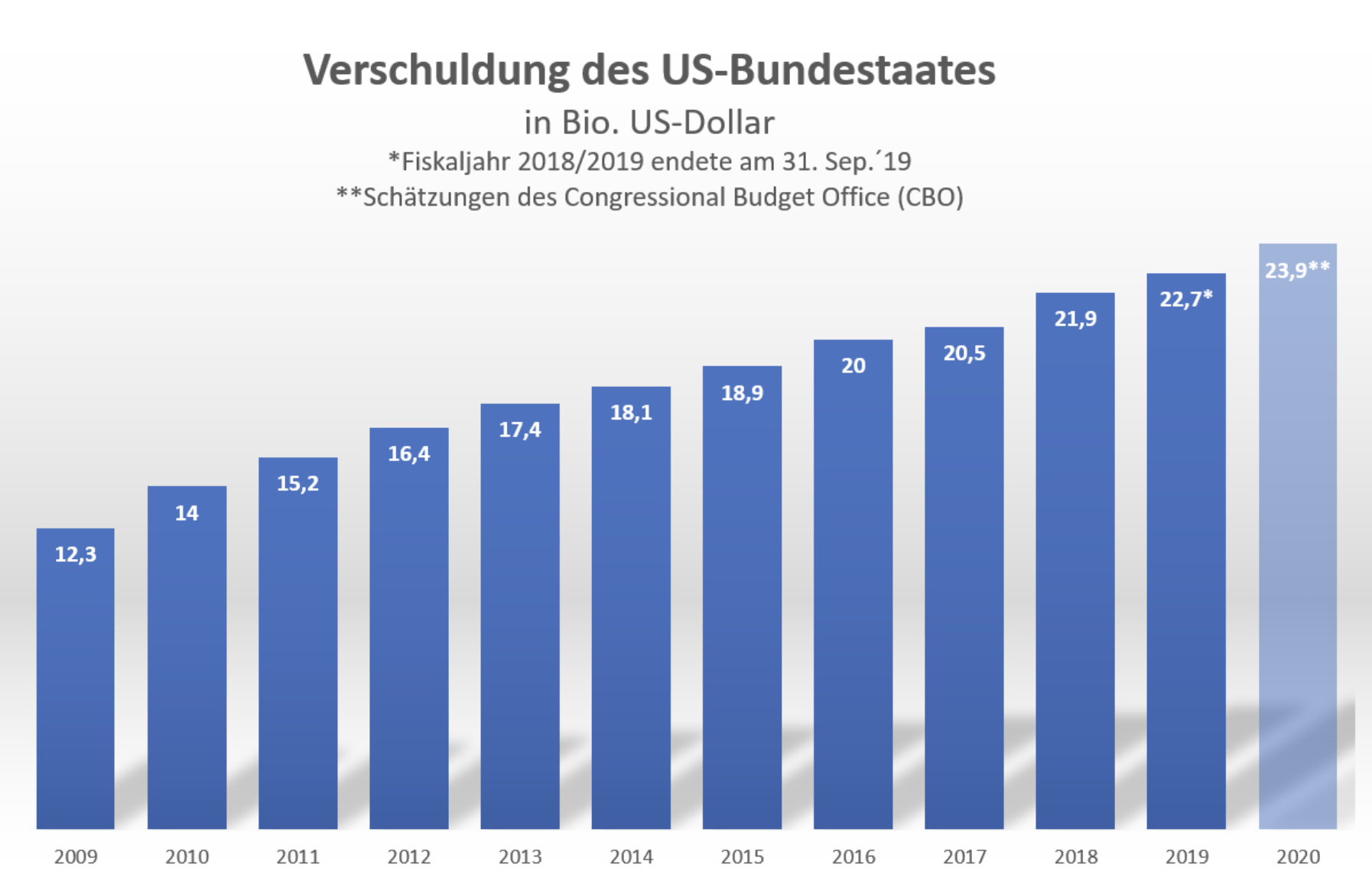

Die US-Bundesregierung benötigt allein bis Jahresultimo noch ca. 356 Mrd. US-Dollar, davon 240 Mrd. für die Defizitfinanzierung (Neuverschuldung) und weitere 116 Mrd. US-Dollar für Zinszahlungen. Und hier wird das Problem deutlich: Nicht nur, dass die US-Regierung neue Schulden aufnehmen muss, um ihre Zinsen bezahlen zu können, sondern die Neuverschuldung hat mittlerweile extreme Dimensionen erreicht und steigt permanent weiter an. Das Haushaltsdefizit liegt bei 4,6 Prozent des BIP und allein die Bundesschulden summieren sich auf ca. 106 Prozent des BIP.

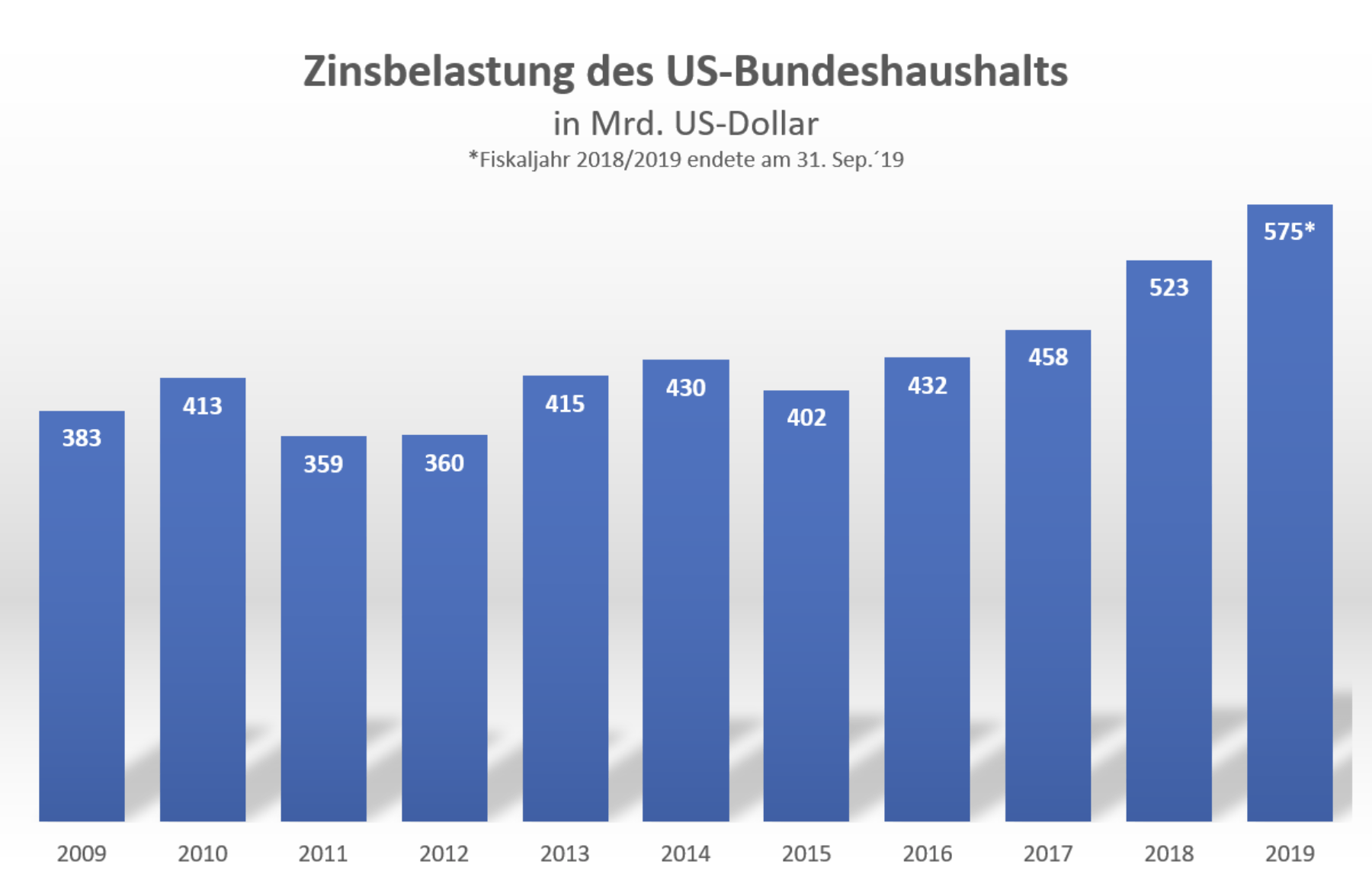

Quelle: US Treasury

Für das laufende Fiskaljahr rechnet der US-Bundesrechnungshof (CBO) mit einer Ausweitung der Neuverschuldung um 240 Mrd. US-Dollar oder plus 25 Prozent, v. a. in Folge der Mindereinnahmen im Zuge der Trumpschen Steuerreform.

Quelle: US Treasury

Damit wird auch klar, warum die Fed mittlerweile neben den 205,7 Milliarden US-Dollar zusätzlich 60 Mrd. US-Dollar pro Monat an Staatsschuldpapieren aufkaufen möchte. Mit Sonderfaktoren hat dieser Crash am Geldmarkt nichts zu tun. Liest man den am Mittwoch veröffentlichten Bericht Fiscal Monitor des Internationalen Währungsfonds (IWF), dann wird darin von strukturellen Risiken für den US-Staatshaushalt gesprochen. Dies ist im besonderen Maße besorgniserregend, da der US-Staatsanleihemarkt der größte der Welt ist und noch das Vertrauen der weltweiten privaten und staatlichen Investoren genießt.

Bedeutung für die Märkte

Warum sollte man sich mit diesem Thema beschäftigen? Weil deutlich wird, dass die Bedeutung der US-Notenbank als Gläubiger der letzten Instanz immer mehr zunimmt. In der Konsequenz weiter ansteigender Notenbankinterventionen werden die Zinsen weiter fallen. Die US-Regierung wird zudem dauerhaft durch die digitale Notenpresse alimentiert, was das Vertrauen in die größte Volkswirtschaft der Welt sukzessive untergräbt.

Doch auch der Refinanzierungsbedarf der Privatwirtschaft und hier vor allem des Immobiliensektors bedarf des frisch gedruckten Geldes der Notenbank, weshalb in Kürze auch wieder mit dem Ankauf von hypothekenbesicherten Wertpapieren (MBS) durch die Fed bis hin zu Unternehmensanleihen (Corp. Bonds) auszugehen ist. Wobei das Ankaufvolumen im Takt der Neuverschuldung weiter ansteigen wird.

Dies wird Auswirkungen auf sämtliche Vermögenswerte haben – bis hin zum Devisenmarkt. Bis auf den US-Dollar ist dabei mit einem preistreibenden Effekt quer über alle Asset-Klassen zu rechnen. Einen nochmaligen Versuch, die Notenbankbilanzen oder die Zinsen real zu „normalisieren“, wird es in diesem Wirtschaftssystem nicht mehr geben.

Fazit und Ausblick

Der jüngste Versuch, die Zinsstrukturkurve zu versteilern, indem die US-Fed ausschließlich kurzlaufende Staatsanleihen (T-Bills) am Markt kauft um deren Zinsen zu senken und so einen Zinsabstand zu länger laufenden Anleihen (T-Bonds) zu schaffen, von dem die Zinsmarge der Banken profitiert, wird auf Dauer keine Lösung des Problems bringen. Schon deshalb nicht, weil Marktteilnehmer bereits anfangen, von Lang- in Kurzläufer umzuschichten und so die Zinsen am hinteren Ende der Zinsstrukturkurve zum Steigen bringen, was wiederum zu steigenden Kreditkosten für die Privatwirtschaft führt. Es führt kein Weg vorbei an einem regulären QE-Programm und sich weiter ausdehnenden Vermögenspreisblasen – mit allen Risiken und Nebenwirkungen.

Kommentare lesen und schreiben, hier klicken

wie lange will man denn dieses Pleite-System noch am Leben halten????..das ist doch nichts mehr zu retten????

Man wird verarscht und glaubt es nicht. Scheingeld kann so lange vermehrt werden wie es den Rohstoff Papier gibt, ob es dann noch einen Wert besitzt, diese Frage steht dann im Raum. Man kann es auch Virtuell herstellen in dem die Zentralbank das Komma versetzt.

Das Wort zum Börsensonntag

Heute möchte ich auf verzweifelte Fragen und Bedenken besorgter Bürger eingehen: Wie lange noch?

Dumme Frage eigentlich! Wie auch die letzten Male natürlich bis zum Big Bang! Hinterher wird es dann wieder einmal heißen, so etwas dürfe nie wieder passieren, wir (Politiker und Notenbanken) haben daraus gelernt und verstehen jetzt endgültig die Verantwortung gegenüber den hart arbeitenden 95% der Bevölkerung, die das Rückgrat und die Stütze unseres großartigen Wirtschafts- und Gesellschaftssystems bilden. Es ist nicht auszuschließen, dass wir seit den letzten Krisen nicht alles richtig gemacht haben. Bla bla bla…

Die Verantwortlichen müssen zukünftig deutlich strenger kontrolliert und reguliert werden. Wie konnte es nur zum 4. Mal in 30 Jahren dazu kommen, dass Amerika die Restwelt geschröpft hat? Dass die Milliardäre dieses Planeten mal wieder völlig ungerupft blieben und zusätzliches Fett ansetzen konnten? Der Bürger muss künftig effektiver und noch besser als ohnehin schon bisher vor den Turbulenzen der Märkte geschützt werden. Bla bla bla…

Aufgrund dieser alles überlagernden Probleme setzen wir bei Ihnen, liebe Bürger, Bürgerinnen, Wähler und Wählerinnen (in all den Staaten, in denen Bürger und Frauen zu demokratischen Wahlen zugelassen sind), die Verständnisbereitschaft voraus, dass untergeordnete Problemchen wie Renten, Bildung, Gesundheitswesen, Klima- und Umweltschutz, Breitbandausbau und Verkehrsinfrastruktur auf die Nrn. 218 ff. der Prioritätenliste verschoben werden mussten. Bla bla bla…

Wie Sie als mündige und verantwortungsvolle Bürger sehen können, steht unsere großartige und wunderbare Agenda 2050 zu großen Teilen. Freuen Sie sich auf eine wundervolle Zukunft, wir machen das, wir schaffen das. Bla bla bla…

Pingback: Crash on the US repo market – new record intervention by the Fed | En24 News

Pingback: Meldungen vom 20.10.2019 | das-bewegt-die-welt.de

Hochinteressanter Artikel! Die Zusammenhänge sind nur schwer zu verstehen, haben aber enormen Einfluss auf die Marktentwicklungen. Ich freue mich, wenn ich hierzu auf dieser Seite immer wieder etwas zu hören und zu lesen bekomme.

Pingback: Crash am US-Repo Markt – neue Rekordintervention der Fed - finanzmarktwelt.de - Counternet News

Eine mögliche Erklärung für den Stress am Repo Markt ist von Eric Sprott (Rohstoffinvestor, Quelle Kitco):

……….

“There’s something happening underneath the surface where bank illiquidity is encountering a huge problem, and we are not being told. Who knows what’s going on behind the scenes? The most likely thing is somebody has blown up their derivatives book, and all the banks are calling in loans to other banks for fear … of the domino effect. The repo market has come under tremendous stress,” Sprott said.

Informativer Artikel, aber in einem hat der Autor unrecht:

„Es führt kein Weg vorbei an einem regulären QE-Programm…“

Doch! Einfach lassen. Mit allen Risiken und Nebenwirkungen.