Eine Analyse von forexhome.de

Eine mögliche, allgemeine Erholung des US-Dollar könnte mittelfristig für attraktive Swap-Gewinne sorgen. Lang bis sehr langfristig kommt ein negativer Short-Swap im USD/JPY ins Spiel, also müssen die Aussichten absolut vielversprechend sein. Glücklicherweise gehört dieses Währungspaar zu einem der am höchsten kapitalisierten Handelsobjekte. Eine umfassende Einschätzung ist deshalb auf jeden Fall angebracht.

Trendumkehr, Erholung und davon profitieren?

Unsere beiden Short-Positionierungen aus meinem Follower Service trafen voll ins Schwarze und konnten bereits das vorläufige Kursziel bei rund 108.700 abholen. Also haben wir einen Großteil geschlossen und der Rest ist abgesichert. Aber wie geht es nun weiter?

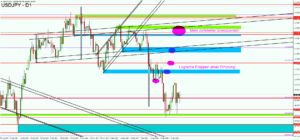

(Dollar-Yen Tageschart; alle Charts zum vergrößern anklicken!)

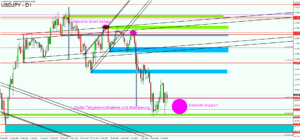

Die Projektionshöhe und damit das erste große Ziel einer Schulter-Kopf-Schulter-Formation wurden erreicht, doch ist das schon alles? Eine viel weitreichendere Einschätzung folgt gleich. Befassen wir uns mit der möglichen Erholung. Basierend auf dem erwähnten Erreichen der ersten Kursziele und der 50er Fibonacci Retracements der gesamten Aufwärtsphase zwischen Ende September 2016 und Mitte Dezember 2016. Werden die 50er Retracements akzeptiert gehe ich generell von einer sehr starken bullishen Gegenbewegung aus.

Es kommen meiner Meinung nach mehrere Kursbereiche in Frage, an denen es zumindest zu temporären bearishen Gegenbewegungen, im besten Fall zur Wiederaufnahme des Trends kommen kann. Bspw. bei ca. 110.430, 111.060, was der Unterseite einer ziemlich riesigen Range entspricht, 111.444, was dem Ausbruchsniveau des riesigen Wimpels im Wochenchart (Infos folgen) entsprechen sollte, und 111.970 in Kombination mit 112.370. Das Ausbruchsniveau der SKS-Formation und die Unterseite einer kleineren Range. Im Rahmen des Long-Setups, zu dem ich gleich zusprechen komme, gelten die genannten Barrieren gewissermaßen als Etappensiege. Die absoluten Grenzbereiche sehe ich zwischen rund 113.130 und 113.450.

Sind diese Kurslevel abgearbeitet, sollte der übergeordnete Abwärtstrend wieder aufgenommen werden. Damit ergeben sich vermutlich auch zwei neue vorläufige Kursziele. Zum einen die Projektionshöhe der riesigen Range, die bei ca. 107.350 auf das 38.2er Fibonacci Retracement des Wochencharts (mehr dazu weiter unten) treffen sollte, und zum anderen bei rund 106.000, was wiederrum einem weichen Unterstützungsbereich aus dem Wochenchart entspricht. Wenn man sich das so anschaut, kann man sich eigentlich nur wünschen, dass der Kurs erst einmal kräftig steigt. Wer Interesse an meinen Handelsplänen hat, kann sich hier gern informieren:

https://www.forexhome.de/handelssignale-forex-signaldienst-abonnieren/

Vertrauensbildende Bodenbildung

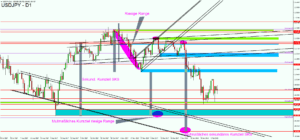

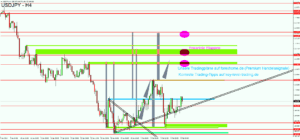

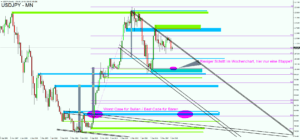

Die vermeintliche Erholung zu traden, gelingt höchstwahrscheinlich im H4-Chart am besten. Konkret habe ich eine kleinere Range zwischen ca. 108.500 und 109.700 sowie eine größere Range zwischen ca. 110.400 und 108.600 im Auge. Darüber hinaus eine mögliche Wimpelformation, die im Screenshot sehr gut erkennbar sein sollte.

Damit ergeben sich mutmaßliche Kursziele, die sich wiederrum mit den genannten Etappen im Tageschart überschneiden. Ebenfalls gut sichtbar im Screenshot. Unsere Long-Engagements bauen selbstredend auf dieser eventuellen Bodenbildung auf. Da es am 02.02.2018 bereits zu einem, meiner Definition nach, nachhaltigen Ausbruch aus der kleineren Range kam und seitdem keine neuen Tiefs verzeichnet werden konnten, gehe ich weiterhin von einer bullishen Entwicklung und schlussendlich von einem bullishen Ausbruch aus der größeren Range aus.

Das kann man nicht ignorieren

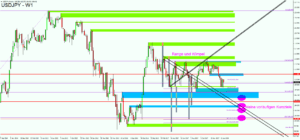

Der Kurs konnte den Support bei rund 111.600 durchbrechen und gelangt damit auch wieder unter das Ausbruchsniveau der großen Wimpelformation im Wochenchart. Ein bearisher Ausbruch unter die vermeintliche Range zwischen ca. 115.500 und 108.700 ist wahrscheinlich nur eine Frage der Zeit.

Die bereits vor Monaten definierten möglichen Kursziele bei rund 106.000, 104.000, 103.000 und 101.300 bleiben damit bestehen. Wie eingangs erwähnt muss ich natürlich den negativen Short-Swap mit einkalkulieren, weshalb ich eine wirklich überzeugende bearishe Perspektive erkennen muss. Ich denke das ist hier gegeben. Im Monatschart gelten diese ambitionierten bearishen Kursziele vielleicht schon als konservativ.

Da es sich bei der 101.300er Kursmarke lediglich um die 50er Fibonacci Retracements handelt und sich nach der letzten Berührung dieser Barriere keine neuen Hochs gebildet haben, muss ich mindestens von einem weiteren Kursverfall bis zum 61.8er Fibonacci Retracement ausgehen. Die gesamte Rallye seit September 2009 fußt jedoch vor allem auf fundamentalen Ereignissen und Überhitzungen, was charttechnisch und auch daran zu erkennen ist, dass es keine gesunden Konsolidierungsphasen gab. Im Worst Case müssen ewige Bullen im USD/JPY vermutlich mit Kursverlusten bis zu rund 83.000 rechnen. Da hätte ich gern noch einen Teil meiner Short-Setups.

Dazu der Autor auch im Video:

Kommentare lesen und schreiben, hier klicken