FMW-Redaktion

Wer glaubt nach der gestrigen Fed-Sitzung noch, dass der Euro zum Dollar auf die Parität fallen könnte? Wohl nur noch Goldman Sachs – aber die liegen in diesem Jahr sowieso immer daneben, so mit großer Wahrscheinlichkeit auch diesmal. Der Dollar erlebte im Gefolge der viel dovisheren Fed eine echtes Massaker auf breiter Front. Hier ein paar Beispiele:

Euro-Dollar:

Dollar-Yen:

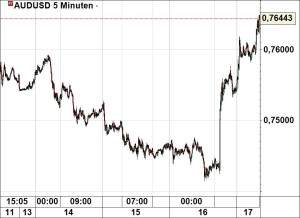

Australischer Dollar-US-Dollar:

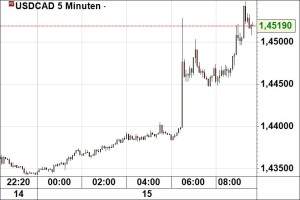

US-Dollar-Kanadischer Dollar:

Öl (WTI):

Gold:

Die Reihe ließe sich beliebig fortsetzen. Faktisch wird die neue Dollar-Schwäche dazu führen, dass Emerging Markets (und Rohstoffe) ein Comeback erleben werden – ein Trend, der kürzlich schon eingesetzt hatte und sich nun verstärken wird (siehe dazu unseren Artikel „Geldflüsse: Umschichtungen nach USA, Europa, Rohstoffe und Emerging Markets“). Im Vergleich etwa zu den US-Aktienmärkten sind die allermeisten Emerging Markets-Märkte spottgünstig – der voherige Abverkauf bei den Emerging Markets war bedingt durch die Erwartung eines Zinasanhebungszyklus in den USA, und damit ist es nun nicht mehr weit her.

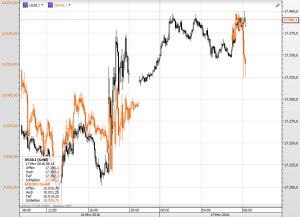

Dieser Wechsel der Investoren wird jedoch ein Stück weit auf Kosten der US-Aktienmärkte sowie vor allem der Aktienmärkte Europas stattfinden. Sieht man sich im kurzen Zeitfenster den Vergleich zwischen Dax und Dow Jones an, merkt man den Einfluß des starken Euro auf den deutschen Leitindex:

(Dax orange, Dow schwarz)

So richtig toll ist das also bisher nicht für den Dax – die Profiteure der Fed sitzen nicht in Deutschland. Das war übrigens bei der EZB-Entscheidung letzten Donnerstag ähnlich (mit dem Profiteur Euro-Peripherie). Setzt sich das Dollar-Massaker fort, wird es immer schwerer für den Dax, der Euro könnte schon zeitnah an der 1,15er-Marke kratzen. Und Carry-Trader, die sich in Euro oder Yen verschuldet haben, droht ein baldiger Margin Call, der sie dazu zwingen dürfte, auch Aktienpositionen zu reduzieren..

Kommentare lesen und schreiben, hier klicken

USDCAD bei 1,45190 ????? Wenn man den Kurs von Januar 2016 darstellen möchte, dann könnte es ungefähr hinhauen aber der aktuelle Kurs von heute bewegt sich um ca. 1,3000 !!!

Da haz jemand wohl nicht ganz aufgepaßt… ;)

Warum Massaker ?! Alle wollen doch eine weiche Währung und die USA bekommen es mit ein paar warmen Worten .