Manchmal sind die Dinge im Leben ganz einfach! So etwa in der Wirtschaft: wenn es viel Angebot gibt und weniger Nachfrage, dann fallen die Preise. Wenn es dagegen wenig Angebot gibt und mehr Nachfrage nach diesem Angebot gibt, dann steigen die Preise. Logisch.

Aber gilt das auch für den Aktienmarkt – also das Gesetz, wonach die Preise sich nach Angebot und Nachfrage richten? Durchaus. Und zwar nun immer mehr, weil die Notenbanken als Manipulatoren der Preise aussteigen aus ihrer ultralaxen Geldpolitik und damit eine künstliche Nachfrage entfällt! Mithin wird also das Gesetz von Angebot und Nachfrage wieder verstärkt wirksam an den Aktienmärkten!

Wenn es aber um Nachfrage und Angebot geht, dann ist entscheidend, wieviel Angebot schon von den Nachfragern angenommen worden ist. Oder anders gesagt: wie stark durchschnittliche Investoren bereits investiert sind in Aktien mit ihren Portfolios.

Auf diesen Zusammenhang hat nun Nick Maggiulli, analytics manager bei Ritholtz Wealth Management, hingewiesen. Wenn man – wie Maggiulli das getan hat – sich die Aktien-Quote in den letzten Jahrzehnten ansieht und diese mit der Anleihe-Quote in den Portfolios vergleicht. So ergiebt sich aus dieser Analyse, wie stark die Nachfrage nach Aktien ist, ein ungemein zuverlässiger Indikator dafür, wie sich die Aktienmärkte dann entwickeln werden in den nächsten Jahren!

Die Faustfromel lautet: wenn durchschnittliche Investoren zu stark in Aktien investiert sind (zu mehr als 70% ihre Portfolios), dann haben sich die Aktienmärkte in den kommenden Jahren schwach entwickelt – schlicht weil die Portfolios schon mit Aktien vollgesogen sind und damit zukünftige Nachfrage fehlt. Liegt die Aktienquote hingegen unter 50%, dann haben sich die Aktienmärkte in den nächsten Jahren sehr gut entwickelt (eben weil viele potentielle Käufer noch nicht investiert waren!).

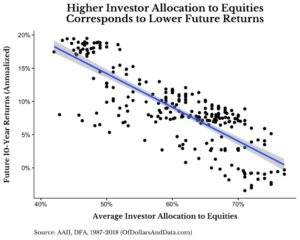

Folgende Grafik zeigt, dass es einen unmittelbaren Zusammenhang zwischen hoher/niedriger Aktienquote und dem dann folgenden Verlauf der Aktienmärkte gibt:

(Grafik durch anklicken vergrößern)

Wer diese Formel – eine Aktienquote über 70% ist ein Verkaufssignal, eine Aktienquote unter 50% dagegen ein Kaufsignal – angewendet hätte, der hätte in dem Zeitraum zwischen 1987 und 2018 sein Kapital um den Faktor 43 vermehrt – aus einem Dollar also 43 Dollar gemacht. Wer dagegen die „Kaufen und Halten-Strategie“ gefahren wäre, hatte aus einem Dollar nur 24 Dollar erzielt (auch nicht schlecht, aber fast 50% weniger als mit der oben genannten Strategie!).

Maggullis Modell hatte im Mai 2006 ein Verkaufssignal gegeben (die Kurse fielen dann aber erst ab Oktober 2007 massiv), im November 2008 dann ein Kaufsignal (die Kurse fielen dann bis März 2009, um danach dann jedoch massiv zu steigen). Der Indikator trifft also nicht den idealen Zeitpunkt, ist aber mit einiger Verzögerung dann extrem zuverlässig!

Im Januar 2018 hatte das Modell (diesmal sehr pünktlich, also kurz vor dem Abverkauf Anfang Februar!) ein Verkaufssignal gegeben – das nach wie vor gültig ist (derzeit liegt die Aktienquote knapp über 70%).

Kommt also so etwas wie ein Crash auf uns zu? Vielleicht, vielleicht aber auch nicht. Maggiulli jedenfalls meint: er könne den Investoren nur die Tür zeigen – durch die Tür aber müssten die Investoren dann schon selber gehen..

Kommentare lesen und schreiben, hier klicken