Eine Analyse von Karsten Kagels

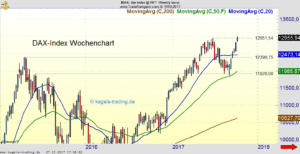

Der abgebildete Wochenchart des DAX-Index zeigt die Kursentwicklung seit Anfang 2015. Wir blicken auf einen Aufwärtstrend, der im Februar 2016 bei einem Indexstand von 8.700 Punkten begonnen hat.

In der vergangenen Woche hat der DAX-Index ein neues historisches Hoch knapp unter der runden Zahl von 13.000 Punkte erreicht. Grundsätzlich blicken wir somit auf einen intakten Aufwärtstrend.

(Bitte durch Anklicken vergrößern)

Trendindikatoren positiv

Die von uns genutzten Trendindikatoren sind drei einfache Gleitende Durchschnitte (GD), nämlich der 20 Wochen (blaue Linie im Chart), 50-Wochen-GD (grüne Linie) und 200 Wochen-GD (braune Linie). Alle drei Gleitenden Durchschnitte zeigen aufwärts, was positiv zu werten ist.

Technische Korrektur im Aufwärtstrend möglich

Mit der positiven Kursentwicklung der letzten sechs Wochen und einem parabolischen Anstieg von gut 1.130 Punkten ist jetzt eine technische Korrektur durchaus zu erwarten. Auch sollte die psychologisch wichtige 13.000 Punkte einem sofortigen weiteren Anstieg im Wege stehen. Eine technische Korrektur könnte den DAX-Index zwischenzeitlich bis in den Bereich von 12.500 Punkten zurückbringen, bevor es dann wieder weiter aufwärts geht.

Mittel- und langfristig sind steigende Kurse wahrscheinlich

Wenngleich kurzfristig die Wahrscheinlichkeit für technische Korrektur relativ hoch ist, sind mittel- und langfristig weiter steigende Kurse beim Deutschen Aktienindex zu erwarten. Mit den neuen Jahreshochs sind die Aufwärtstrends auf allen Zeiteinheiten bestätigt worden.

Fazit der Chartanalyse: Der DAX-Index befindet sich im Aufwärtstrend. Solange das Septembertief bei 11.868 nicht unterschritten wird, ist von einer Fortsetzung der insgesamt positiven Marktentwicklung auszugehen. Im kurzfristigen Zeitfenster kann es eine technische Korrektur geben, die den DAX-Index zwischenzeitlich in Richtung 12.500 zurückbringt.

Mehr von Karsten Kagels unter https://www.kagels-trading.de/

Kommentare lesen und schreiben, hier klicken