Manchmal reimt sich Börsen-Geschichte – auch diesmal? Wenn dem so wäre, dann könnte es durchaus ungemütlich werden in 2019, denn die aktuelle Geschichte „reimt“ sich mit einem Muster, das wir im Dezember des Jahres 2000 gesehen hatten – also jenes Jahr, in dem die Dotcom-Blase zu platzen begann. Und jendes Jahr neben den Jahren 1987 und 2008, in denen es beim S&P 500 im Dezember zu Verlusten von -3% gekommen ist (was in den restlichen Jahren sonst nie vorkam, weil der Dezember eigentlich ein sehr guter Börsenmonat ist!).

Auch im Dezember 2000 passierte das, was gestern passierte: ein Dreifachboden wurde nach unten durchbrochen mit einem neuen Tief, dann erfolgte eine impulsive Drehung nach oben:

(Chart: northmantrader.com)

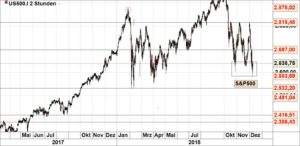

Auch gestern der Bruch eines Dreifachbodens – dann eine impuslive Rally:

(Chart durch anklicken vergrößern)

Im Dezember 2000 ging es dann nach dem Erreichen des Tiefs bis Anfang Januar 2001 weiter nach oben, bevor dann der nächste Abverkauf einsetzte:

(Chart durch anklicken vergrößern)

Und ähnlich könnte es diesmal auch laufen! Noch einmal ein Tief, dann eine impulsive Erholung durch den Dezember – ab der zweiten Dezember-Woche wird die Saisonalität nämlich ohnehin extrem günstig! Man wollte seine Jahresendrally, also bekommt man sie dann nach Umwegen doch noch!

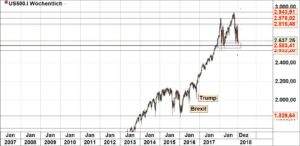

Aber übergeordnet ist die Wende schon passiert:

(Chart durch anklicken vergrößern)

Was wir seit Oktober sehen, spricht eine klare Sprache: die Trendwende hat stattgefunden, wir sind bereits in einem Bärenmarkt, der nun noch einmal durch impulsive Rallys nur kurzzeitig unterbrochen wird! Das Gleiche gilt auch für den Dax:

(Chart durch anklicken vergrößern)

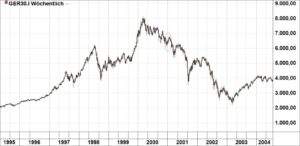

Und so sah es im Dezember des Jahres 2000 beim Dax aus – nach einem recht unerfreulichen Jahr:

(Chart durch anklicken vergrößern)

Faktisch deutet vieles darauf hin, dass 2019 ein gelinde gesagt sehr schwieriges Jahr wird – denn was derzeit an den Märkten abläuft ist nicht mehr nur eine Korrektur innnerhalb eines ansonsten intakten Bullenmarkts! Was wir seit 2018 mit dem Abverkauf im Februar und nun ab Oktober erleben, ist eine Trendwende – ausgelöst durch eine Trendwende der Liquiditätslage: die Fed hat es gegeben, die Fed hat es nun mit Zinsanhebungen und Bilanzreduzierung wieder genommen.

Vielleicht ist es schlicht und simple: solange die Notenbanken die Märkte mit Liquidität künstlich nach oben pumpten, stiegen die Kurse – als sie damit aufhörten und Liquidität entzogen, fielen sie. Also werden die Kurse mit Zwischenerholungen so lange fallen, bis die Fed anfängt zu blinzeln und in Panik gerät, spich die Zinsen senkt – dann kommt wahrscheinlich noch einmal eine impulsive Rally. Bis man dann feststellt, dass die Notenbanken ihr Pulver bereits verschossen haben..

Von Christoph F. Siekermann – Fotografiert am 03. März 2006, CC BY-SA 3.0, https://commons.wikimedia.org/w/index.php?curid=12057470

Kommentare lesen und schreiben, hier klicken

Allerdings haben wir heute ein ganz anderes durchschnittliches DAX KGV, ca. 12,5, was weniger als die Hälfte von damals ist.Nur 2010 waren wir deutlich tiefer (unter 8), aber meines Wissens schossen damals die Ratingagenturen aus vollen Touren gegen europäische Länder, und der Euro stand an der Kippe.

Ja Herr Riedler, Ihre Argumente sind aus Dax-Sicht nicht von der Hand zu weisen. Unser Leitindex ist von 13559 bis auf 10580 Punkte gefallen und, wenn jetzt kein völliger Umsatzeinbruch in Q4 zu verzeichnen ist, sollten die Dax-Gewinne im Gesamtjahr bei 90 Mrd.€ liegen. Dies entspräche einem KGV von gut 11 und der Index antizipierte ein Nullwachstum für 2019. Unser Problem ist aber die Exportabhängigkeit und damit hängt das Wohl und Wehe von der Weltwirtschaft ab. Andererseits gehen 60% unserer Exporte in die Eurozone. Ergo: Sollte die Weltwirtschaft aus den x-fach dargelegten Gründen nicht rezessiv werden (Handelskriegpause, Stopp der Zinsanhebungen, Pause beim Tapering, Exit vom harten Brexit) kann man auch aus sehr kritischer Sicht nicht von einem korrekturbedürftigen Dax-Niveau sprechen – auf kurze Sicht. Das Schuldenproblem hingegen wäre nur verschoben.

Gruß

An alle KGV – Gläubiger, wenn sie das KGV nach Shiller beachten , sieht die Aktienwelt ganz anders aus.

Die Gewinne der Firmen sind meistens vor Rezessionen noch hoch u. fallen erst später. Der „ bekannte“ TM wollte es auch nicht glauben.

Überlegung, wenn die Notenbank wegen Chaos die Zinsen 1/4% senkt, und die Fast-Schrott u.die Schrottanleihen von 5% auf 8% steigen hilft das nicht.Die Notenbanken haben sich ins Abseits manövriert u.den Zyklus künstlich verlängert.Ein Ballon konnte noch nie langsam entlüftet werden.

Homm hat jetzt schon mehrmals DAS UNTERNEHMENS-ANLEIHEN-PROBLEM angesprochen.Diese Zinsen werden auf jeden Fall steigen.Die Risikoprämie bei diesen Anleihen ist im Moment künstlich unterdrückt wegen der sogenannten TINA.