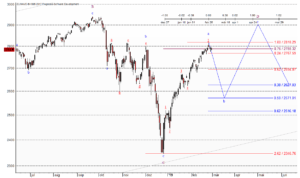

Dax

Das sieht so schlecht nicht aus! Der Dax 30 konnte auch an den vergangenen Handelstagen seine stabile Konstitution unter Beweis stellen. Auch wenn sich eine sehr kleine kaum wahrnehmbare Korrektur eingestellt hat, bleibt der Index voll auf Kurs. Natürlich spielt sich das gesamte Geschehen im Rahmen einer größeren Korrektur ab. Für euphorische Gedanken ist demzufolge noch nicht die richtige Zeit gekommen. Der Blick auf den Langzeitchart zeigt besonders meine temporäre Einschätzung über den weiteren Verlauf der Korrektur auf.

Ausblick:

Der jüngste Kursanstieg wird sich auch an den kommenden Tagen weiter fortsetzen. Dabei sollte der Index zunächst bis zur 0.50-Linie bei 11.635 Punkten steigen. Selbst ein leichtes Überschießen läge noch im Bereich des Möglichen. Daraufhin wird sich eine kleinere der Ausbildung von Welle (2) dienende Korrektur den Weg bahnen. Im Chart habe ich diese Bewegung sehr drastisch dargestellt, um damit das maximal zur Verfügung stehende Potenzial aufzuzeigen. Es kann aber ohne Weiteres sein, daß sich Welle (2) lediglich bis zur 0.24-Unterstützung bei aktuell 11.389 Punkten fallen läßt und somit nur eine fast unmerkliche Korrektur ausbildet.

(Chart durch anklicken vergrößern)

Im weiteren etwas ferneren Verlauf wird sich der Dax bis zur 0.76-Linie bei 12.421 Punkten steigen. Wesentlich höher sollte die kleine Himmelfahrt nicht verlaufen, denn die vorliegende Konstellation ist korrektiv und eben nicht impulsiv! Mit dem, in der Hierarchie hoch angesiedelten, 0.76 Retracement (12.728 Punkte) liegt zudem eine fast nicht zu überwindende Hürde in nicht allzu großer Entfernung. Größere Gefahren kann ich dem Chartverlauf momentan nicht ablesen. Erst ein eventueller Bruch des 0.38 Retracements (10.904 Zähler) würde das beschriebene recht positive Bild in Frage stellen und aller Voraussicht nach eine größere Korrekturbewegung ins Laufen bringen.

Fazit:

Der Aufwärtstrend wird sich auch künftig weiter fortsetzen. Dennoch rate ich von einer erneuten Positionierung in den Index ab. Zur Absicherung sollten Sie auf das 0.38 Retracement (10.904 Punkte) zurückgreifen.

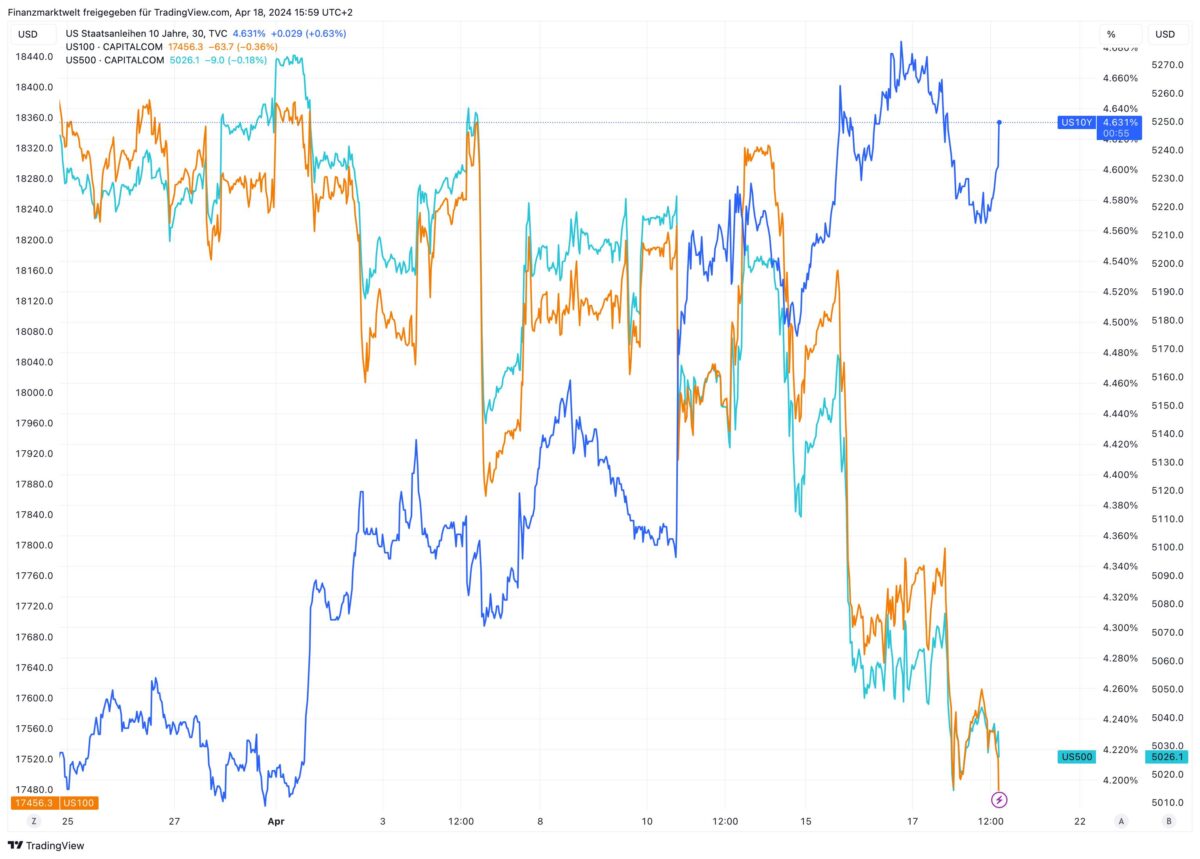

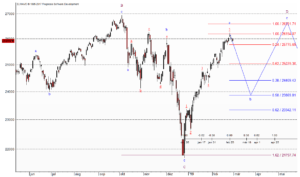

S&P 500

Wie erwartet konnte der marktbreite S&P 500 seinen kleinen Höhenflug auch weiter fortsetzen. Die Zugewinne nehmen sich natürlich bescheiden aus, denn der Trend bewegt sich in der letzten Phase vor einer etwas größeren Trendwende. Interessant dabei ist auch die zeitliche Komponente, wie das Zeitlineal es aufzeigt. Die jüngste Performance zeigt indes auch den korrektiven Kontext, in welchem sich der Index seit Monaten bewegt, auf. Wie der Langzeitchart es aufzeigt, bleibe ich auch weiterhin positiv für den Index eingestellt.

Ausblick:

Momentan steht der Trend unmittelbar vor dem 1.00 Retracement (2.818 Punkte) und damit vor dem idealtypischen Ziel für die kleine Welle (5). Das größere 0.76 Retracement (2.788 Punkte) wird indes ein weiteres ungehindertes Ansteigen zu verhindern wissen. Dennoch kann sich an den kommenden Tagen ein leichtes Überschießen über die 1.00-Linie (2.818 Zähler) einstellen. Signifikanten Einfluß auf das größere Geschehen kann dieser Schritt natürlich nicht nehmen. Vielmehr ist vom Eintreten einer etwas größeren Korrektur auszugehen. Der Startschuß für diese Bewegung fällt mit Unterschreiten des kleinen 0.24 Retracements (2.767 Punkte).

Im weiteren Verlauf fällt der Index dann sehr schnell, bis zur 0.62 Unterstützung fallen. Das eigentliche Ziel für Welle (b) liegt im Bereich des 0.50 Retracements bei 2.571 Punkten. Erst ein eventueller Bruch des 0.62 Retracements (2.516 Punkte) würde das dargestellte Szenario ins Wanken bringen. Obwohl dieser Schritt nicht vollends auszuschließen ist, räume ich diesem keine Chancen auf Umsetzung ein. Nach Abschluß von Welle (b) wird die sich anschließende (c) den S&P wieder steigen lassen und mit dieser Bewegung die größere Welle (D) abschließen. Das Zeitlineal gibt wie immer Anhaltspunkte über den zeitlichen Verlauf der einzelnen Wellen an.

Fazit:

Aktuell steht der seit Ende´18 währende Trend vor dem Abschluß. Resultierend daraus rate ich von einer erneuten Positionierung in den Index ab. Ein Kaufsignal ist auf längere Zeit nicht zu erwarten. Zur Absicherung sollten Sie das kleine 0.24 Retracement (2.767 Punkte) nutzen.

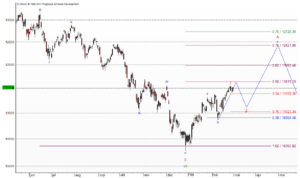

Dow Jones

Durch den punktgenauen Anlauf an das 1.00 Retracement (26.194 Punkte) konnte der Dow Jones meine jüngste Prognose sehr genau nachvollziehen. Mehr noch konnte durch diesen Schritt auch das idealtypische Ziel von Welle (5) erreicht werden, sodaß aktuell eine erhöhte Korrekturgefahr zu verzeichnen ist. Angst muß man vor diesem Szenario nicht haben. Wie der Langzeitchart es zeigt, sehe ich den dienstältesten Aktienindex der Welt immer noch innerhalb des seit 2009 laufenden Aufwärtstrends. In meiner jüngsten Langzeitausgabe hatte ich diesen Aspekt detailliert beleuchtet und auch die temporäre Komponente behandelt.

Ausblick:

Der Anschlag am 1.00 Retracement (26.194 Punkte) ist ein sicheres Indiz auf den bevorstehenden Trendabschluß. Dennoch sollte für die kommenden Tage ein erneutes Überschreiten dieses Widerstandes nicht vollends ausgeschlossen werden. Wesentliches Potenzial steht der kleinen Welle (5) indes nicht mehr zur Verfügung. Maximal bis zur zweiten 1.00-Linie (26.891 Punkte) kann der Trend noch verlaufen. Ich sehe den Trendverlauf allerdings nicht ganz so kräftig. Mit Abschluß von (5) wird auch die übergeordnete (a) vollendet. Die sich daran anschließende Welle (b) nimmt mit Unterschreiten des kleinen 0.24 Retracements (25.775 Punkte) den Lauf.

(Chart durch anklicken vergrößern)

In der ersten Phase fällt der Index dann bis zur 0.62 Unterstützung bei 25.039 Punkte, im weiteren Verlauf ist der Abverkauf bis zur 0.50-Linie (aktuell 23.869 Zähler) einzuplanen. Größere Gefahren für das dargestellte Szenario würden sich erst unterhalb des 0.62 Retracements (23.342 Punkte) einstellen. Diesem Schritt räume ich keine nennenswerten Chancen auf Realisierung ein. Wie immer liefert das Zeitlineal Anhaltspunkte über den temporären Verlauf der einzelnen Wellen. Demzufolge kann sich Welle (b) durchaus sehr dynamisch entfalten.

Fazit:

Der aktuell noch intakte Trend wird sich bereits an den folgenden Tagen erschöpfen. Die Folge ist eine etwas größere Korrektur, sodaß ich von einer erneuten Positionierung in den Index abrate. Sichern Sie Ihre Positionen auf dem 0.62 Retracement bei aktuell 25.039 Punkten ab.

Foto: Deutsche Börse AG

Kommentare lesen und schreiben, hier klicken