Der Dax wirkt wie ein Boxer nach einem KO-Schlag – der dann wundersamerweise doch wieder auftseht und den Kampf wieder aufnimmt. Allerdings das alles nicht ganz aus eigener Kraft – vielmehr war es in diesem Fall die Wall Street, die mit ihrem starken rebound den Dax wiederbeleben konnte.

Der Grund für diesen rebound ist eher trivial, nämlich ein Bericht des Wall Street Journal: die Fed werde, so die Aussage des Artikels, mehr oder weniger nach einer Zinsanhebubg im Dezember auf Sicht fahren. Das war für die US-Indizes das Signal, dass die Fed vorsichtiger wird und ihre Rhetorik deutlich abschwächt. Dabei haben die Märkte (die sogenannten Euro-Dollar-Futures – nicht zu verwechseln mit dem Forexkurs Euro-Dollar!) ohnehin nicht einmal einen vollen Zinsschritt eingepreist für 2019 – und gehen für 2020 sogar von einer Zinssenkung aus.

Daher stellt sich jetzt die Frage, wie die Märkte auf die heutigen US-Arbeitsmarktdaten reagieren werden. Sind gute Nachrichten in Sachen US-Arbeitsmarkt – heute Nacht übrigens Fed-Chef Powell mit einer Rede, in der er die Stärke des US-Arbeitsmarkts betonte – deutet das auf gute Daten heute? – dann faktisch schlechte Nachrichten für die Märkte, und umgekehrt?

Nach dem Motto: je schlechter die US-Konjunktur, umso defensiver wird die Fed – was wiederum gut ist für Risiko-Assets wie Aktien? Und je besser die US-Konjuntkurdaten, umso mehr muß die Fed auf die Bremse treten? Jedenfalls gilt heute wieder ein besonderes Augenmerk den US-Stundenlöhnen – diese könnten stärker gestiegen sein als erwartet nach der Erhöung des Mindetslohns durch Amazon, das damit andere US-Firmen ebenfalls unter Lohnanhebungs-Druck setzt.

Der Dax sieht übergrodnet nach wie vor desaströs aus, hat sich aber immerhin von dem KO-Punch am Abend wieder auf X-Dax-Basis erholen können:

(Chart durch anklicken vergrößern)

Wichtig wäre nun ein Anstieg über den Bereich 10945 – um dann knapp über die Chance zu haben, noch einmal die untere Gap-Kante des Abwärtsgaps von Mittwoch auf Donnerstag zu erreichen knapp unter der 11100er-Marke. Nun aber geht es wieder nach ordentlichen X-Dax-Start Start etwas bergab – aber das sollte man nicht überbewerten. Die Märkte warten auf die non farm-payrolls, der Dax könnte durchaus zusätzlich durch die Wahl des CDU-Vorsitzes und damit des wahrscheinlich nächsten CDU-Kanzlerkandidaten beeinflußt werden.

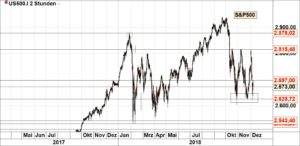

Entscheidend sind wieder einmal die Amerikaner: der Leitindex S&P 500 muß über den Widerstand bei 2700 Punkten steigen und damit den Tripple-Boden in der Zone 2620/25 bestätigen:

(Chart durch anklicken vergrößern)

Der S&P hat gestern die obere Gap-Kante des Abwärtsgaps von Mittwoch auf Donnerstag (bei 2700 Punkten) geschlossen – was schon anzeigt, dass er stärker auf der Brust ist als der Dax, der noch nicht einmal die untere Gap-Kante hat erreichen können..

Von snater.com, CC BY-SA 4.0, https://commons.wikimedia.org/w/index.php?curid=64650600

Kommentare lesen und schreiben, hier klicken

Die Erklärung, dass das Wall Street Journal mit seinem Artikel über die Fed, die ab Dezember auf Sicht fahren wolle, für den Kursumschwung verantwortlich sein soll, halte ich für etwas unwahrscheinlich. Fed-Vize Clarida sprach schon eine Woche vor der Sitzung vom 28. November davon, „Fed will keep an eye on data “, dann Powell mit seinem Statement „data driven“ agieren zu wollen und schließlich die vielen Diskussionen von Händlern an der Wall Street mit dem Schlagwort „one and wait“, nein, dieses Thema konnte doch keine Überraschung mehr generieren. Was war es dann? Waren es Shorteindeckungen auf Leerverkäufe bei den FAANG-Aktien, die gestern die Erholung anführten oder technische Gründe beim Abprallen vom Doppel- oder Dreifachboden? Vielleicht erfahren wir es heute?

@Wolfgang M. Vielleicht PPT ( Plunge Protection Team), die an wichtigen Marken stabilisieren muss ! !

Die Super- Weltwirtschaft erträgt keine richtige Korrektur mehr, haben sich doch Alle auf die immer steigenden Börsen eingestellt.Wer auch immer eingegriffen oder gekauft hat , muss ja die überbewertete Waare auch wieder verkaufen, also nur eine Verzögerung.Die Taucherschutztruppe kann nicht ewig gegen die Fundamentaldaten bestehen.

Erinnern sie sich was passiert ist als die SNB den Eurokurs nach langen Interventionen nicht mehr halten konnte?

@Piunger. Klar kommt der Gedanke in Richtung dieses PPTˋ s. Aber wo sitzen die dafür nötigen Summen?

Ein Kurseinruch von Dow und Nasdaq von 3% entspricht einer Bio.$ und damit dem Wert aller Dax-Aktien derzeit. Natürlich braucht man zur Stablisierung nur einen Teil davon, aber wie wird eingeschritten? Der US-Staat kauft doch nicht so ohne Weiteres Aktien.

Damit bestätigt sich aber das Offensichtliche. Wenn die Korrektur richtig Fahrt aufnimmt, kann man nicht gegensteuern, außer die Notenbank mit OMT, sonst niemand.

Gruß

…..rotfl…..das Bild zur Headline ist köstlich….:-) :-) :-)…..da liegt er, der arme DAX…:-)….

,,,,aaaaaber, totgesagte leben länger……jetzt dürfte er erst mal wieder aufstehen, damit er sich den nächsten Schlag auf die 15 abholen kann…….LG

Heute kurz vor der Eröffnung der Wall Street spricht (Optimist) Larry Kudlow über den Arbeitsmarktbericht, den Zustand der US-Wirtschaft und den Fortschritt bei den Zollgesprächen, die Märkte eröffnen im Plus und steigen noch etwas weiter. Dann spricht Hardliner Navarro über die Folgen bei unbefriedigenden Ergebnissen im kurzen Zeitfenster: die Anhebung der Zölle – und die Märkte fallen um 300+ Punkte.

Wenn das kein Hinweis auf das Kernthema für die Märkte ist, Mr.President. Vor allem auf die tolle Koordination/Kommunikation in der Administration!

Diese Kindergartenplauderi sollte man bei der nächsten Grenzüberschreitung wegen Börsenmanipulation

verhaften.Diese Typen sind daran Amerika wieder gross zu machen ? ? , da hat Putin u.der Chinese nur ein müdes Lächeln u. sie können warten bis sie sich selbst zerstört haben.