Die US-Indizes gestern mit Gewinnen zwischen +0,84% (Dow Jones) und +1,42% (Nasdaq) – aber der Dax verlor gestern knapp -0,5%. Es ist also wieder einmal die Party der Anderen, die Party der Wall Street – und der Türsteher sagt: du mußt aber draußen bleiben!

Im Gegensatz zu den US-Indizes hat der Dax eine im Grunde völlig intakte Top-Formation ausgebildet:

Aber auf dem Weg zur Ausbildung eines großen Tops bzw. einer Schulter-Kopf-Schulter-Formation könnte auch der S&P 500 sein:

Ist der Dax angesichts dieser charttechnischen Konstellation ein Frühinidkator – oder ein Spätzünder, der dann die Bewegung der US-Märkte nach oben nachvollziehen wird? Sicher: der Dax ist mit den US-Märkten aufgrund seiner auch technischen Konstruktion (Einbeziehung Dividenden) nicht 100% vergleichbar – aber es ist dennoch offensichtlich, dass die großen deutschen Aktienwerte schlechter laufen als die amerikanischen.

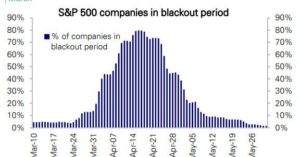

Die US-Unternehmen wiederum stehen nun vor der Berichtssaison – und der Vergleich zum Vorjahresquartal wird schon deswegen mau ausfallen, weil die Zahlen damals im Vorjahr noch stark gedopt waren von den Segnungen der US-Steuerreform. Es ist wahrscheinlich diese US-Berichtssaison, die den Weg weisen wird – und die überwiegend im April stattfindet (daher ist der April der Hochpunkt der blackout period):

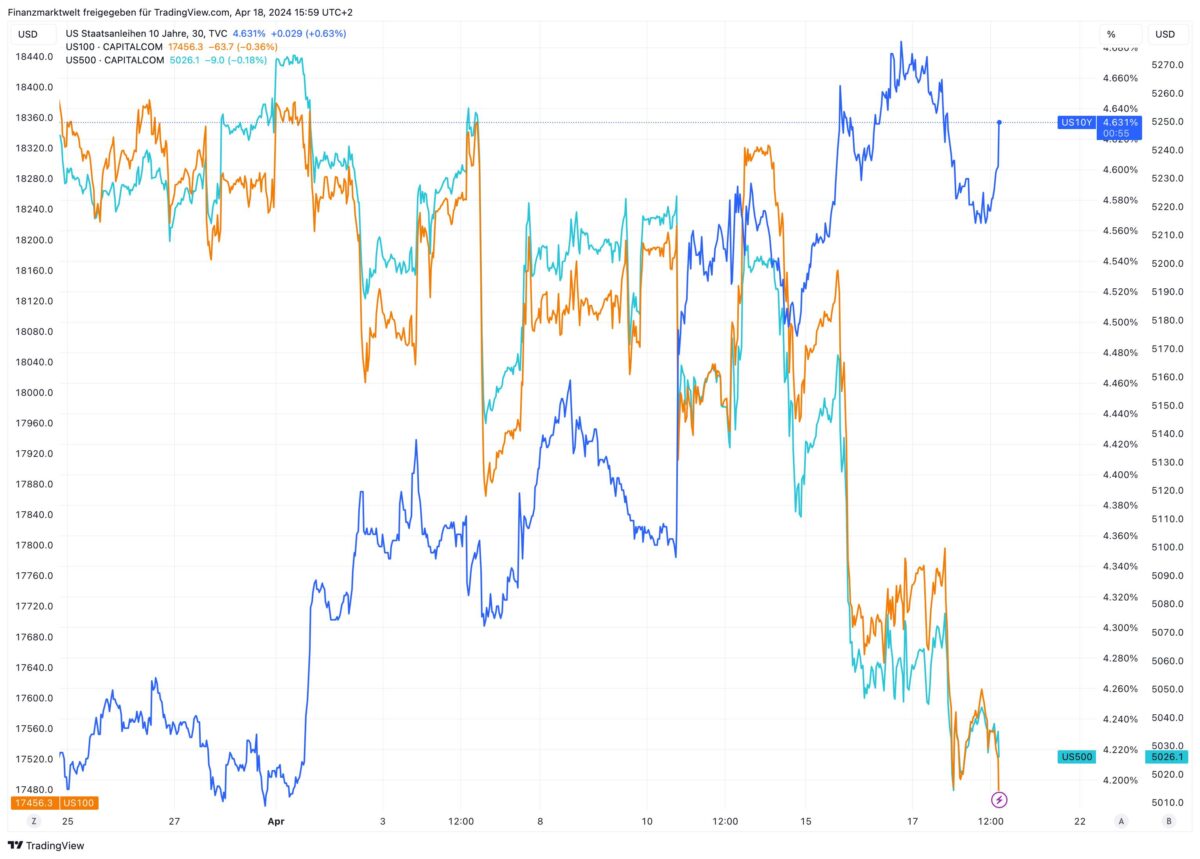

Die Gretchenfrage, die sich derzeit stellt, ist die Frage nach dem zweiten Quartal: die Aktienmärkte gehen davon aus, dass Konjunktur und Unternehmenszahlen dann wieder deutlich besser werden, wir also derzeit nur eine Delle erleben. Die Anleihemärkte gehen davon aus, dass eine Rezession vor der Tür steht, sprich diese Erholung im 2.Quartal nicht kommen wird (und in der Vergangenheit hatten fast immer die Anleihemärkte recht..).

Und genau darum geht es: wir haben schwaches Wachstum und schwache Gewinnaussichten für die Unternehmen, dennoch steigen die Kurse (vor allem an der Wall Street) stark, weil man im „die-Fed-ist-wieder-unser-Freund-und-Helfer-Modus“ ist und von einer vorübergehenden Delle ausgeht. Aber auch die Fed kann eine Rezession nicht verhindern, das hat Powell selbst auf der vorgestrigen Pressekonferenz eingestanden). Was also hilft es, wenn die Fed nicht mehr auf die Bremse tritt, während das Auto aus der Kurve fliegt?

Aber heute ist ja Freitag, also „Happy Hour“ mit vielen schönen Cocktails für umme – der Kater kommt ja erst später..

Foto: Deutsche Börse AG

Kommentare lesen und schreiben, hier klicken

IN DER VERGANGENHEIT HATTEN FAST IMMER DIE ANLEIHENMÄRKTE RECHT.

Weil die Anlehenmärkte von wenigen grossen Profis gehandelt u.bestimmt werden,während die Aktienmärkte von den Notenbankwünschen u.den Heerscharen von Junkis gegen sämtliche Fundamentaldaten hochgejubelt werden.Jede Überdosis hat kurzfristig Freude gemacht.

Bei Immobilienkäufen warnen die Bänker immer vor steigenden Zinsen, obwohl man die langfristig festmachen kann. Anderseits glauben Alle an immerwährende Tiefstzinsen u.sehen bei Aktien kein Zinsrisiko.Alle Länder, die sich im Ausland verschulden ( inkl.USA ) haben irgendwann ein Problem.

Daher Vorteil für China.

3 Month und 10Y-US Anleihen sind invertiert. Larry Kudlow hat letztes Jahr noch gesagt der Spread der 2Y und 10Y Anleihen ist egal, die 3M und 10Y sind entscheidend…. na dann… Dow 30.000 ;)