Heute ist der letzte Handelstag im Oktober – das wird wohl eine unschöne Monatskerze! Aber heute profitiert der deutsche Leitindex, der wohl aufgrund des Feiertags in vielen deutschen Bundesländern etwas dünnvolumig unterwegs ist, von den Vorgaben der Wall Street sowie der asaitischen Börsen. Oder geht es an Halloween dann später doch noch gruselig zu? Was jetzt wichtig ist, zeigt Jochen Stanzl:

Ausführlicheres zu den Varianten im Dax gibt es hier:

By Toby Ord – Own work, CC BY-SA 2.5, https://commons.wikimedia.org/w/index.php?curid=271348

Kommentare lesen und schreiben, hier klicken

Heute an Halloween, eine kleine fundamentale Einschätzung von mir über die US Aktienmärkte nach den starken Kurseinbrüchen im Oktober. Nach dem über zehnprozentigen Rückgang in den Kursen der wichtigsten Indizes in den USA, stellt sich für jedermann die Frage, ob dies bereits den Abschwung eingeleitet hat, nach zehn Jahren Aktienhausse, oder ob es noch mal so etwas wie eine Jahresendrallye geben kann, die eigentlich in Midterm-Elections-Jahren fast schon üblich ist?

Es gibt eine Statistik, die besagt, dass es seit 1982 in fast 90% der Zwischenwahljahre immerhin über 8% in den nächsten Wochen an den Börsen nach oben ging.

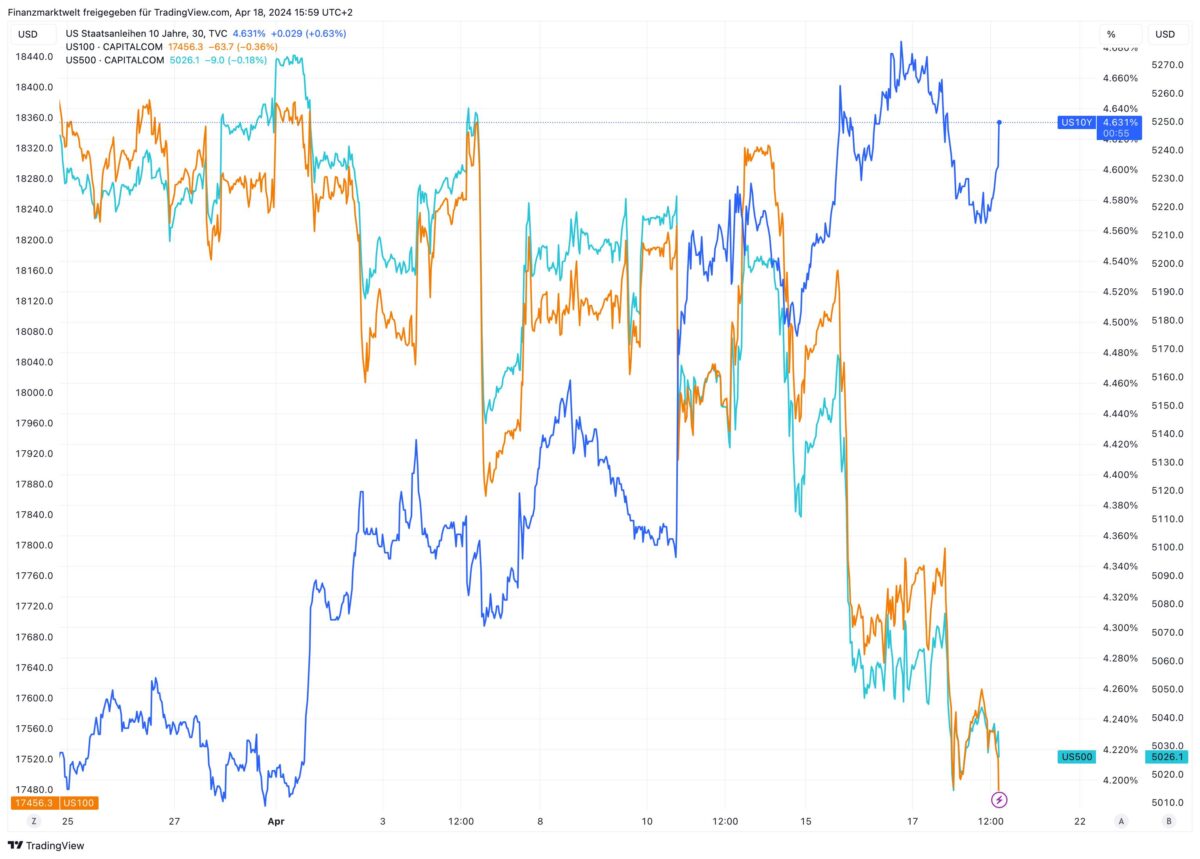

Noch gibt es aktuell weder einen Einbruch in den Unternehmensergebnissen (80% der Unternehmen haben bisher die Erwartungen übertroffen, die Aussichten wurden jedoch zurückgenommen, wenn auch nicht zu dramatisch), noch sind die Zinsen weiter gestiegen, die zehnjährigen US-Staatsanleihen notieren noch bei 3,1 %, also auf dem Niveau von vor sechs Monaten (noch zu niedrig für das große Umschichten), die Trumpschen Zölle wurden noch nicht weiter verschärft (zumindest gibt es noch eine gewisse Hoffnung für Ende November Anfang/Dezember nach dem G 20-Meeting) und der Dollar ist als US Exportbremse nur leicht weiter gestiegen.

Natürlich ist mir bewusst, dass die Märkte die Zukunft bewerten und nicht das „Gehabte“. Die Problematik wird in dieser Zahlenreihe deutlich: Gewinne 2018 Q1 25%, Q2 23%, Q3 21%e., Q4 18%e., Q1- 2019 /9-10% e. Es ist aber auch nur ein „short-term outlook“.

Erwähnenswert ist in diesem Zusammenhang der gestern veröffentlichte Index des US-Verbrauchervertrauens. Es befindet sich auf einem 18-Jahreshoch, auch in der 6-Monatssicht – nicht gerade unbedeutend in einer Wirtschaft, die zu 70% von der Kauflaune seiner Bürger abhängt.

Was also wäre jetzt nötig, um eine kleine Jahresendrallye zu befeuern? In den letzten Tagen war bei den Abverkäufen an der Wall Street stets von einem Käuferstreik die Rede – wie könnten diese zurückkehren?

Da gibt es zum einen die Aktienrückkäufe, die in den nächsten Tagen wieder deutlich ansteigen sollten – Markus Fugmann hat hierzu zwei eindrucksvolle Grafiken bereits vorgelegt – dazu hat am Montag Northop Grumman angekündigt, ab dem 31. Oktober für 1 Milliarde $ eigene Aktien zurück-zukaufen. IBM hat gerade am Dienstag mit einer 4 Mrd.$-Ankündigung nachgelegt. Für den Tech-Giganten Apple, der am Donnerstag seine Q3-Zahlen vorlegen wird, steht gewiss noch eine zweistellige Milliardensumme aus. Insgesamt dürfte die für 2018 ausstehende Buyback-Summe im deutlichen dreistelligen Milliardenbereich liegen. Hierfür sind nicht einmal mehr 40 Börsentage Zeit.

Dazu kommen Investmentfonds, die sich im Jahr der großen Steuergewinne ihre Jahresgratifikation nicht entgehen lassen wollen. Sie haben ihre Cashquote in den letzten Tagen massiv nach oben gefahren und müssten bei Kursanstiegen in den Markt zurück.

Vielleicht springen auch noch viele Kleinanleger auf den Aktienzug auf, um noch einmal billiger in den Markt zu kommen? Dies wäre auch das typische Ende eines Zyklus: Die Kleinen steigen ein, während die Großen Kasse machen.

Aber: Dafür gibt es zwei Grundbedingungen. Wie ich bereits mehrfach angedeutet habe, dürfen die Märkte für ein solches Szenario nicht mehr viel fallen. Bei dem entstehenden Vermögensverlust wird auch der willigste Anleger über nicht mehr ausreichend Kapital verfügen. Zudem muss es China gelingen die Konjunkturabschwächung, mit welchen Tricks auch immer, aufzuhalten, respektive die Aktienmarkt-Baisse. Nicht zu vergessen den „großen Blonden“ in den USA als strategische „Wundertüte“.

Die eben beschriebene Vision ändert nichts an meinem mittelfristigen Ausblick auf die Märkte. Jerome Powell könnte am 19. Dezember mit seiner nächsten Zinsanhebung schon die Glocke für die letzte Runde (nicht im Zinszyklus, aber im Aktienzyklus) einläuten.

Gruß

Sorry. Auch wenn ich manchem Leser mit meiner Platte über die Aktienrückkäufe schon auf den Nerv gehe, muss ich in Anlehnung an meinen gestrigen Kommentar (über die Voraussetzungen für eine Jahresendrallye) nochmals nachlegen. Die Aktienrückkäufe sind im Jahr 2018 einfach ein ganz entscheidender Faktor für die Kursanstiege in den USA. Es werden voraussichtlich Rückkäufe in Höhe von einer Billion $ erreicht, immerhin fast der Wert aller Aktien unseres Leitindex. Die Amerikaner sprechen davon, dass „ there is plenty of powder left“ und dabei wurden gestern folgende kommende Buybacks genannt:

ICE 5%, Ester Lauder 11%, Akamai 8%, IBM 4%, Maxim 11% und weitere Ankündigungen sollen in den nächsten beiden Wochen folgen.

Zudem ist der Monat November historisch der Monat mit den meisten Buybacks.

Wie bereits oft erwähnt: Aktienrückkäufe sind nicht der alleinige Faktor für die Börse, aber zumindest im Jahr 2018 für die USA ein wesentlicher und in dieser Höhe schon gar nicht zu wiederholender (Steueramnestie und Zinsanstieg).

Spannend wird der Freitag mit den für die Fed-Politik so bedeutsamen US-Arbeitsmarktzahlen. Wird die steile Reaktion wieder jäh gebremst?

Was mir zum gestrigen Tag bewusst wurde. Wir sahen gerade bis 800 Punkte plus im Dow Jones in zwei Tagen – klar eine technische Gegenreaktion. Aber, das ist der größte Anstieg seit Langem (seit 2016) und der Segler hat es anhand seiner Indikatoren im Options- und Volamarkt im S&P 500 am Montag vorausgesagt – das Grillen der Bären. „Chapeau“ Segler, muss mich doch näher mit diesem Tradingansatz auseinandersetzen.

Gruß

Hallo @Wolfgang M.

nun läuft der Rebound.

Habe eine Handelsidee. Da die Aktienrückkäufe, wie Sie schon sagten, ein ganz entscheidender Faktor für die Kursanstiege sind, würde ich gern versuchen bei besonders „starken“ Buybaks kurzfristig auf steigende Kurse setzen.

Können Sie mir irgendeine Quelle zu den Buybaks nennen.

Gruß

Hallo @sufaap2008. Das ist nicht so einfach, weil diese Meldungen eingepreist werden, wenn sie über die Ticker (Bloomberg, CNN, CNBC) laufen. Ich habe bereits 5 Aktien genannt und die Ankündigung von Northop Drumman am Montag. Ich traue mich gar nicht zu schreiben, wo der größte Batzen Geld aufgewendet wird. Sie ahnen es. Obwohl die Aktie eine unglaubliche Marktkapitalisierung aufweist, hatte Apple im Mai einen sagenhaften Cash-Bestand von 267 Mrd. $ und das Unternehmen wollte den Bestand auf Höhe der Schulden von 111 Mrd.$ durch Rückkäufe langfristig reduzieren. Davon ist erst ein Teil umgesetzt. Die Zahlen von heute Abend werden deshalb sehr wichtig, vor allem der Ausblick. Von allen FAANGs ist Apple aber bei einem Rückschlag (eben u.a. durch die Cash-Quote) am besten abgesichert. Ich möchte hierzu ein paar Zahlen nennen, die aber schon ein paar Tage alt sind: Jahreszahlen

Umsatz: Apple 229,2 Mrd.$, Gewinn 48,4 Mrd.$, Marktkapitalisierung 1,065 Bio. $.

Umsatz Amazon 177,9 Mrd.$, Gewinn 3,0 Mrd.$, MK 872 Mrd.$

Umsatz Google 110,9 Mrd.$, Gewinn 12,7 Mrd.$, MK 769,3 Mrd.$

Aber das Thema FAANG ist ein ganz heißes. Als letzte Woche die vielen ETFs, besonders durch die Algos abverkauft wurden, hatte es diese Aktien besonders stark erwischt, weil sie bis zu 40% in diesen passiven Investments gewichtet sind. Einzig bei Apple haben Aktive gegengehalten.

Meiner bescheidenen Meinung nach befinden wir uns aber nicht in einem wiederauflebenden Bullenmarkt, sondern in dessen letzter Phase.

Ich muss zugeben, dass ich mich 1999 und 2006 in der verbleibenden Dauer jedes Mal getäuscht habe – sprich, ich war zu früh dran.

Viele Grüße

Sorry, wenn ich zu viel gebabbelt habe.

@wolfgang – Danke für die Blumen

Ich habe gestern abend alle Bull Put Spreads (Synthetische Long Positionen) geflatted und zu Cash gemacht

Die Vola geht zwar zurück, aber ich befürchte eine nochmalige kurze Korrektur.

Im Gold und vor allem in den 30-jährigen Bonds gab es gestern einen Volumen-Spike und einen washout.

und schauen die Volumina in den ZB auf 5 Minutenbasis

zwischen 13:50 und 14:00 Uhr wurden 50 tausend Kontrakte durchgeknallt.

Ein Hammer !

Für mich das Signal zum Entry

Aufgrund dieser Ereignisse habe ich gestern eine Position mit 4 Goldfutures long eröffnet

sowie 7 Futures long im ZB (30-Jährige)

Es hatte noch weitere Gründe, führt aber zu weit in diesem kurzen Post

Grüne für den Ausstieg siehst Du auch im Marktprofil des S&P

Oben ist erstmal „fertig“

Es muss in den nächsten Taagen das Volumenloch zwischen 2680 und 2750 gefüllt werden.

Während dieser Range erwarte ich fallenden VIX und insbesondere deutlich fallenden VXX

Für mich ist aktuell in den Edelmetallen mehr zu holen als in den Stock Märkten.

Index ist erstmal abgefrühstückt

Jetzt shorten sich die Bären die Seele aus dem Leib und freuen sich in den nächsten Tagen auf ein paar Brosamen

Kann hier leider keine Grafiken reinstellen :-(

Wenn Du Dich in Marktprofile einarbeitest und Optionstrading …

ich schwöre Dir – Du schmeisst alle Charts weg

:-)

liebe Grüsse

Danke Segler und Wolfgang für eure Einschätzungen. Ich muss zugeben, dass ich heute nur auf die preisbasierten Charts einen Blick geworfen habe (ja, @Segler, Dein Kopfschütteln ist berechtigt und ich schäme mich ein bisschen). Aber die fehlende Dynamik nach dem fast „obligatorischen“ Schließen des Dax-Gaps bei ca. 11500 lässt genau das vermuten, was der Segler in seinen volumenbasierten Charts schon gesehen hat.

Interessant fand ich heute vor allem die Brent-„Performance“ (WTI war ja im Vergleich fast schon abgehängt). Ich musste sofort an die Midterm Polls denken und auch daran, was unsere amerikanischen Freunde im Schnitt für eine gute Finanzstimmung brauchen (egal ob Trumpwähler oder nicht):

1. Steigende Aktienkurse -> läuft doch wieder!

2. Niedrige Ölpreise -> der Trump hat medienwirksam die Saudis ermahnt, gefälligst für einen US-wählerfreundlichen Ölpreis zu sorgen und was ist passiert? Von ca. 86$ auf achtzylindergerechtere 73$.

Den trumpschen Einfluss auf 1. und 2. kann ich jetzt nicht quantitativ berechnen, aber im schlimmsten Fall wäre es pures Glück und selbst dann lässt sich sagen: mit so viel Glück kann man auch die Midterm Elections gewinnen. Auch wenn ich kein Trumpfan bin, muss ich ehrlich gestehen, dass ich aktuell nicht wirklich gegen ihn wetten würde.

Nach dem 6.11. werden die Karten allerdings neu gemischt. Ich wäre nicht überrascht, wenn dann die Stunde der Ölbullen und Indizies-Bären schlägt.

@Petkov – Miemand muss sich schämen, der einen preisbasierten Chart benutzt.

Diese Art der grafischen Information hat durchaus ihre Berechtigung.

Sie bietet für längerfristige Betrachtungen eine groben Überblick

Der „achtzylinderkonforme “ Benzinpreis klingt gut und pointiert – entspricht er auch der Realität ?

Die Fokussierung auf einen Blonden Präsidenten und dessen von den Medien nach aussen getragenen Eigenwilligeiten rufen bei uns Europäern ein Kopfschütteln hervor.

Hüten Sie sich vor dieser Art des Besserwissens –

Das amerikanische System der „Checks and Balances“ hat auf längere Sicht immer gut funktioniert

Es wird es auch in diesen Fall tun

Nur Geduld

?

@Wolgang M. vielen Dank für die ausführliche Antwort und für diese wertvollen Informationen, Sie haben nicht zu viel gebabbelt:-)

Bleibt abzuwarten wie Apple abschneidet und die Märkte das Ergebnis interpretieren.

Ich teile ihre bescheidene Meinung, nun ist die Frage, wie potent diese letzte Phase ist.

Viele Grüße

@Segler falls es Sie interessiert,die USA planen die Goldexporte aus Venezuela mit Sanktionen zu belegen um die Quelle der „illegalen Bereicherung“ der Eliten um Maduro trocken zu legen.

Laut Societe Generale soll das dem Goldpreis helfen.

Gruß

@sufaap2008 – Danke für Ihren Hinweis. Ich freue mich, wenn Sie sich für den Handel in Commodities (Rohstoffe etc) interessieren.

Schauen wir einmal, ob es so funktioniert

Mich würde es natürlich freuen — mt meiner long Position

:-)

Einige Leser sind überrascht, dass ich einerseits gegen direktionales Tradig „wettere“

(um einen bekannten Leser zu zitieren) und es zu bestimmten Zeiten und bestimmten Märkten doch selber tue.

Warum ?

Es hat zu tun mit der aktuellen Volatilität und der Erwartung der kommenden.

Haben Sie einen Link zum Artikel der SocGen ?

Liebe Grüsse

@Segler Link zum Artikel der Societe Generale steht mir leider nicht zur Verfügung.

Es waren mehrere Meldungen auf den russischsprachigen Nachrichten- und Wirtschaftsportalen.

Im Bezug auf Goldexportsanktionen wurden Bloomberg und Wall-Street-Journal zitiert, diese haben auszugsweise den Text des Statements von Bolton veröffentlicht.

Im Bezug auf den Goldpreis wurde SG zitiert, diese sieht unter Betrachtung mehrerer Faktoren auch die Exportsanktionen als Grund für steigende Goldpreise.

Dass Sie auch direktional handeln überrascht ein wenig, aber ist es im Endeffekt nicht egal, ob die Chance am Markt Geld zu verdienen, „zweidimensional“ oder „dreidimensional“ ist?

@Segler

Glückwünsch zu ihren Gold-Longs!

Das muss heute mächtig Kohle in den Geldbeutel gespült haben…

Ich habe da leider ein wenig gezögert, könnte mich gerade wieder ohrfeigen.