FMW-Redaktion

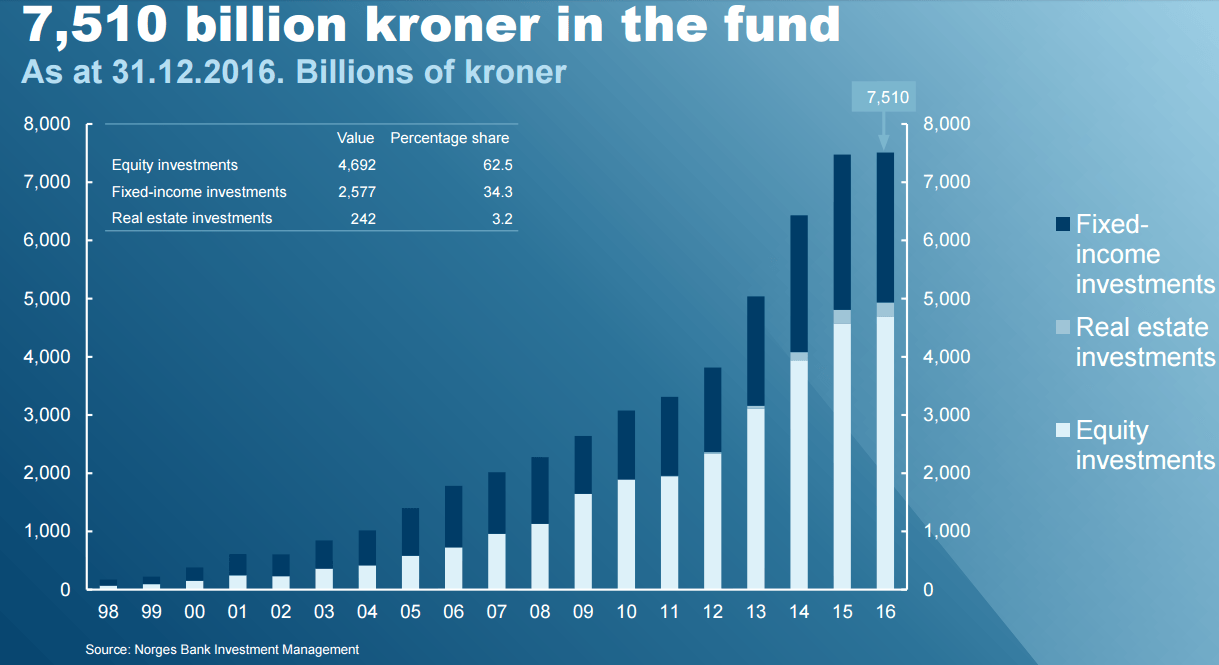

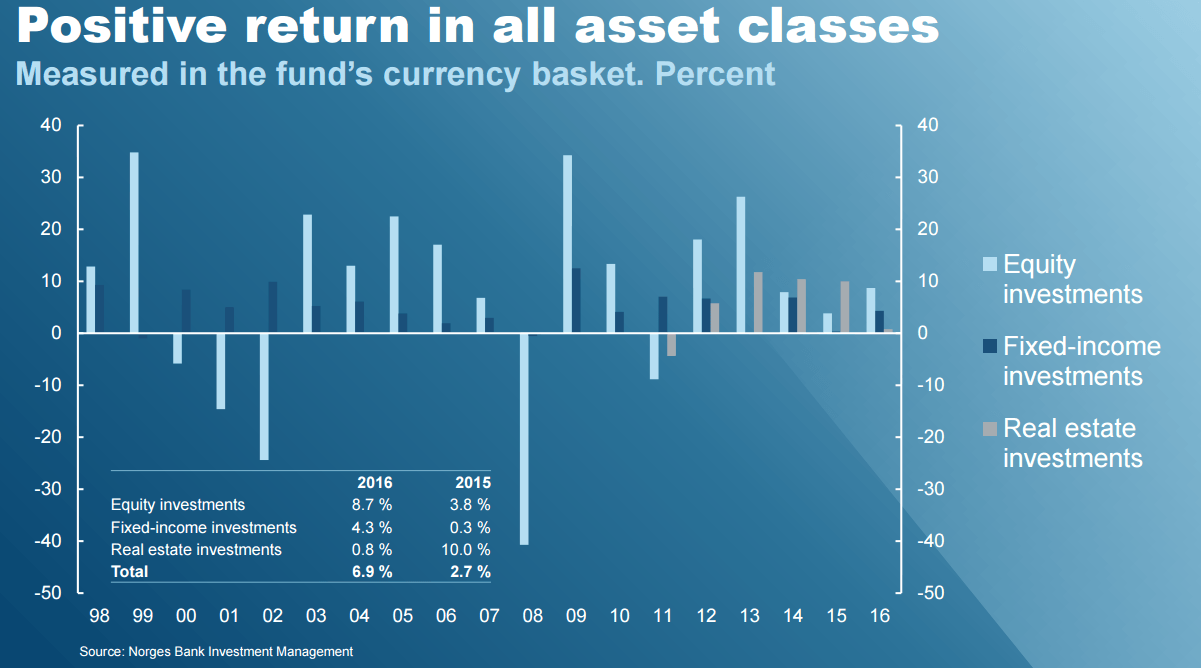

Wer ist der global wohl bedeutendste Investor? Saudi-Arabien, Katar, oder ein gigantischer Investmentfonds? Während PIMCO aus den USA der weltweit größte Anleiheinvestor ist, verfügt Norwegen dank kleiner Bevölkerung und gleichzeitig großen Öl- und Gasreserven über einen „Staatsfonds“ im Wert von inzwischen 7,5 Billionen norwegischen Kronen, was in Euro 846 Milliarden Euro sind. Der Fonds erzielte nach 2,7% in 2015 einen Ertrag von 6,9% in 2016. Maßgeblich daran beteiligt sind Erträge aus Aktienanlagen, die am Gesamtfonds 2016 einen Anteil von 62,5% ausmachten.

Anlagen in Anleihen brachten 4,3% bei einem Anteil von 34,3% am Gesamtvermögen. Man darf davon ausgehen, dass die 4,3% erzielt wurden, weil der Fonds viele lang laufende Anleihen hält, die bei lange zurückliegenden Emissionszeiten noch höhere Ausgangsverzinsungen hatten. 3,2% hat der Fonds in Immobilien investiert. Gerade der Schluss des Jahres 2016 hat dank Donald Trump auch dem Staat Norwegen und seinen Bürgern die Taschen voll gemacht, um es mal so direkt zu sagen, denn schon alleine aufgrund der schieren Größe der Geldsumme ist man sehr breit aufgestellt in Aktienanlagen, die nach der Trump-Wahl gut liefen.

Der Fonds, der 1996 ins Leben gerufen wurde, erlebte bis letztes Jahr aufgrund er guten Überschüsse aus Öl und Gas nie Mittelabflüsse Richtung norwegischem Staatshaushalt. Aufgrund des massiven Ölpreis-Einbruchs seit 2014 war man in Oslo aber doch gezwungen Haushaltslöcher zu stopfen, in dem man erstmal Geld aus dem Fonds entnahm. Netto nahm man sich aus dem Fonds letztes Jahr 101 Milliarde Kronen, also 11,88 Milliarden Euro. Dank der Zuwächse durch den gut laufenden Aktienmarkt ist die Entnahme locker zu verkraften.

Da man anscheinend von weiter schlechten Renditen durch Anleihen ausgeht, möchte der Staat die Aktienquote von 60% auf 70% erhöhen. Wenn der Trump-Hype abnimmt, geht der gute Ertrag von Ende letzten Jahres womöglich nach hinten los. Aber meine Güte, solche Sorgen hätten andere Staaten gerne, die man in Norwegen hat. Dieser Fonds ist übrigens Vorbild für die Staatsfonds der Golfstaaten. Merkwürdigerweise will Saudi-Arabien gerade einen eigenen Staatsfonds aufbauen um sich (wie man selbst sagt) unabhängig vom Öl zu machen.

Eigentlich dürfte man als Außenstehender dann denken, dass massiv Geld in Bildung und eine breite Aufstellung der saudischen Wirtschaft investiert wird. Gelder in einen Staatsfonds zu stecken, der damit lediglich weltweit Kapitalanlagen tätigt, bringt aber wohl kaum eine Diversifizierung der heimischen Wirtschaft. Aber wie gesagt, in den hochverschuldeten Industrienationen möchte man diese Sorgen erst mal gerne haben. Wohin mit all den überschüssigen Geldern…

Die Entwicklung des norwegischen Staatsfonds in Kronen seit 1998.

Zuflüsse in den Fonds, und zuletzt Abflüsse.

Während der 2000er-Techkrise und der 2008er-Finanzkrise brachten Aktien dem Fonds Verluste.

Kommentare lesen und schreiben, hier klicken

Hallo liebe Redaktion,

bei Investing Wirtschaftstermine stand heute morgen noch für 22 Uhr die Rede von Trump vor dem Kongress drinnen. Nun steht dieser Termin nicht mehr auf dem Terminplaner von Investing.. Könnt ihr mich bitte mal aufklären.

Danke vorab

mfg

las etwas von 3 Uhr MEZ

Ich habe 2016 *legal* steuerfrei 13% an physischem Gold verdient.

Viele Grüße

H. J. Weber

„Der global vielleicht bedeutendste Investor hat 2016

g l ä n z e n d verdient“

So, so, dann waren Sie damit gemeint.

Glänzend, ist klar, das muss sich um Gold gehandelt haben.

Falls Sie meine Antwort überhaupt noch zu lesen bekommen:

Mich würde ernsthaft interessieren, wie man das mit

p h y s i s c h e m Gold schaffen kann.

Zum einen gibts ganz nette Spreads zwischen An -und Verkaufskursen, aber o.k. das relativiert sich, falls der Einkauf tief genug lag.

Aber zum anderen muss man sich mit dem Dings doch immer real zu einem Handelshaus/Bankhaus hin begeben. Mal holen, dann wieder abliefern und das wahrscheinlich nicht nur einmal.

Hallo Gerd,

ich meine, physisches Gold ist nur etwas für Leute wie mich, die z. B. ihre private Altersversorgung damit betreiben wollen und im Alter legal keinerlei Steuern zahlen wollen.

Seit dem Jahre 2000 ist der Goldpreis (in Euro) von etwa 200 Euro auf etwa 1140 Euro gestiegen; also um 470%.

Und alles legal steuerfrei.

Ich bin heute Altersrentner und meine Rente ist nur aus dem Grunde noch steuerfrei, weil die Kapitalerträge durch das Gold steuerfrei sind.

Auch muss ich von dem Kapitalertrag keine 16% Krankenkasse zahlen.

Da ich seit 1986 physisches Gold für meine private Altersversorgung gehortet habe, komme ich auf über 10% steuerfreien Kapitalertrag im Durchschnitt pro Jahr.

Die etwa 4 % Umtauschkosten, auf etwa 30 Jahre, fallen hier kaum ins Gewicht.

Wegen der enormen Preissteigerung von etwa 460% seit 2000 hat sich der Wert meiner Unzen so vermehrt, dass ich noch nicht einmal den Kapitalertrag von 2016 von 13% verbrauchen konnte.

Natürlich ist physisches Gold für die kurzfristige Spekulation vollkommen ungeeignet.

Und was gab es seit dem Jahre 2000 für einen Ertrag bei Allianz, Riester und Co?

Viele Grüße aus Andalusien

H. J. Weber

Vielen Dank, H.J. Weber.

Man müsste die Zeit zurückdrehen können, dann würde ich es auch so gemacht haben. Das dachte ich mir als mit jeder weiteren Zeile, die ich las, meine Bewunderung stieg.

Als ich dann zum Schluss aber noch viele Grüße von Ihnen bekam – nicht aus Duisburg-Marxloh

oder Berlin-Sonstwo, sondern aus ANDALUSIEN,

da verspürte ich sogar ein ganz klein wenig einen Hauch von Neid.

Ich wünsche Ihnen gute Zeiten dort.