FMW-Redaktion

Italien geht es nicht so gut, und dann steht schon am 4. Dezember das große Verfassungsreferendum vor der Tür. Letztlich bedeutet das: Renzi tritt ab, der nächste Populist kommt an die Macht in einem wichtigen bevölkerungsreichen Land – zumindest wenn man der aktuellen Stimmung glauben will, die klar gegen Renzi ist. Renditen für italienische Anleihen steigen, Banken-Aktien fallen – das hat nach unseren mehrmaligen Berichten zu dem Thema heute sogar SPON bemerkt (mal wieder ein schlecht verstecktes Eigenlob).

Gäbe es noch die italienische Lira, sie wäre momentan wohl mehr denn je auf Talfahrt. Denn Renzi gilt bei Anlegern zumindest als „seriöser“ Ministerpräsident. Potenzielle Nachfolger dürften wohl neben populistischen Maßnahmen auch das Thema EU-Austritt ins Spiel bringen. Was wäre die Folge? Der wohlhabende Norden Italiens würde (Kopie zu Schottland und Katalonien) sagen, hey, wir wollten eh schon immer aus Italien austreten, jetzt machen wir mal ein richtiges Referendum. Wir haben keine Lust mehr Neapel und Sizilien durchzufüttern.

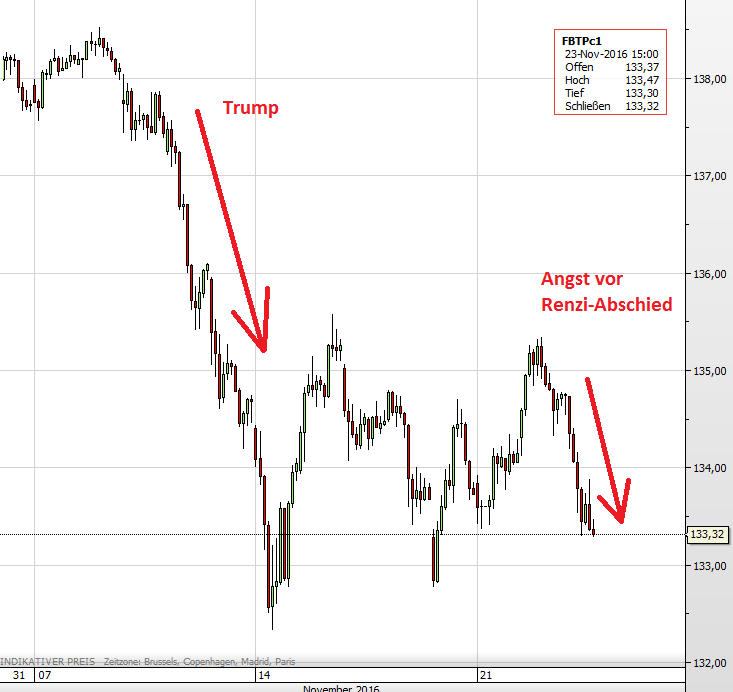

Da man inzwischen aus Brexit und Trump gelernt hat, ist die Möglichkeit eines Italien-Schreckensszenarios diesmal sehr realistisch. Daher passt der Markt in den letzten Tagen (und heute weiter) die Kurse dem möglichen Szenario an. Aktien abwärts, Risikoprämien bei Schulden rauf. Wer also bereit sein soll, italienische Staatsschulden zu kaufen, macht das nur gegen eine höhere Risikoprämie. Also müssen die Kurse der Anleihen weiter runter, damit die Verzinsung in Relation zum günstigeren Kaufkurs eine höhere Rendite (Risikoprämie) einbringt. In Kürze könnten die Anleihekurse für italienische Staatsschulden unter das Trump-Tief vom 14. November fallen.

Auch durch die aktuelle „Nein“-Kampagne von Silvio Berlusconi steigen die Chancen, dass Renzi am 4. Dezember scheitert. Der hat lustigerweise gestern Abend im italienischen TV zugegeben, dass die Top-Manager seiner eigenen Unternehmen für Renzi´s Reformen stimmen würden, was er selbst respektiere. Er selbst aber plädiere klar gegen Renzi´s Verfassungsreferendum, weil das dem Ministerpräsidenten und der Regierungspartei zukünftig zu viel Macht einräume (und da hat einer wie Berlusconi was dagegen? Ach ja, er ist ja nicht mehr Ministerpräsident). Wie unsicher der Markt ist, zeigt der Risikoaufschlag zwischen deutschen und italienischen 10jährigen. Der ist in den letzten 6 Wochen von 125 auf aktuell 185 Basispunkte gestiegen – eine ganze Menge!

Erst am Montag hatte EZB-Chef Mario Draghi vor dem EU-Parlament gesagt die Sache mit den notleidenden Krediten bei europäischen Banken sei nicht so schlimm. Hier und da gäbe es Probleme, aber im Großen und Ganzen hat man die Lage im Griff, so sinngemäß seine Meinung zu dem Thema. Dass in Italien die Bankbilanzen lichterloh brennen mit irgendwo um die 300 oder 350 Milliarden Euro Schrott-Krediten, die mehr als notleidend sind, hätte ihm die EZB-Abteilung für Bankenaufsicht mal stecken können.

Der Kurs der 10jährigen italienischen Anleihe im Future seit Anfang November.

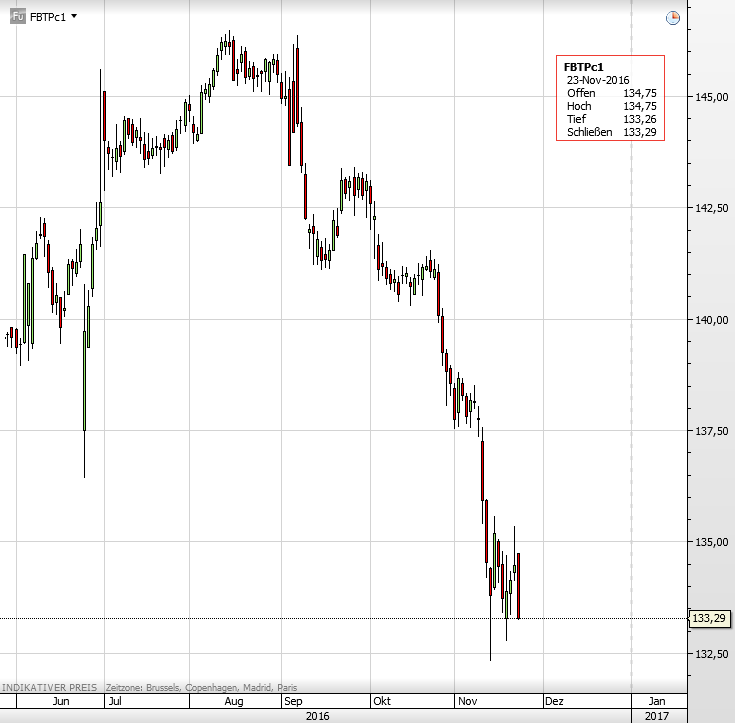

Hier die italienische 10jährige Anleihe seit Juni. Die Angst vor dem Renzi-Schock begann schon im September, der Kurs fiel von 146 auf jetzt 133%. Dementsprechend steigt die Rendite, also die Risikoprämie, die man für einen eventuellen Zahlungsausfall erhält.

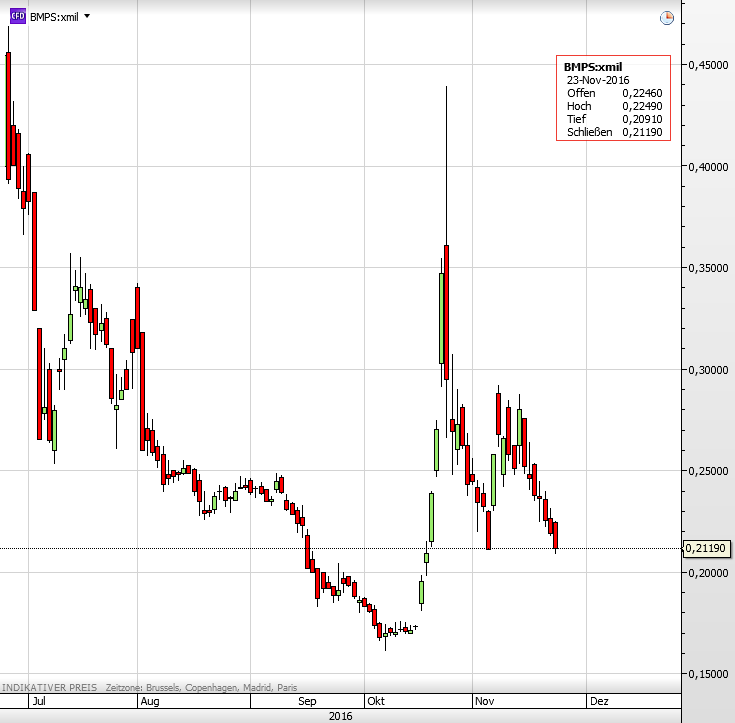

Die Banca Monte dei Paschi seit Juli. Heute von 0,22 auf 0,21 Euro. Was sich nach nicht viel anhört, bringt im Chart den Durchbruch nach unten, und macht den Weg frei Richtung Tiefststand aus Oktober bei 0,16 Euro.

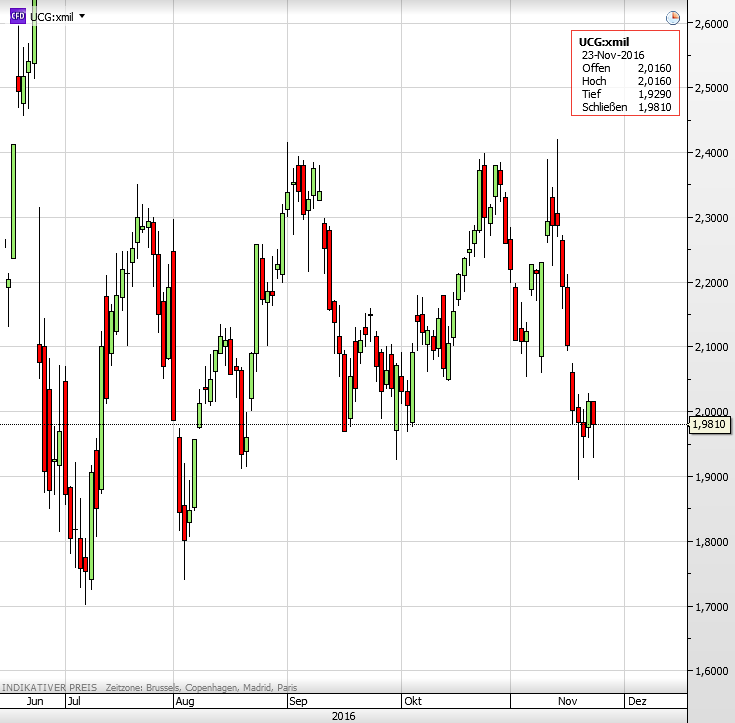

Die Unicredit-Aktie fällt heute 2,5%, was in diesem Chart seit Juli noch nicht so richtig auffällt. Dennoch hat die Aktie in den letzten zwei Wochen schon gut verloren von 2,40 auf jetzt 1,98 Euro. Charttechnisch ist der Weg frei zum Juli-Tief bei 1,70 Euro.

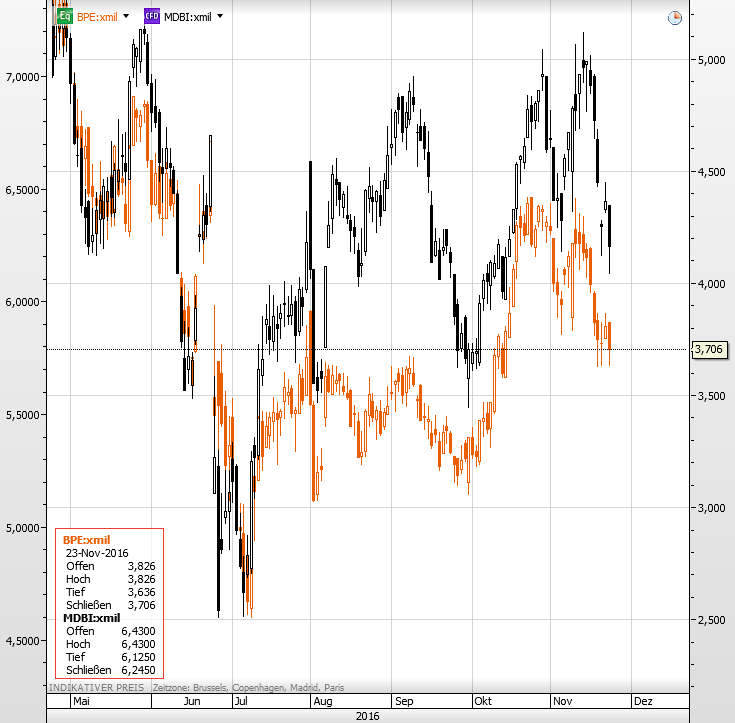

Banco Popolare und die Mediobanca (hier in einem Chart übereinander gelegt) können sich in den lezten Monaten noch ganz gut halten.

Kommentare lesen und schreiben, hier klicken

„Gäbe es noch die italienische Lira, sie wäre momentan wohl mehr denn je auf Talfahrt. Denn Renzi gilt bei Anlegern zumindest als „seriöser“ Ministerpräsident. Potenzielle Nachfolger dürften wohl neben populistischen Maßnahmen auch das Thema EU-Austritt ins Spiel bringen. Was wäre die Folge? Der wohlhabende Norden Italiens würde (Kopie zu Schottland und Katalonien) sagen, hey, wir wollten eh schon immer aus Italien austreten, jetzt machen wir mal ein richtiges Referendum. Wir haben keine Lust mehr Neapel und Sizilien durchzufüttern.“

Ich würde in dem Fall sogar noch weitergehen, Südtirol wird dann sagen, wir möchten zurück in die „Heimat“, die könnten sagen, wir wollen den EUR „behalten“…

Das Problem ist eben jenes, gesetzt dem Fall, es käme zu einem Austritt Itailens :

1. das Problem mit dem „separatistischen Norden“

2. Der Austritt an sich würde sich garantiert über 2 Jahre hinwegziehen, neue Währung usw.

3. Die Schulden stünden da, knallhart und zwar in „harten EUR“

Natürlich könnte Italien sagen, die Schulden zahlen wir nicht , wir sind jetzt unabhängig, haben unsere tolle Lira wieder, an die wir jedes Jahr ein paar Nullen dranhängen, aber : die Schulden bezahlen wir nicht. Das wäre dann der Bankrott Italiens.

Wer sollte Italien dann noch Geld geben, die Russen, die Chinesen ?

Soviel ich weiß, ist Italien Mitgliedsland der EU, dann würde ich Italien im Falle des Austritts viel Spaß wünschen, bei eventuellen Neuverhandlungen mit allen Staaten der Welt… oder man tritt vielleivcht dem Pfund bei ? :D

Der Populismus ist schon klasse…

VG

Marko

Und der ganze Italien – Krempel ist egal,sogar die Franzosen interessieren keinen, was wichtig für den EUR wäre , sind die Wahlen in Deutschland, aber da ist noch ein bisserl Zeit.

Wenn in Deutschland der Popolismus weiter wachsen sollte, wofür derzeit nichts spricht, wirds kritisch für den EUR.

VG

Marko

Hallo Marko, wollten Sie eigentlich schreiben, dass für den Wachstum des Populismus nichts spricht oder doch was spricht? Ich könnte mich aktuell nicht festlegen, denn wir wissen alle, was Umfragen taugen. Was ich aber ohne jeden Zweifel sagen kann, ist, dass die Voraussetzungen für die Entstehung von Populismus definitiv stetig wachsen. Wissen Sie, dass DHL ab sofort in bestimmten Vierteln in Berlin nicht mehr an der Haustür ausliefert? Über Vergewaltigungen durch muslimische Migranten liest man praktisch täglich. Alles massenhafte Einzelfälle.

Ansonsten haben Sie natürlich vollkommen Recht, dass ein DExit den sofortigen Tod des € bedeuten würde. Aber die Zerstörungskraft eines Itexits unterschätzen Sie leicht, glaube ich. Klar, Sie sagen eigentlich berechtigterweise, dass ein Schiff nicht deswegen sinkt, weil ein Loch in seiner Seitenwand gerissen wurde. Nicht das Loch, sondern erst das eindringende Wasser versenkt das Schiff. Aber die €-Zone hält sich auch jetzt nur mit Mühe und Not(Kredite) oder Anleihenkäufe oder Käpt’n Draghis Durchhalteparolen übers Wasser. Und auch an Haien, nennen wir sie mal Spekulanten, mangelt es auch nicht. Keine beruhigende Aussichten- auch nicht für Profischwimmer

@ Petkov:

„Massenhafte Einzelfälle“? Ein Paradoxon ohnegleichen.

„Über Vergewaltigungen durch muslimische Migranten liest man praktisch täglich.“? Wo bitte, bei uns nicht. Hier regieren echte Deutsche Männer über muslimische Frauen, wie es sich gehört…

@Michael: :-) Freut mich, dass Ihnen der Paradoxon gefällt. War doch so gemeint oder?

Viele Grüße

Moin, moin,

Italien und Co. Was nicht geht, geht nicht. Niemand, auch der gute Copperfield nicht, kann Geld aus dem Nichts schaffen, ohne das realwirtschaftlich eine Grundlage gegeben ist. Das ausufernde Papiergeldsystem läuft m.E. aufs grosse Finale zu. Jede Regierung (hier Italien) muss die Bevölkerung mit Geld versorgen, koste es was es wolle, sonst gibt es eine Revolution. Also Geld (hier Einkommen) gegen Wiederwahl. Wer zahlt am Ende?

Populist oder Populismus im negativen Kontext verwenden ist ein 100% Beweis dafür , komplett brainwashed zu sein.

Populismus im ursprünglichen Sinn bedeutet das man so regiert wie das Volk es will.

Populismus ist direkte Demokratie!