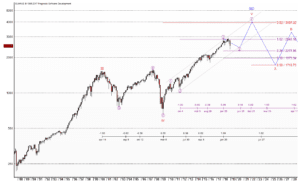

In meiner jüngsten Langzeitanalyse, vom Mai vergangenen Jahres, hatte ich für den S&P 500 den Anstieg bis zur 1.62-Linie (2.846 Punkte) und eine sich daran anschließende größere Korrektur prognostiziert. Die zwischen-zeitliche Performance konnte diesem Anspruch weitestgehend gerecht werden, wie die Charts es zeigen. Die derzeit noch währende Korrektur hat tatsächlich ein sehr großes temporäres Ausmaß angenommen; ist deren Abschluss noch nicht einmal ansatzweise erkennbar, wie Sie es im Anschluß lesen werden. Mehr als das Ablaufen einer größeren Korrektur, z. B. einen Crash, sollte man aus dieser Entwicklung indes nicht herauslesen.

Ausblick: Seit ´09 befindet sich der S&P in einem stabilen Aufwärtstrend, welcher sich hier als große Welle (V) der in zeitlicher Dimension schon fast astronomischen Welle (III) darstellt. Diese zwingend fünfteilige (1-2-3-4-5) Welle (V) formt derzeit Welle (4) aus, in deren Verlauf sich bereits größere Punktverluste eingestellt haben. Auf der folgenden Seite werde ich wie üblich näher auf die mittelfristigen Aussichten, und damit auf die Struktur von Welle (4) eingehen. Wie der Blick auf das Zeitlineal (1.00 Retracement; Jun 26) es zeigt, wird sich die Korrektur noch über das gesamte Jahr und aller Voraussicht nach noch bis tief ins kommende Jahr hinziehen.

(Chart durch anklicken vergrößern)

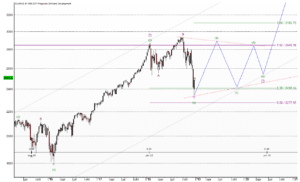

Weitere signifikante Verluste sind dementgegen nicht mehr zu erwarten. Denn wie für eine Welle „4“ üblich wird sich diese Korrektur als Triangle ausformen und somit eine seitliche Performance aufweisen. Dabei ist das Anlaufen an die 0.24-Unterstützung bei 2.277 Punkte nicht vollends auszuschließen; wesentlich tiefer verläuft die Korrektur allerdings nicht. Nach abgeschlossener Welle (4) wird die sich anschließende finale (5) den Index wieder sehr dynamisch steigen lassen.

(Chart durch anklicken vergrößern)

Solange die Korrektur noch nicht abgeschlossen ist, dient das sehr große 0.62 Retracement (3.937 Punkte) als Ziellinie. Denn erst nach Abschluß von (4) kann ich ein genaueres Ziel projizieren. Abgesehen von einem leichten Überschießen, ist kein signifikant stärkeres Ansteigen zu erwarten. Das Erreichen dieses massiven Widerstandes ist erst für 2022/23 zu erwarten, wie das schwarze Zeitlineal es aufzeigt.

Kommentare lesen und schreiben, hier klicken

Das letzte Chartbild,…naja, jetzt korregiert es ein bisschen und dann gehts 2023 wieder weiter bergauf und alle Probleme sind gelöst. OMG, mach mir die Welt wie sie mir gefällt.

Charts mal wieder wertlos, weil mehrere Tage hinter dem aktuellen Stand zurück.

@Mueller, hier geht es um viele Jahre, nicht um Tage! Das macht Null Unterschied!