Ein Gastbeitrag von Thomas Müller

Spätestens seit der Handelskrieg die Wirtschaftsschlagzeilen dominiert, wird auch in seriösen Medien immer wieder diskutiert, ob nicht China mit seinen US-Dollar-Reserven ein Druckmittel gegen die USA in der Hand hat. In den einschlägigen Internetforen wird sogar schon seit vielen Jahren behauptet, China könnte die USA praktisch jederzeit in die Pleite schicken.

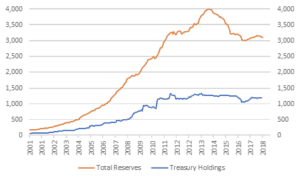

Tatsächlich ist China mit einem Bestand von ca. 1,2 Mrd. USD der größte ausländische Gläubiger der USA. Wieviel US-Staatsanleihen China genau hält, ist nicht 100% klar. Denn von den US-Behörden wird nur registriert, wo von gekauft wird. Die aus China heraus gekauften Volumina sind sicherlich auch China zuzurechnen. Möglicherweise kauft China aber auch noch über weitere Kanäle, so dass der Bestand etwas größer ist, als angenommen. Ob 50 Mrd. oder auch 100 Mrd. spielt aber keine so große Rolle. Die auf den ersten Blick so große Zahl schrumpft schnell zusammen, wenn sie ins Verhältnis gesetzt wird zu den gesamten öffentlichen Schulden der USA von rund 21 Bio. USD. China hält also 5,5% bis 6% der US-Staatsschulden – nicht wenig, aber auch nicht dramatisch viel. Die Zahl relativiert sich noch weiter, wenn man berücksichtigt, dass die Fed zurzeit noch 2,36 Bio. USD an US-Staatsanleihen hält, also in etwa doppelt so viel wie China.

Wichtiger noch aber als das Volumen ist die Veränderung. Seit Herbst 2010 ist der chinesische Bestand an US-Staatsanleihen sehr stabil. Zumindest über den Kauf von Staatsanleihen finanziert China seitdem keinen US-Konsum mehr. Insgesamt sind die Reserven noch bis Mitte 2014 weiter gestiegen, wobei nicht genau bekannt ist, wie sich diese zusammensetzen. Gemäß der US-Daten handelt es sich bei den restlichen Reserven aber nur noch um rund 400 Mrd. USD an US-Wertpapieren und auch hier ist das Volumen seit vielen Jahren recht stabil.

Chinesische Devisenreserven und Bestand an US-Staatsanleihen (in Mrd. USD)

Von den eher kleineren Schwankungen abgesehen hat China damit aus Kapitalmarktperspektive seit 2010 für die USA die gleiche Bedeutung als würde China gar keine US-Wertpapiere halten. Gut, das ist nicht ganz fair. Einen Bestand von Null könnte man nicht verkaufen, einen Bestand von über 1 Bio. USD schon und natürlich hätte das Auswirkungen auf den Markt – zumindest solange bis der Bestand komplett verkauft wäre.

Wenn China seine Bestände nun tatsächlich zügig abbauen wollte, gibt es zwei Extremvarianten: Die USA greifen gar nicht ein und überlassen die Reaktion dem Markt. Oder aber die Fed greift massiv ein und kauft praktisch 1:1, was China verkauft. Im zweiten Fall würde die Fed am Ende statt 2,3 Bio. rund 3,4 Bio. USD Staatsanleihen halten, China hätte einfach niedrig verzinsliche Staatsanleihen gegen unverzinsliches Cash getauscht und aus Sicht der US-Regierung wurde ein staatlich-institutioneller Investor durch einen anderen ersetzt, wobei der neue Investor seine Gewinne auch noch an das Finanzministerium überweist.

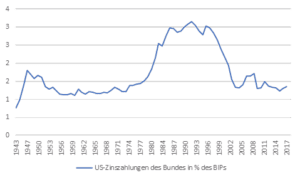

Klingt für die USA nicht besonders problematisch. Im ersten Fall, ohne Einschreiten der Fed, würden die Zinsen in den USA sicherlich steigen. Die entscheidenden Fragen sind, wie stark der Zinsanstieg ist und wie lange er anhält. Die Durchschnittslaufzeit von US-(Bundes-)Staatsanleihen beträgt 5,73 Jahre. Bei einem ausstehenden Volumen von 17,1 Bio USD (nur Bund, ohne Bundesstaaten und Städte) werden also ohnehin im Jahr fast 3 Bio. USD refinanziert; dazu kommt noch der Anstieg der Schulden von rund 1 Bio. USD. Selbst wenn China die Anleihen also sehr zügig verkaufen wollte, würde sich das Angebot lediglich um rund 25% erhöhen, bei einem planmäßigen Verkauf über zwei Jahre lediglich um 12,5%. Sobald der Bestand abverkauft ist, sollten die Zinsen dann aber auch wieder auf das vorherige Niveau fallen. Letztlich gilt, je schneller der Abverkauf, desto stärker der Zinsanstieg, aber umso kleiner der Anteil der vom Zinsanstieg betroffenen Schulden. Auch bei einem sehr kräftigen Zinsanstieg ist somit extrem unwahrscheinlich, dass die Zinsbelastung für den Staat auch nur annähernd auf das Niveau der späten 1980er und 1990er Jahre steigt.

Quelle: Office of Management and Budget (Grafik durch anklicken vergrößern)

Auf der anderen Seite würde der CNY gegenüber dem USD (und auch gegenüber dem Euro) aufwerten, was schlecht wäre für die chinesische Wirtschaft und gut für die USA und Europa – und am Ende hätte China wieder Staatsanleihen gegen Cash getauscht, aber die US-Dollar-Reserven lediglich um die Verkaufsverluste reduziert. Auch das klingt nicht sonderlich attraktiv für China und relativ wenig gefährlich für die USA. Sollte China wirklich die Bestände verkaufen, würde die Fed wohl einen Mittelweg bestreiten und einen gewissen Zinsanstieg zulassen. Allerdings sollten wir den Chinesen auch keine Dummheit unterstellen. Den Verantwortlichen wird bewusst sein, dass ihre Druckmöglichkeiten auf die USA über die Staatsanleihen sehr begrenzt sind und ein Verkauf mit nicht unerheblichen Risiken verbunden ist.

Beispielfoto eines chinesischen Containerschiffs. Foto: Keith Skipper (CC BY-SA 2.0)

Kommentare lesen und schreiben, hier klicken

Obwohl wir uns des öfteren Raufen, Herr Thomas Müller ™, muss ich zugeben, ihr Artikel ist ein Kompliment wert und vor allem Glaubwürdig sowie logisch erklärt.

Und genau deshalb hat Trump den Handelskrieg gestartet und gesagt man könne diesen leicht gewinnen. Die USA sitzen am längeren Hebel u. deshalb wird sie auch als Sieger hervor gehen.

Ob am längeren Hebel weiß ich nicht – die USA müssen nur keine Angst aufgrund der Schulden bei China zu haben. Ich würde eher davon ausgehen, dass alle Seiten in einem Handelskrieg verlieren. Oder wie würde denn ein Sieg aussehen?

Die Chinesen haben über Jahre Mrd über Mrd auch mit illegalen Mitteln aus China ins Ausland geschafft. Dazu haben sich die Chinesischen Konzerne mit teils obskuren Auslands Investments im Ausland stark verschuldet. Den enormen Chinesischen Reserven werden enorme Chinesische US Dollar Schulden gegenüber stehen! Mit Trump Zöllen fließen weniger US Dollar nach China, mit denen auch die US Dollar Schulden bedient werden könnten. Trump könnte mit seinen Zöllen eine Chinesische Verschuldungskrise auslösen, die die Weltwirtschaft hart treffen wird. Die US Wirtschaft wird das sicher dann auch sehr hart treffen. Trump spielt eine Spiel mit sehr hohen Einsätzen und mit vielen Unbekannten.

Ich bin etwas verwirrt. Handelt es sich bei @tm, alias Thomas Müller, um den Gründer der TM Börsenverlag AG, den Buchautor, Aktienbrief-Herausgeber u.V.m. aus Rosenheim?

Nicht dass ich wüsste :-)

Sorry und danke für die Aufklärung. Ihre fakten- und statistikbasierte Analytik, in Verbindung mit Börsenoptimismus, erinnerte mich an den Rosenheimer Börsenbuchautor Thomas Müller.

Nix für ungut. Gruß

Danke – ich bin nur gar nicht so optimistisch für die Börse. Ich sage lediglich, dass die Kennziffern basierend auf den Fundamentaldaten keine massive Übertreibung anzeigen. Da ich aber in der nicht allzufernen Zukunft – sprich innerhalb der kommenden zwei Jahre – eine deutliche Verschlechterung der Weltkonjunktur und damit auch der Fundamentaldaten erwarte, sollte sich auch die Börse früher oder später abschwächen.

@tm: Jeder, der einen Fachartikel verfasst und ihn mit der Allgemeinheit teilt, verdient Respekt und sogar Dankbarkeit. Beides bringe ich dir entgegen.

Und damit dein Artikel noch mehr Sinn macht, zeige ich dir auch die Denkfehler, die du gemacht hast, auf. Nicht, um dich zu ärgern, sondern aus dem gleichen Grund, aus dem du ständig die Tippfehler in den Artikeln der FMW-Redaktion anprangerst: weil du eigentlich Recht hast und dich nicht zurückhalten willst :-)

Deine Argumentation ist rein zahlenbasiert und sicherlich einwandfrei recherchiert. Aber genau das ist das größte Problem der Statistikfreaks: die nackten Zahlen können die psychologischen Multiplikatoren bzw. die ausgelösten Kettenreaktionen kaum berücksichtigen. Es gibt Situationen, da kommen die absoluten Zahlen und erst recht die Durchschnitte hart an ihre Grenzen. Wenn dein ganzes Hab und Gut ein unversichertes Häuschen an einem großen Fluss ist, kümmert dich nicht die Bohne, dass der Strom im Durchschnitt ganz zahm ist. Die Psychologie macht keinen Halt vor Zahlen. Und die Natur kennt sie nicht mal.

Also sollte das ausgewogene Fazit deines Artikels lauten: selbstverständlich haben die Chinesen ein großes Druckmittel gegen die Amis und werden es wahrscheinlich auch nutzen. Doch in nackten Zahlen und rational betrachtet, ist die Druckmöglichkeit eher weniger dramatisch.

Sooo, und bevor du dich wieder echauffierst, warum ich dich duze: naja, die Sie-Form verliert zusehends an Bedeutung. Auch im Businessalltag und insbesondere im Internet. Trotzdem lehne ich sie nicht komplett ab. Ich sieze z.B. Herrn Fugmann und auch den großen Lossless, den du angeblich nicht kennst. Herrn Fugmann einfach, weil er ein ganz besonderer Journalist ist und Lossless, weil er… einfach menschlich groß ist. Er bewegt viel Geld, aber du vielleicht sogar noch mehr. Möglich ist es, spielt aber keine Rolle. In seiner Liga spielst du trotzdem nicht, denn er hat einfach die deutlich komplettere Persönlichkeit, was mir sehr imponiert. Ähnliches gilt für Wolfgang M. und natürlich auch für den einzigartigen Segler (den ich jedoch mittlerweile doch duze)…

Das heißt jetzt nicht, dass ich dich geringschätze, im Gegenteil. Aber wenn du in Internetforen unterwegs bist, musst du dich eigentlich an das Du gewöhnen. Du weißt schon: Life is a pain.

@Petkov, Was soll denn das nun wieder heißen:

Sooo, und bevor du dich wieder echauffierst, warum ich dich duze: naja, die Sie-Form verliert zusehends an Bedeutung. Auch im Businessalltag und insbesondere im Internet. Trotzdem lehne ich sie nicht komplett ab. Ich sieze z.B. Herrn Fugmann und auch den großen Lossless, den du angeblich nicht kennst. Herrn Fugmann einfach, weil er ein ganz besonderer Journalist ist und Lossless, weil er… einfach menschlich groß ist. Er bewegt viel Geld, aber du vielleicht sogar noch mehr. Möglich ist es, spielt aber keine Rolle.

Sie siezen jemanden, weil er dir menschlich groß erscheint. Du duzt jemanden, weil er Ihnen menschlich zu klein ist. Haben du ;) schon wieder ein umfassendes Profil über einen Menschen erstellt?

Wenn @tm gesiezt werden will (was er übrigens nur bezüglich eines einzigen Kommentars gegenüber geäußert hat), dann sollte man das als zivilisierter Mensch respektieren.

Ihre lebhafte, allegorische Ausdrucksweise, deine Eloquenz und erfreulich wenig fehlerbehaftete Rechtschreibung sollen nicht über Ihre überhebliche Art und und Weise hinwegtäuschen, wie du dich über Mitmenschen äußerst. Und so, wie hier geäußert, ist das unterstes Niveau: Jemanden zu sagen, dass man ihn nicht siezen kann, weil andere menschlich größer erscheinen und in einer anderen Liga spielen, nun ja…

@Petkov: Sie maßen sich an, Menschen in Ligen zu unterteilen? Sie beurteilen, wer wo spielt? Wen Sie siezen oder duzen dürfen, aufgrund Ihrer großen Menschenkenntnis?

Ihr Kommentar trieft vor übersteigertem Selbstbewusstsein, vor Egomanie und Narzissmus. Und bezieht natürlich andere, unbeteiligte Menschen als Argument für Ihr egozentrisches Weltbild mit ein:

Der unbestritten „einzigartige Segler“ zeigt doch beispielsweise auch ganz offensichtlich menschliche, sympathische Charakter“schwächen“, die seine „deutlich komplettere Persönlichkeit“ relativieren und ihn weiterhin als normalen Menschen erscheinen lassen: Er ist schnell beleidigt und scheut Konflikte. Was ihn ja eigentlich weniger „komplett“ machen dürfte, obwohl ihn das in meiner Einschätzung deutlich menschlicher macht.

Sie ziehen hier anscheinend eine vollkommen abgehobene Nummer durch, über alles erhaben. Sie dürfen und können andere Menschen einordnen in „menschlich groß, mittel und klein“. Sie zeigen uns allen, wer mit du oder Sie angesprochen werden darf, wer in welcher Liga spielt?

Aha.

Soso.

Interessant.

Wenn ich die Schulden, die ich bei der Bank (Ausland)

zurück kaufe und mein Dispo( Konto minus) um 25% steigt ist das also kein Problem??!?

Warum machen das dann nicht alle Länder so?? Einfach die Schulden auf die eigene Kappe nehmen?

Sind doch nur 25% bzw .12%

…und ein Gewinn winkt dann auch noch. Phänomenal.

Selten so ein bullshit gelesen!

Völlig ignoriert wird in diesem Artikel:

– Fed=US Politik,=US Staat,= US Wirtschaft. Am Ende gehört es zusammen, auch mit der formalen Trennung.

– wenn China 10% auf den Markt wirft, würden das augenblicklich alle Anderen auch tun

– die Zinsen würden explodieren, die Wirtschaft implodieren

– ausser der FED gäbe es (dann) gar keine Käufer für diese Schrottpapiere

– geschmeidige 4 bio Dollar Staatsschulden ausklammern ist auch ein toller Trick. USA=21bio$ nicht 17!

– ein seit 8 j gleichbleibender Bestand an Anleihen in Relation zur wachsenden chinesischen Wirtschaft, ist defacto ein sinkender Bestand.Das ist schon bemerkenswert wenn es grade noch der größte Gläubiger ist.

„Gut, das ist nicht ganz fair“ …aber das sollte dieser Artikel wohl auch nicht sein .

Weniger Gastbeiträge haben auch ihren Vorteil.

Ich hab die Graphik ja eingebunden: Zur Zeit zahlt die US-Bundesregierung auf ihre Schulden Zinse in Höhe von 2% des BIPs, bei einem Anstieg um 25% also in Höhe von 2,5% des BIPs und damit weit weniger als noch in den 1990er Jahren. Und nein, nicht Ihr Dispo steigt um 25% – der erhöht sich gar nicht.

Alos China kann keine 10% auf den Markt werfen, weil China keine 10% hält. Und wieso sollten die anderen (wer?) das dann nachmachen?

Weshalb sollten die Zinsen explodieren, wenn das Anleiheangebot ein wenig steigt?

Ich klammer nicht aus – ich erwähne ja extra, dass die Zahlen auf den Bundesschulden basieren. Wenn wir auf die gesamten Staatsschulden rechnen, relativiert sich der chinesische Anteil aber noch weiter…

Inwiefern sind US-Staatsanleihen aus Ihrer Sicht „Schrottpapiere“? Und wieso sollte es keien Käufer mehr geben, wenn China den Bestand abbaut?

Ein absolut gleicher Bestand, wie ich ja auch gezeigt habe – und ja, sinkend im Verhältnis zum BIP. Worauf wollen Sie hinaus?

@ Steven, dem könnte ich beipflichten. Stark vereinfacht bringt doch dieser Kommentar zum Ausdruck, dass Zinsen/ Anleihen für immer manipuliert werden können.Wenn die Anleihen niemand mehr kauft , kauft sie einfach die FED. Ich habe schon einmal erwähnt ,warum machen es dann z.B. die Argentinier u.andere Hochzinsländer nicht so u.bezahlen viel höhere Zinsen für Ihre Schulden ?

Hmm, ne, unbegrenzt geht das natürtlich nicht. BEi Argentinien und anderen Hochzinsländern ist das Problem aber ohnehin anders gelagert, weil die in Fremdwährung verschuldet sind.

Ich würde mir nie anmassen ,zu wissen was passiert ,wenn irgend ein grosser Player US Bonds auf den Markt wirft. ( wer immer das auch wäre )

Aber dieser Artikel wirft dann schon noch mindestens 2 grosse Fragezeichen auf.

1. Wenn die FED als Erstzkäufer auftreten würde, die gesparten Zinsen im Ausland als Ertrag zu verbuchen ist nicht haltbar, sonst wären ja höhere Zinsen noch besser. ( wie schon von Steven erwähnt. )

2. Man kann auch nicht den Bondmarkt isoliert betrachten. Ich denke bei einem auch nur kurzfristigen Bondcrash würde mindestens der überzüchtete Aktienmarkt u.andere Märkte ( Margin Calls ) leiden.

Übrigens wie jeder informierte Börsianer weiss ,könnte jeder grosse Player ( auch ohne Bonds im Depot zu haben ) mit Leerverkäufen kurzfristig einen Taucher provozieren u.die Märkte erschüttern

zu 1.) ne, natürlich nicht: Das Finanzministerium würde mehr Zinsen erhalten für die Anleihen, die die Fed hält bzw. neu erwirbt. Aber auf alle nicht bei dert Fed platzierten neu emittierten Anleihen müsste ja mehr an Dritte gezahlt werden.

2. Sie unterstellen, dass es einen Bondcrah geben würde, wenn das Angebot an Staatsanleihen steigt. Während der Krise 2008-2012 ist das Anleihenvolumen stark gestiegen, in etwa in der Höhe als würde China nun seine Bestände verkaufen. Gab es damals einen plötzlichen Zinsanstieg?

Wenn man jetzt noch Milliarden von Billionen unterscheiden könnte… Vollprofis hier!