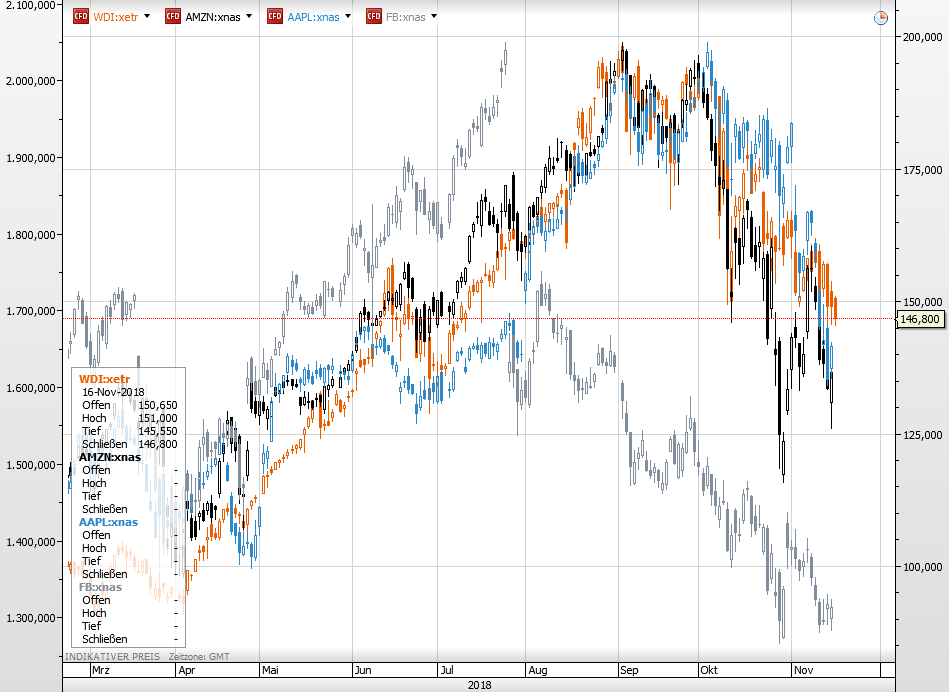

So ist es halt immer. Wer in einem immer weiter steigenden Markt kauft, weiß erst ein paar Wochen oder Monate später, ober der Dumme war, der im Hoch eingestiegen ist. Wer in den Monaten August und September auf den jahrelang rollenden Zug aufsprang, war der Dumme. Im folgenden Chart haben wir die Aktien von Apple, Facebook, Wirecard und Amazon übereinander gelegt seit März 2018. Alle rauschen in den Keller.

Tech-Absturz angeführt von Facebook

Facebook läuft von allen am Schlechtesten, und hatte seine Abwärtsfahrt schon im Juli angetreten nach schwachen Quartalszahlen. Momentan kommen bei Facebook Veröffentlichungen in den USA auf den Tisch über ein offenbar sehr negatives Betriebsklima. Oben drauf kommen aktuell noch Infos, dass Facebook über PR-Agenturen Berichte auf Medien-Seiten veröffentlichen ließ, die Facebook positiv darstellen sollten im Vergleich zu Konkurrenten aus dem Silicon Valley. Mark Zuckerberg tut aktuell so, als hätte er davon gar nichts gewusst. Genau wie beim VW-Chef, der von Diesel-Manipulationen nichts mitbekommt? Die Aktie ist seit Wochen negativ behaftet.

Apple

Bei Apple hagelt es diese Woche nicht nur Umsatz- und Gewinnwarnungen von Apple-Zulieferern. Nein, auch einhergehend damit senken Analysten ihre Kursziele für die Apple-Aktie. Und das in einem eh schon schwachen Tech-Umfeld. Die Zeichen mehren sich, dass bei Apple der Markt gesättigt ist, zumal das Unternehmen immer höhere Preise aufruft. Ob Apple dank höherer Preise das fehlende Wachstum bei den verkauften Stückzahlen ausgleichen kann, ist noch nicht klar. Die Aktie tendiert auch seit einiger Zeit abwärts. Sie ist ein absolutes Schwergewicht, und zieht damit den Schnitt runter.

Amazon

Zusammen mit Apple ist auch Amazon ein Schwergewicht. Auch diese Aktie hat herbe Verluste erlitten (von über 2000 auf 1585 Dollar). Heute ist die Aktie erneut im Minus. Oben drauf kommen aktuelle Äußerungen von Jeff Bezos, die vielleicht inhaltlich irgendwie nachvollziehbar sein mögen, aber doch Verunsicherung in den Markt bringen. Von einem Mitarbeiter gefragt, ob Amazon Vorkehrungen treffe, weil andere Giganten wie Sears etc auch pleite gegangen sein, sagte Bezos, dass auch Amazon irgendwann pleite gehen werde. Laut CNBC sagte er Amazon werde pleite gehen! Große Unternehmen hätten eine Lebensdauer von 30 oder mehr Jahren, und nicht von 100 oder mehr Jahren. Es gehe nur darum, dass man versuche die Lebensdauer möglichst lange auszudehnen. Na, wenn das mal kein Vertrauen in die Aktie bringt!

Wirecard

Kaum ist die deutsche Wirecard in den Dax aufgenommen, geht es nur noch bergab (von knapp 200 auf 146 Euro). Schuld daran ist Wirecard selbst nicht, weil die Erfolgsstory der Firma noch voll in Gange ist. Aber man ist im Augenblick mit gehangen und mit gefangen im Abwärts-Strudel der Tech-Werte. Ist hier am Ehesten ein Einstieg sinnvoll? Die Frage ist, ob man derzeit in ein fallendes Messer greifen sollte.

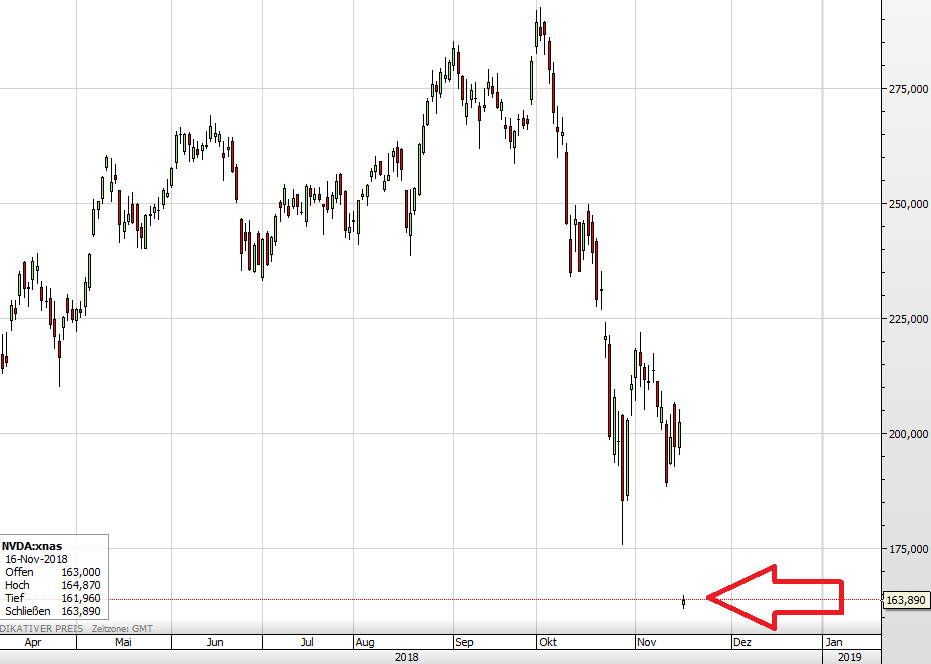

Nvidia hat es gestern zerschossen. Die Aktie verliert von 202 Dollar gestern auf jetzt 164 Dollar. Die Aussichten waren schwach gemeldet worden zusammen mit den Quartalszahlen. Man sieht: Nicht nur die Social Media- und Plattform-Konzerne brechen ein, auch andere Tech-Bereiche schwächeln. Der Handelskrieg mit China schickt erste Schockwellen durch die Börse! (im Chart die Nvidia-Aktie seit April)

Kommentare lesen und schreiben, hier klicken