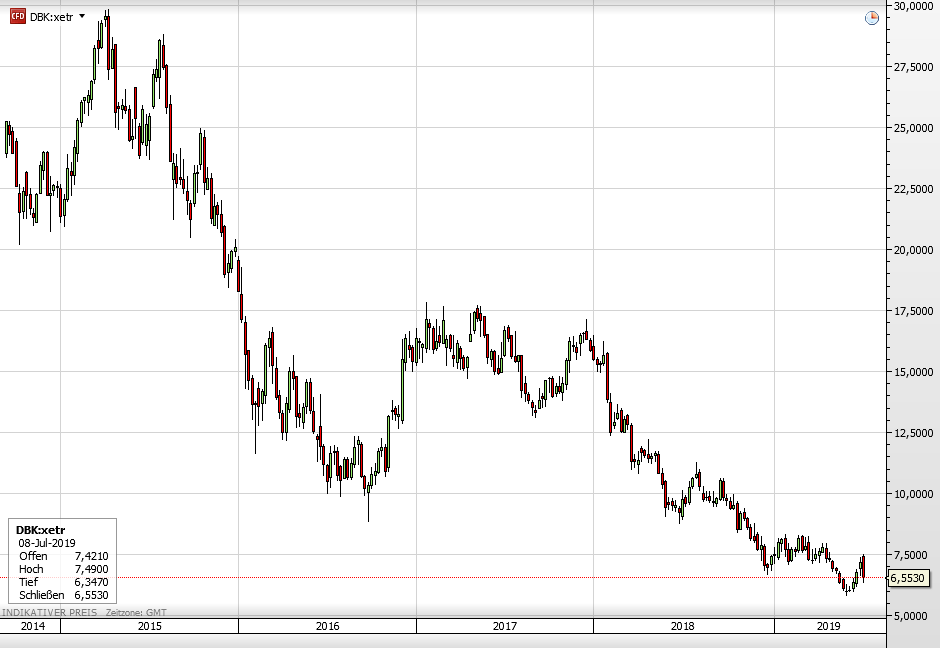

Die Deutsche Bank-Aktie notierte am Freitag Abend bei 7,17 Euro. Jetzt ist es mit 6,55 Euro ein Minus binnen zwei Börsentagen von insgesamt 8,6%. Es ist eine regelrechte Tragik für Bankchef Christian Sewing. Er tut genau das, was der Markt eigentlich schon von seinen Vorgängern erwartet hatte. Kräftig drauf hauen, Kahlschlag, einsparen, Geschäfte ohne Erfolgsausblick dicht machen. Nur ganz offensichtlich glauben Analysten nicht daran, dass Sewing seinen Plan wie versprochen erfolgreich umsetzen wird. Sonst würde der Kurs ja eher deutlich steigen als fallen. Im folgenden Langfristchart der Deutsche Bank-Aktie ist das aktuelle Auf und Ab der letzten zwei Tage ganz rechts am Rand nicht mal wahrnehmbar – so stark waren die Kursverluste der letzten Jahre.

Letztliche Tragik für die Deutsche Bank

Aktuell hat die Deutsche Bank an der Börse einen Wert von 14 Milliarden Euro. Für JP Morgan, HSBC, Bank of America… ach was sagen wir… selbst für unzählige Player aus der zweiten Reihe, aber auch für unzählige Asiaten wäre die DB ein Schnäppchen. Die Tragik daran ist: Geht die Sanierung schief und die Bank geht den Bach runter… dann geht sie halt den Bach runter. Funktioniert die Sanierung, und in drei, vier, fünf Jahren steht die Deutsche Bank top saniert und ertragreich da, dann steigt natürlich auch der Aktienkurs. Der Börsenwert würde dann wo liegen? Vielleicht bei 25, 30 oder 40 Milliarden Euro? Immer noch ein Schnäppchen für ausländische Konkurrenten. Die könnten dann eine wunderbar sanierte und ertragreiche Bank aufkaufen – wie gesagt, immer noch zum Schnäppchenpreis.

Gesponserter Inhalt

Wollen Sie aktiv Devisen oder Rohstoffe handeln? markets.com bietet ein besonders hochwertiges Trading-Tool für Sie! Je enger die Spreads sind, also je geringer der Abstand zwischen Kauf- und Verkaufskurs, desto schneller kommen Sie bei einem positiven Trade in die Gewinnzone. Sichern Sie sich für bestimmte Märkte besonders günstige Sonderkonditionen für ihren aktiven Börsenhandel, in dem Sie genau an dieser Stelle klicken. Eröffnen Sie hier ein Konto und starten Sie Ihr Trading. Viel Erfolg!

Zurück in die Gegenwart

Aber zurück zum Tagesgeschäft. Aktuell hört man von mehreren Analysten, dass sie Sanierung nicht so funktionieren wird wie erhofft. So kann man die zahlreichen Aussagen vereinfacht zusammenfassen. Diese kritische Sichtweise ist auch nachvollziehbar, wenn man (ohne Kapitalerhöhung) die Kosten um 25% senken will, und parallel dazu die Erträge um 10% erhöhen will. Und ja, wir hatten es gestern schon erwähnt. Erstmal zwei Jahre keine Dividende, erstmal Kosten statt Ertragssteigerungen. Es kann also durchaus ein, zwei richtig bittere Jahre für die Deutsche Bank geben. Tja, und ob die Sanierung danach Früchte trägt, wird man sehen müssen!

Aktuell gibt es die Meldung, dass Christian Sewing ein Viertel seines Festgehalts in den Kauf von Deutsche Bank-Aktien investieren will. So ein Schritt wird allgemein als starkes Signal dafür gesehen, dass der Chef eines Unternehmens wirklich an seine Ideen glaubt! Aber selbst so eine Info bringt die Aktie heute nicht nach oben. Sewing bleibt aktuell eine tragische Figur. Er tut zwar, was erwartet wird, nur so richtig glaubt ihm der Markt nicht, dass er das gebacken bekommt! Hier nochmal Christian Sewing im gestern veröffentlichten DB-Imagevideo zum Konzernumbau.

Kommentare lesen und schreiben, hier klicken

Ob Sewing sein PR-Geschwätz selbst glaubt? Sicher nicht. Aber er muss sich und seinen Plan natürlich so verkaufen. Wenn die Wahrheit nur großen Schaden anrichten würde, muss man wohl auf sie verzichten.

Das sehe ich etwas anders. Die Bank wird jetzt erstmal runtergeschrieben von Analysten und Presse damit die Einstiegskurse noch tiefer werden und dann rüsten ausländische Investoren auf. Siehe Beispiel Wirecard und Bayer. Es hat schon einen Grund warum der DAX zum Großteil ausländischen Investoren gehört.