FMW-Redaktion

Wie wir es schon am 15. März schrieben: Herr Draghi, sie sollten öfters mal die Veröffentlichungen des Statistischen Bundesamtes lesen, das hilft! Die heutige Veröffentlichung des Amtes zu den deutschen Reallöhnen sorgt für Erhellung! Die Reallöhne in Deutschland sind in 2015 im Vergleich zu 2014 um satte 2,4% gestiegen, wie das Statistische Bundesamt heute früh in seinen endgültigen Zahlen zeigt. Nach unserer Meinung liegt das zu guten Teilen an den Steigerungen durch den Mindestlohn, da die Einkommen z.B. bei Ungelernten um 4,1% steigen. Das Bundesamt hält sich da mit Wertungen zurück, aber die Fakten sind doch eindeutig.

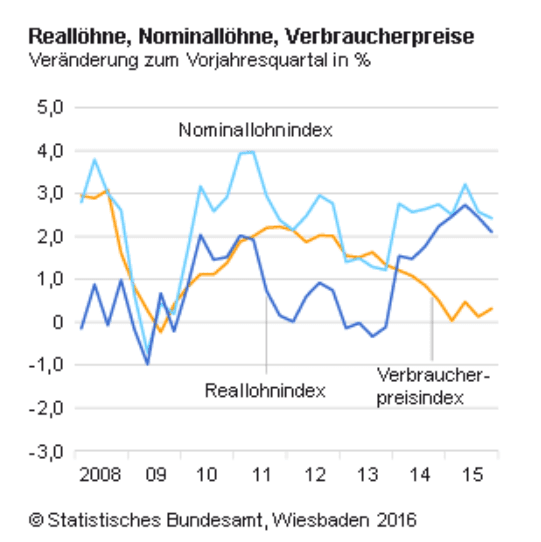

Viel interessanter finden wir die Relation zu anderen Daten des Bundesamtes z.B. vom 15. März. Die Konsumausgaben stiegen in 2015 um 1,9%. Die Verbraucherpreise fallen und fallen gleichzeitig Richtung 0, und man ist in der ganzen Eurozone inzwischen in der Deflation angekommen. Nach volkswirtschaftlichen Modellen müssten durch steigende Löhne und steigende Konsumausgaben auch die Preise steigen, aber der Konkurrenzdruck im Einzelhandel und vor allem durch das Internet sorgt für anhaltenden Preisdruck. Herr Draghi, bitte denken Sie da mal drüber nach! Diese Grafik des Statistischen Bundesamts von heute früh bietet für diesen Denkansatz eine schöne graphische Darstellung.

Die Löhne (zwei Mal in blau) steigen seit drei Jahren an, die Verbraucherpreise (gelb) fallen.

Hier die Originalmeldung des Statistischen Bundesamtes von heute früh:

Nach endgültigen Ergebnissen der Vierteljährlichen Verdiensterhebung ist der Reallohnindex in Deutschland im Jahr 2015 im Vergleich zum Vorjahr um 2,4 % gestiegen. Damit wird das vorläufige Ergebnis vom 4. Februar 2016 um 0,1 Prozentpunkte nach unten korrigiert. Dies ist der höchste Anstieg des Reallohnindex seit Beginn der Zeitreihe im Jahr 2008. Wie das Statistische Bundesamt weiter mitteilt, war der reale Zuwachs neben der moderaten Entwicklung der Verbraucherpreise (+ 0,3 %) auf die – verglichen mit den letzten fünf Jahren – leicht überdurchschnittlichen nominalen Verdienststeigerungen (+ 2,7 %) zurückzuführen.

Vor allem für Beschäftigte mit eher unterdurchschnittlichen Verdiensten gab es hohe nominale Zuwächse. Beispielsweise fiel im Jahr 2015 der Anstieg des monatlichen Bruttoverdienstes bei den ungelernten Arbeitnehmerinnen und Arbeitnehmern verglichen mit den übrigen Beschäftigtengruppen überdurchschnittlich hoch aus (+ 4,1 %). Geringfügig Beschäftigte (+ 4,6 %) profitierten deutlich stärker als Teilzeit- (+ 3,0 %) und Vollzeitbeschäftigte (+ 2,6 %) vom nominalen Lohnzuwachs. Unterschiede gab es zudem zwischen Ost- und Westdeutschland. Während bei den Beschäftigten in den neuen Ländern die Verdienststeigerungen bei 4,0 % lagen, erhöhten sich die Nominallöhne bei den Arbeitnehmerinnen und Arbeitnehmern im früheren Bundesgebiet um 2,5 %. In welchem Maße die Einführung des gesetzlichen Mindestlohns zum 1. Januar 2015 die Veränderungsraten des Nominal- beziehungsweise Reallohnindex beeinflusst hat, lässt sich auf Basis der vorliegenden Daten nicht quantifizieren.

Gegenüber der Entwicklung der ersten drei Quartale fiel der Anstieg des Reallohnindex im vierten Quartal 2015 mit + 2,1 % im Vergleich zum entsprechenden Vorjahresquartal etwas geringer aus. Dies ist auf den – verglichen mit den übrigen Quartalen des Jahres 2015 – unterdurchschnittlichen nominalen Anstieg der Bruttolöhne (+ 2,4 %) zurückzuführen. Die Entwicklung des Index der tariflichen Monatsverdienste inklusive Sonderzahlungen für Januar 2016 (+ 2,6 %) und Februar 2016 (+ 2,4 %) – verglichen mit dem jeweiligen Monat des Vorjahres – lässt für das erste Quartal 2016 im Vergleich zum entsprechenden Vorjahresquartal einen deutlichen Anstieg des Nominallohnindex erwarten.

Kommentare lesen und schreiben, hier klicken