Italiens Vize-Premier Di Maio sorgt aktuell für einen diplomatischen Eklat zwischen Frankreich und Italien. So hat er gesagt, dass Frankreich kräftig mit verantwortlich ist für das Elend in Afrika. Denn Frankreich würde für 14 Länder in Afrika Geld drucken. Damit würde Frankreich die wirtschaftliche Entwicklung in diesen Ländern behindern, und sei letztlich auch mit verantwortlich für das Flüchtlingsdrama auf dem Mittelmeer (um es mal verkürzt zusammenzufassen).

Frankreich mit verantwortlich für Elend in Afrika?

Nur was meint Di Maio damit eigentlich? Es ist kein großes Geheimnis, dass zahlreiche Länder vor allem in Afrika oft nicht das technische Know How besitzen um relativ fälschungssichere Banknoten zu drucken. Auch fehlt wohl das Vertrauen der dortigen Bürger und Institutionen in ein Geld, das von einem möglicherweise korrupten Regime im eigenen Keller beim Präsidenten gedruckt wird (polemisch und vereinfacht ausgedrückt).

Hinter der Kritik von Di Maio steckt aber mehr. Seit Ende des zweiten Weltkriegs hat Frankreich angefangen für zahlreiche seiner ehemaligen Kolonien eine eigene Währung zu drucken, den sogenannten „CFA Franc“. Der ist in diesen 14 Ländern immer noch Zahlungsmittel. Ursprünglich war er an den französischen Franc gekoppelt. Aufgrund der wirtschaftlichen Ungleichgewichte zwischen Frankreich und diesen afrikanischen Staaten wurde der CFA-Franc abgewertet. Das war natürlich gut für die Exporte dieser Länder.

An Euro gebunden bleiben oder abwerten?

Seit der Euro-Einführung ist der CFA-Franc an den Euro gekoppelt, und wurde seither aber nicht abgewertet. Das bedeutet: Diese Länder wie zum Beispiel die Elfenbeinküste, Mali, Niger, Togo und Senegal können ihre Exportwirtschaft nicht wettbewerbsfähig machen, in dem sie ihre Währung abwerten. Sie haben also rein technisch gesehen das selbe Problem wie Griechenland und Italien, wo die Volkswirtschaften durch eine schwächere Währung ihre Erzeugnisse im Ausland billiger anbieten könnten. Aber die starre teure Währung verhindert dies. Frankreich garantiert nach wie vor den festen Wechselkurs.

Und so geschieht es auch in diesen afrikanischen Ländern wie in Griechenland oder Italien (aus währungstechnischer Sicht gesehen). Von daher ist die Kritik von Di Maio nicht ganz falsch. Man kann aber auch sagen: Diese Länder können ja die Währungsbindung zum Euro einfach verlassen. Das läge schließlich in ihrer eigenen Zuständigkeit. Nur wissen viele dieser Regierungen wohl, dass die Menschen von da an nur noch schwarz bezahlen in US-Dollar oder Euro, weil das Vertrauen in eine frei fallende Währung fehlenwürde. Aber immerhin, den Schritt raus aus dieser Währungsbindung könnten diese Länder eigenständig gehen. Also kann man letztlich sagen: Zu einem gewissen Teil hat Di Maio recht mit seiner Kritik an Frankreich, aber eben nicht zu 100%.

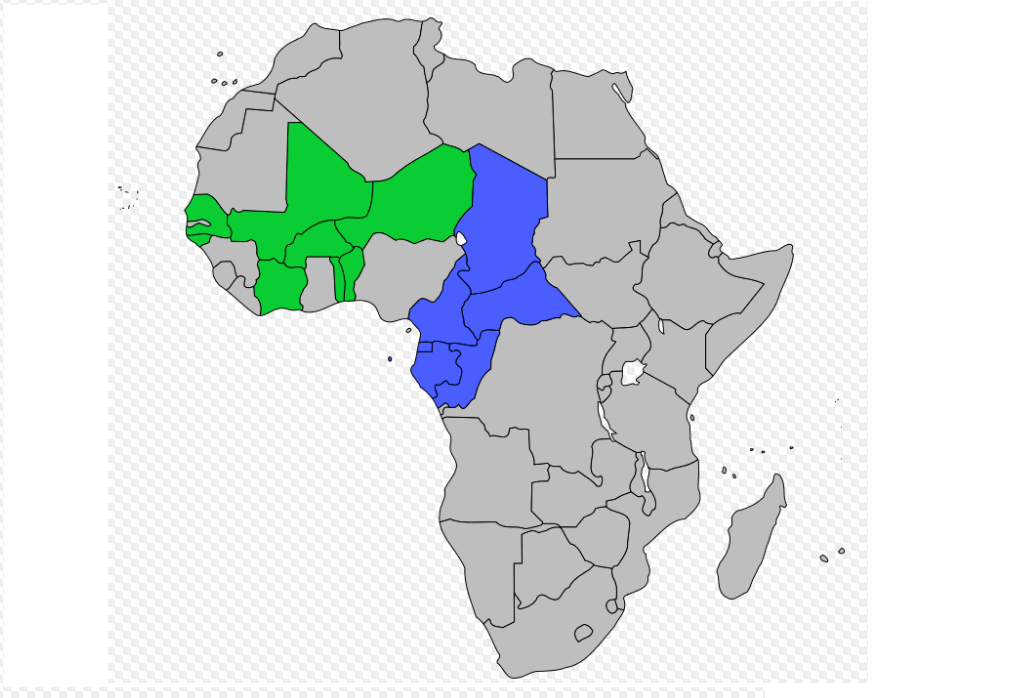

Befeuert Frankreich das Elend in Afrika? Hier die Karte von Ländern mit CFA-Franc in Afrika. Grafik: User:Glentamara CC BY-SA 3.0

Kommentare lesen und schreiben, hier klicken

Auch fehlt wohl das Vertrauen der dortigen Bürger und Institutionen in ein Geld, das von einem möglicherweise korrupten Regime im eigenen Keller beim Präsidenten gedruckt wird

Sprechen die Autoren jetzt von Afrika oder der EZB? ;)

https://finanzblog.lgt.com/der-afrikanische-cfa-franc-frankreichs-langer-schatten/

Bitte lesen Sie diesen Artikel.. M

https://finanzblog.lgt.com/der-afrikanische-cfa-franc-frankreichs-langer-schatten/

Dieser Beitrag macht deutlich, dass die Italiener mit ihrer Argumentation recht haben…. Sofern er stimmt. Letztlich dominieren sie diese Länder unverhältnismäßig stark.