FMW-Redaktion

Nach eigenen Angaben verwaltet der norwegische Staatsfonds im Auftrag der dortigen Steuerzahler aktuell ein Vermögen von umgerechnet 866 Milliarden Euro. Davon entfallen derzeit 66% auf Anlagen in börsennotierten Aktiengesellschaften, und das weltweit! 31,6% entfallen auf Anleihen, und der Rest auf direkte nicht börsennotierte Immobilienanlagen. Diese Relationen könnten sich nun ändern.

Schon im Dezember 2016 war der Drang der Norweger erkennbar das gigantische Staatsvermögen aktiver arbeiten zu lassen. Damals verkündete man den Aktienanteil von 60% auf 75% erhöhen zu wollen. Nach einem Jahr hat man ihn ja schon auf 66% hochgefahren. Warum macht man das überhaupt? Nun, in 2017 musste der Fonds (was für Norwegen völlig ungewöhnlich ist) 15 Milliarden Dollar an den norwegischen Staatshaushalt überweisen um dort Einnahmelöcher zu stopfen.

Denn auch in Norwegen läuft nicht alles rund. Bei fallenden Rohstoffpreisen (schwacher Ölpreis in den letzten zwei Jahren) merkt man schnell, dass das große Glück in Norwegen auf ganz dünnem Eis gebaut ist. Gut, das dünne Eis hat noch ein Polster von 866 Milliarden Euro, aber es stammt eben „nur“ aus Öl- und Gas-Einnahmen. Man hängt wie Russland, die Golfstaaten und Australien am Tropf der globalen Rohstoffpreise.

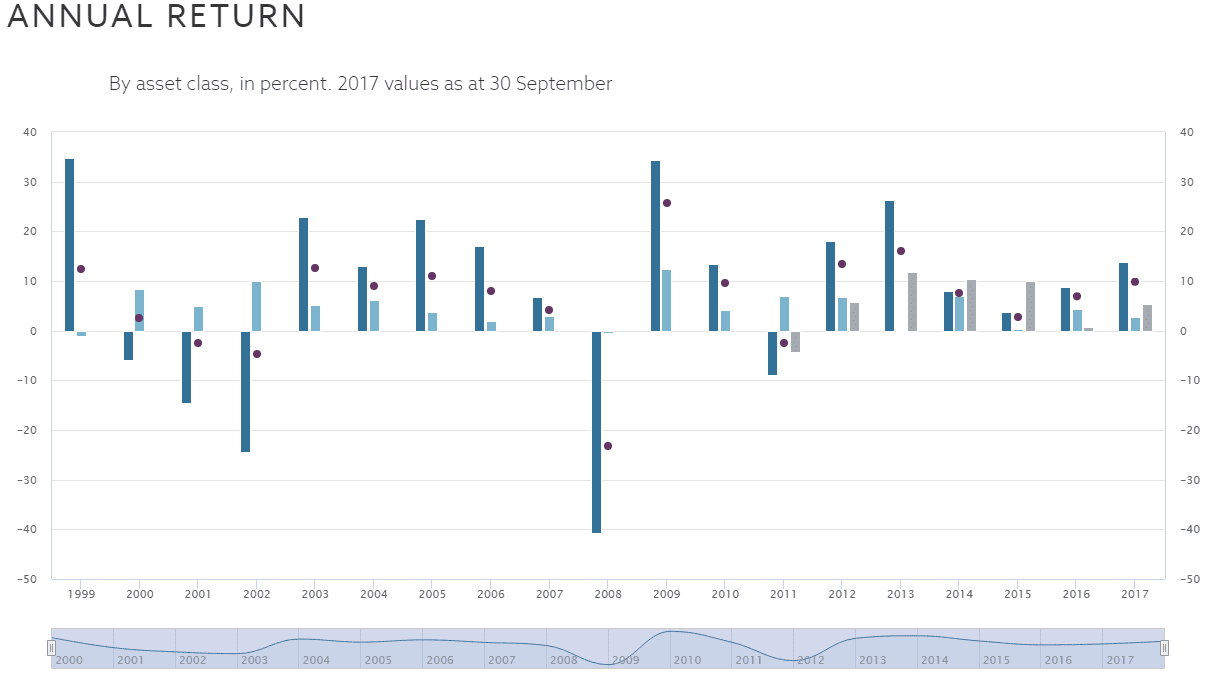

Man darf annehmen, dass der norwegische Staat weitere potenzielle Schwächen des Staatshaushalts voraussieht, und daher die Renditevorgaben des Fonds hochfährt. Dann könnte der Fonds seine Vermögenssumme aus eigener Kraft steigern, selbst wenn Jahr für Jahr Geld an den Staatshaushalt ausgeschüttet werden muss. Man sieht es gut rechts in der folgenden Grafik für die jährliche Rendite des Staatsfonds. 2017 brachten Aktienanlagen ein Plus von 13,79%, Anleihen nur 2,77%. Also warum nicht den Aktienanteil erhöhen, denn Aktien steigen ja sowieso immer weiter?

Dass so eine Idee in die Hose gehen kann, zeigte der Chart während der Finanzkrise, wo die Aktienrendite deftig im negativen Bereich war mit -40%. Die Rendite soll wohl erhöht werden, in dem der Anteil der hohen Renditen ausgebaut wird. Hierzu will man neben direkten Aktieninvestment nun auch in sogenannte Private Equity-Fonds investieren. Dies hat der Fonds laut „FT“ beim norwegischen Finanzministerium beantragt.

Warum schreiben wir „braver“ norwegischer Staat in unserer Artikelüberschrift? Nun, die Nordländer stehen im Ruf von unaufgeregtem, ruhigem und nettem Auftreten, passivem Investieren usw. Daran denkt man, wenn der norwegische Staatsfonds sein Geld parkt. Aber wenn er von direkten Aktieninvestments nun auch teilweise umschwenkt, und Geld in Private Equity-Fonds steckt, dann kann das nur eines bedeuten: Der Fonds will deutlich mehr Rendite sehen, notfalls auch mit der Brechstange.

Denn nur aus diesem Grund vertrauen Investoren den Private Equity-Gesellschaften große Geldsummen an. Weil man erwartet, dass sie deutlich höhere Renditen erwirtschaften als der durchschnittliche Aktienmarkt. Das erreichen diese Fonds in der Regel, in dem sie komplette Unternehmen kaufen, auswringen bis nichts mehr geht (Entlassungen, Werksschließungen etc), und dann den Rest wieder ausspucken. Ein Standardvorgang in der Branche.

Oft müssen gekaufte Unternehmen gigantisch hohe Kredite aufnehmen, und diese Gelder dann als Dividende an die neuen Eigentümer ausschütten. Das ist nur eine der wenig netten Methoden dieser Branche. Und diesen Renditedruck auf große und mittelgroße Konzerne würde nur noch erhöht werden, wenn dank der norwegischen Geldschwemme bald noch viel mehr Private Equity-Gesellschaften mit deutlich mehr Cash umherirren, auf der Suche nach Investmentzielen, aus denen man hohe Renditen herauspressen kann. Man bedenke: Bei diesem Fonds geht es um ganz andere Größenordnungen als bei normalen kleinen Fondsgesellschaften!

Kommentare lesen und schreiben, hier klicken