Von Claudio Kummerfeld

Was wünscht sich ein in Deutschland ansässiger Unternehmer aus der Industrie, der für den Weltmarkt produziert? 1. Der Euro sollte schwach sein. 2. Öl sollte billig sein, damit man günstig produzieren und transportieren kann. 3. Die Zinsen sollten möglichst niedrig sein, damit man seine Produktion zu möglichst niedrigen Zinsen vorfinanzieren kann.

Billiger Euro

Der Euro hat gegenüber dem US-Dollar seit Mai 2014 sagenhafte 28 cents abgewertet. Außereuropäische Kunden können immer günstiger in Euro abgerechnete Produkte kaufen. Derjenige profitiert am meisten, der viel exportiert. Wie wir am 27.01.2015 berichteten, nehmen die Beschwerden von amerikanischen Unternehmen immer mehr zu, dass Ihnen durch die Dollar-Stärke/Euro-Schwäche die Gewinne wegbrechen. Der Effekt funktioniert natürlich auch spiegelverkehrt.

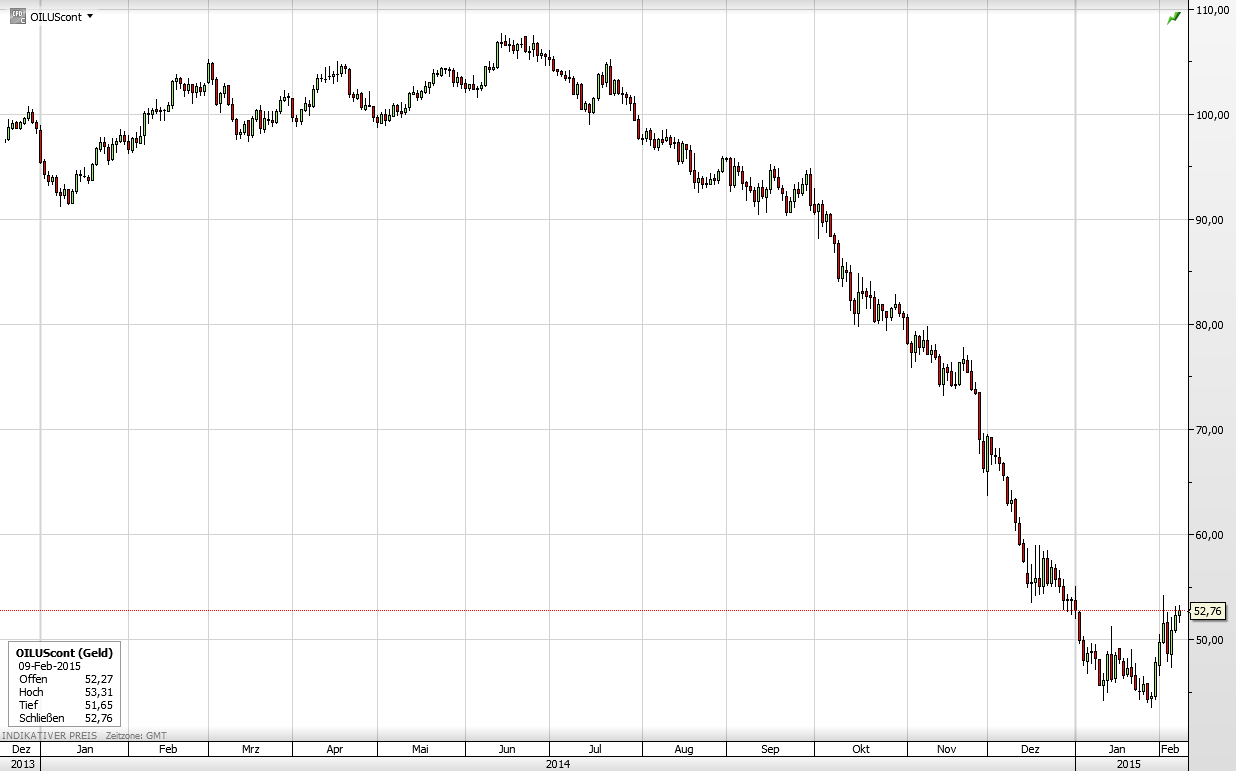

Billiges Öl

Der Ölpreis hat sich im letzten Jahr kontinuierlich verbilligt, quasi halbiert. Gerade Länder mit viel Im- und Export, mit intensiver Industrieproduktion sind auf günstigen Treibstoff angewiesen. Zwar müssen Europäer das Öl de facto in US-Dollar kaufen und durch den stärkeren US-Dollar real mehr zahlen, aber der Ölpreis ist 50 % gefallen, während der Euro „nur“ 20 % gegenüber dem US-Dollar abwertete. Real gesehen immer noch ein riesiger Vorteil für europäische Produzenten.

0 % Zinsen

Der deutsche Staat kann sich de facto zum Nulltarif verschulden. Finanzminister Schäuble hat die schwarze Null im Bundeshaushalt wg. der guten Wirtschaft und daraus resultierenden hohen Steuereinnahmen, Sparanstrengungen im Haushalt, aber vor allem wg. den enormen Zinseinsparungen erreicht, die bei den deutschen Staatsanleihen erzielt wurden. Durch die 0% Zinspolitik der EZB zahlt Deutschland als Europas solventester Schuldner quasi keine Zinsen mehr. Die Einsparungen allein in 2014 lagen laut Bundesbank bei 42 Milliarden Euro. Auch deutsche Unternehmen können sich immer günstiger refinanzieren.

Das sichtbarste Resultat

Wie das sichtbarste Resultat aussieht, wurde heute veröffentlicht. Laut den Außenhandelszahlen vom Statistischen Bundesamt hat Deutschland noch nie so viel exportiert wie letztes Jahr. Ausfuhren von 1,13 Billionen Euro standen Einfuhren im Wert von 916,5 Milliarden Euro gegenüber. Damit ergibt sich ein Rekord-Außenhandelsüberschuss in 2014 von 217 Milliarden Euro.

Das Argument von EU und anderen europäischen Staatschefs, Deutschland würde mit seinem Außenhandelsüberschuss andere Länder kaputt machen, zählt nicht. Frankreich, Spanien und Italien profitieren vom schwachen Euro, von 0 % Zinsen und billigem Öl genauso wie Deutschland. Man kann sich also nicht darauf berufen, dass Deutschland irgendeinen speziellen Vorteil hätte. In diesen Ländern müssen schlicht und einfach Strukturreformen durchgeführt werden, sowie grundsätzlich Erleichterungen für Unternehmer in allen Bereichen. Wenn diese Länder im Export stärker werden, schrumpft der deutsche Außenhandelsüberschuss fast von selbst, und das Problem reguliert sich von allein. Niemand hält diese Länder davon ab mehr zu exportieren.

Kommentare lesen und schreiben, hier klicken

Sie haben noch die billig Löhne und die hohe Leihversklavung in der BRD Gmbh,gegenüber der Resteurozone vergessen.

Meine Taschen sind schon nach dem Zahltag leer.

hatten wir auch lange in amerika. zinsen niedrig, dollar schwach und öl sowieso billiger als hier. und was haben sie daraus gemacht? eine immo-blase!

Sehr geehrter Herr Kummerfeld,

tatsächlich ist unser Außenhandelsüberschuss gegenüber den Ländern der Eurozone der zwar stetig zurückgeht, aber auch 2014 immer noch gut ein Drittel des gesamten deutschen Außenhandelsüberschuses ausmachte, ein zentrales Problem.

Und zwar deshalb, weil dieser Rückgang (ausgehend von einem sehr hohen Niveau) auf die interne Abwertung der Südperipherie zurückzuführen ist. Genaugenommen hat Südeuropa seine Importe verknappt, während die Exporte kaum angezogen sind. Die Exporte sind wesentlich deshalb nicht angezogen, da Südeuropa die Lücke in der preislichen Wettbewerbsfähigkeit, die sich in über einer Dekade gegenüber Deutschland geöffnet hat noch nicht geschlossen hat.

Wie kam es zu dieser Wettbewerbslücke? Bei uns in Deutschland ist spiegelbildlich das passiert, was man den Südeuropäern vorwirft: Während die Löhne im Süden etwas stärker stiegen als es der dortigen Produktivität entsprach, wich die Lohnentwicklung in Deutschland massiv von der hiesigen Produktivität nach unten ab. Die Schere der preislichen Wettbewerbsfähigkeit (gleiche Währung aber unterschiedliche Lohnstückkostenpfade) begann sich zu öffenen. Dort Defizite hier Überschüsse. Dort Schulden nahe der Pleite; hier Forderungen die womöglich nie bedient werden können.

Anders als in der Ökologie können in der Ökonomie nicht alle über ihren Verhältnissen leben. So wie die Südeuropäer über ihren Verhältnissen gelebt haben, haben die Deutschen, dank Niedriglohn und Billigjobs unter ihren Verhältnissen gelebt.

Nun könnte man fragen, weshalb nicht gleich alle Länder mit Reallohnverlusten versucht haben ihre Wettbewerbsfähigkeit zu steigern? Weil erstens Wettbewerbsfähigkeit ein relatives Konzept ist und zweitens weil es sinkende Lohnstückkosten verursacht hätte und diese wiederum zu einem sinkenden Preisniveau geführt hätten, worauf Unternehmen mit Mengenverknappung (Kapazitäten einschränken, Personal freisetzen) reagiert hätten was zu höherer Arbeitslosigkeit und zu nochmehr Preisdruck geführt hätte (Teufelskreis der Deflation).

Leider entspricht Szenario, also interne Abwertung in Süden ohne interne Aufwertung in Deutschland, genau dem Therapieprogrammen (Euphemismus „Strukturreformen“)das in der Eurozone angewendet wird. Das kann leider nicht funktionieren.

Grundsätzlich ergibt das Ansammeln von Forderungen im Außenhandel nur dann Sinn, wenn man gewillt ist, diese Forderungen in absehbarer Zeit dafür zu nutzen, um damit im Ausland etwas einzukaufen. Man kann aber nur in solchen Jahren diese Forderungen zum Einkauf im Ausland auch tatsächlich nutzen, in denen man (grob gesagt) einen Importüberschuss (Exportdefizit) realisiert. Denn anderenfalls wird all das, was man in jenem Jahr im Ausland kauft, bereits von den eigenen Exporten finanziert, so dass die bestehenden Forderungen nicht nur nicht abgebaut werden, sondern sogar noch neue Forderungen hinzukommen.

Wer ernsthaft plant stets mehr zu exportieren als zu importieren, der kann seine Güter entsprechend der Höhe des Überschusses auch gleich verschenken.

Die Rolle unseres Landes erinnert ein bisschen an einen etwas einfältigen Wirt, der seine eigene Mahlzeit noch an einen Gast weggibt der anschreiben lässt und von dem er weiß, dass er Pleite ist.

Viele Grüße

demz