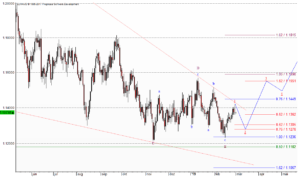

Euro/USD

Die Performance der letzten Tage gibt Hoffnung auf die seit Monaten erwartete Trendwende für den Euro. Der Euro hat nun die Chance die seit ca. einem Jahr währende Korrekturphase at Acta legen zu können. Der noch fehlende Schritt nimmt sich klein aus, muß aber auch erst noch beschritten werden. Mit dieser Entwicklung untermauert das Währungspaar meine langfristige und für den Euro äußerst positive Sichtweise sehr eindrucksvoll. Der obere Chart zeigt neben diesem Bild auch das relativ große Zeitfenster der Bodenbildung auf.

Ausblick:

Der seit Februar laufende kleine Aufwärtstrend kann der Ausbildung von Welle (1) dienen. Diese Option ist derzeit noch offen, denn erst ein Schlußkurs über dem 0.76 Retracement (1.1449 $) würde den Trend als Welle (1) deklarieren. Dieser Schritt versteht sich dann auch als ein kleines Kaufsignal mit Ziel bei 1.16 $. Sehr positiv für das beschriebene Bild wirkt sich der ausgebliebene Schlußkurs unter dem 1.00 Retracement bei 1.1236 $ aus. Allein dieser Aspekt ist ein Indiz auf relativ hohe innere Stärke des Trends hin. Ungeachtet des sich aufhellenden Bildes bleibt aktuell noch ein gewisses nicht wegzudiskutierendes Restrisiko bestehen.

(Chart durch anklicken vergrößern)

An den kommenden Tagen, maximal 2-3 Wochen, wird sich eine kleine Korrektur einstellen, deren Intention die Ausbildung von Welle (2) ist. Sollte diese Bewegung das 0.76 Retracement (aktuell 1.1278 $) nicht mittels Schlußkurs brechen, erfährt das dargestellte Szenario die nötige Bestätigung. In aller Regel verläuft eine Welle „2“ nicht ganz so heftig und endet meist schon auf dem 0.62 Retracement. Gefahren für die große Bodenbildung würden sich erst durch einen eventuellen Bruch des 0.50 Retracements (1.1182 $) einstellen.

Fazit:

Der Euro unternimmt aktuell den Versuch, die seit Monaten währende Bodenbildung abzuschließen. Aussichtslos ist dieses Ansinnen nicht, denn allein ein Sprung über 1.1449 $ (0.76 Retracement) schließt diese Aktion ab. Zur Absicherung Ihrer Positionen sollten Sie auf das 0.76, spätestens 0.50 Retracement (1.1278/1.1182 $) zurückgreifen.

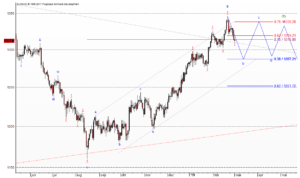

Gold

Nun endlich scheint sich Gold zu einem richtungsweisenden Schritt bewegen zu wollen. Der jüngste Preisverlust nimmt sich zwar noch nicht dramatisch aus, doch zeigt er sehr deutlich die aufkommende Verunsicherung der Marktteilnehmer aus. Und das in einem für Gold sehr positiven Umfeld, denn immer mehr Staaten planen goldgedeckte Währungen und müssen demzufolge perspektivisch Gold im größeren Maßstab kaufen. Und in der Tat sehe ich auch langfristig sehr positiv für das Edelmetall in die Zukunft.

Ausblick:

Bedingt durch das Unterschreiten des 0.62 Retracements bei 1.319 $ kann die kleine Welle (5) als abgeschlossen angesehen werden. Die Folge dieses Schrittes wird der Abverkauf bis zur 0.38-Unterstützung (1.287 $) sein. Wesentlich tiefer sollte die kleine Talfahrt zunächst nicht verlaufen, denn für Gold erwarte ich die Ausbildung eines Triangles (a-b-c-d-e) als Wellenabschluß der größeren Welle (b). Zudem sollte sich ein Pendeln um das relativ große 0.76 Retracement (1.313 $) einstellen. Lange Zeit wird sich das Edelmetall nicht auf dem aktuellen Niveau halten können.

(Chart durch anklicken vergrößern)

Nach vollendeter Welle (b) wird sich der Trend nachhaltig wenden. Wie der Langzeitchart es zeigt, erwarte ich die Ausbildung einer größeren Korrektur, in deren Verlauf Gold noch deutlich unter 1.000 $ fallen sollte und auch wird. In meiner jüngsten Langzeitanalyse hatte ich speziell auf dieses Kursziel verwiesen. Anzeichen, deren Deutung eine signifikante Verbesserung der Ausgangslage zulassen würden, kann ich dem Chartverlauf aktuell nicht ablesen. Erst ein eventuelles Überschreiten des kleinen 0.76 Retracements (1.338 $) würde Gold wieder etwas Potenzial eröffnen, von einer reinrassigen Wende kann aber auch dann noch nicht gesprochen werden.

Fazit:

Gold bildet momentan die erste Phase einer komplexeren und länger währenden Korrektur aus. Resultierend daraus rate ich von einer erneuten Positionierung, übergreifend auf alle Zeitebenen, in das Edelmetall ab. Ein sehr kleines Signal würde über 1.319 $ (0.62 Retracement) entstehen. Sichern Sie Ihre Positionen auf dem 0.38, spätestens allerdings auf dem 0.62 Retracement (1.287/1.251 $) ab.

Foto: Stevebidmead – https://pixabay.com/en/gold-ingots-golden-treasure-513062/ Gemeinfrei

Kommentare lesen und schreiben, hier klicken