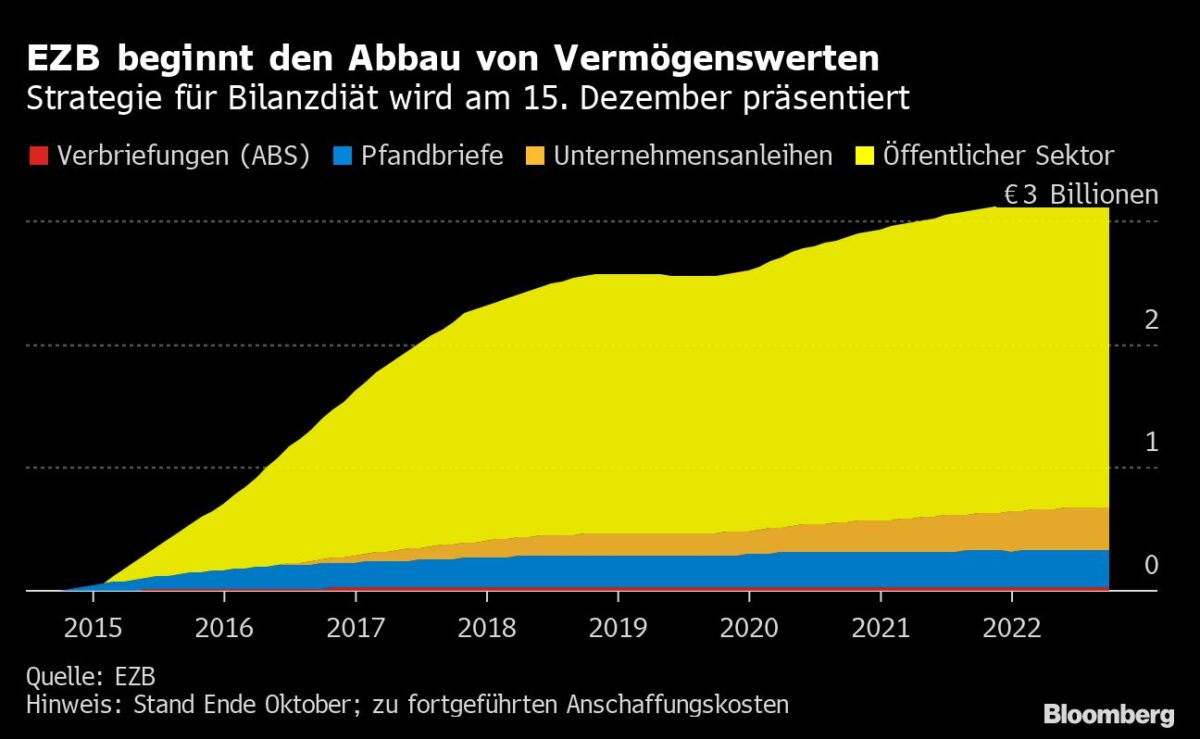

Für die Planungen der Europäischen Zentralbank (EZB) zum Abbau ihres 5 Billionen Euro großen Anleihebergs sind die derzeit freundlichen Finanzmärkte Fluch und Segen zugleich. Der Risikoaufschlag, den Anleger bei italienischen Bonds gegenüber deutschen Bundesanleihen fordern, ist wieder geschrumpft. Dies schafft laut aktueller Bloomberg-Analyse ein günstiges Umfeld für die EZB, wenn sie nächste Woche den Rahmen für die so genannte quantitative Straffung (QT) vorstellt. Doch ihre Maßnahmen müssen auch in einem Szenario praktikabel sein, in dem die Volatilität wieder anzieht.

EZB beginnt mit QT

Bloomberg schreibt: “Die Lage ist knifflig”, sagt Ute Rosen, Derivatespezialistin bei Union Investment. “Die EZB könnte denken, dass sie es mit mehr QT riskieren kann, weil sich die Spreads so stark verengt haben. Das Risiko ist, dass wir eine Situation erleben könnten, in der der Markt überfordert ist.”

Im Rahmen der geldpolitischen Entscheidung am 15. Dezember werden EZB-Präsidentin Christine Lagarde und ihre Kollegen auch eine Strategie zur Reduzierung ihrer Bilanz vorstellen. Bei den Leitzinsen rechnen Volkswirte mit einer Erhöhung um mindestens 50 Basispunkte. Der Zeitpunkt zum Handeln ist günstig gewählt. Da die US-Notenbank ihre Falkenhaltung abzuschwächen scheint, spekulieren die Anleger auf eine Verlangsamung des globalen geldpolitischen Straffungszyklus.

Die Ungewissheit über die wirtschaftlichen Aussichten in der Eurozone, der Zinsausblick und der Kreditbedarf der Euro-Länder könnte indessen für Gegenwind sorgen. Die jüngsten Marktturbulenzen in Großbritannien sind dazu ein Lehrstück, was passieren kann.

QT mit „maßvollem Ansatz“

Im Bewusstsein der heiklen Natur ihres Vorhabens haben sich die EZB-Notenbanker bereits auf die Idee geeinigt, die quantitative Straffung (QT) im Hintergrund laufen zu lassen. Dies soll das Risiko von Verwerfungen minimieren und sicherstellen, dass die Zinsen das wichtigste geldpolitische Instrument bleiben.

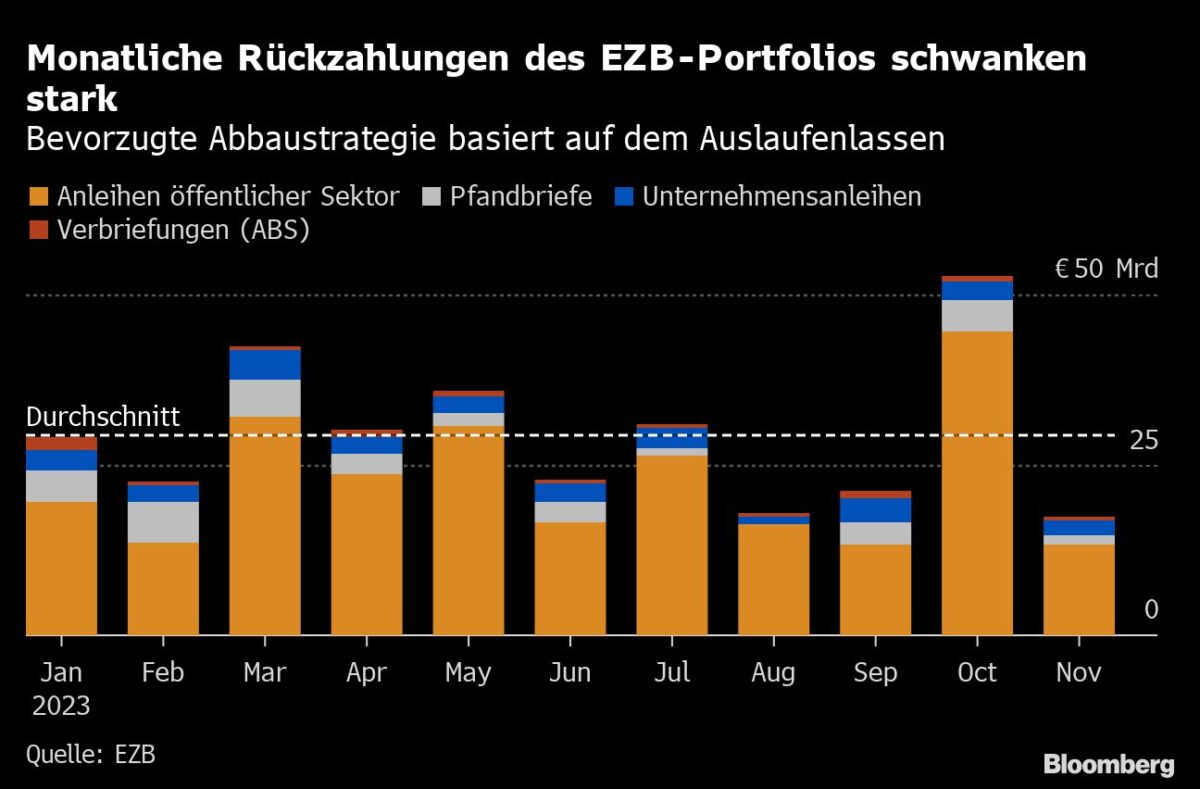

Die meisten Mitglieder des EZB-Rats scheinen einen Ansatz zu bevorzugen, den Lagarde als “maßvoll und vorhersehbar” bezeichnet: Anleihen bei Fälligkeit auslaufen zu lassen, sie aber nicht aktiv am Markt zu veräußern. Unklar ist, ob die Notenbank aus Gründen der Vorsicht Obergrenzen festlegen will.

Bundesbankpräsident Joachim Nagel deutete letzte Woche an, dass solche Maßnahmen wahrscheinlich nicht nötig sein werden. Die Märkte seien robust genug und sollten in der Lage sein, mit einem passiven Abbau der EZB-Bilanz zurechtzukommen. Ein Test für diese These steht demnächst an.

Risikofaktor Konjunktur

Bloomberg schreibt weiter: Das größte Risiko stellt die unsichere Konjunktur dar. Zuletzt wuchs die Hoffnung, dass die bevorstehende Rezession in Europa nicht zu gravierend ausfällt. Dies könnte aber auch bedeuten, dass die Inflation länger hoch bleibt, während eine Wende zum Schlechteren Nachfrage und Preisdruck schneller dämpfen würden.

Unklar ist auch, wie viel mehr neue Schulden die Regierungen machen müssen um die Energiekrise abzufedern – und wie die Investoren auf eine Flut neuer Anleiheemissionen reagieren. Die EZB hat bereits vor zu großzügigen Hilfen gewarnt, die eine zusätzliche Straffung der Geldpolitik nötig machen könnten.

Wie schnell die Anleihemärkte außer Rand und Band geraten können, zeigte der Ausverkauf, mit dem der Gilt-Markt auf die massiven Steuersenkungspläne der ehemaligen Premierministerin Liz Truss reagierte. Um die Verwerfungen in den Griff zu bekommen, musste die die Bank of England in den Krisenbekämpfungsmodus wechseln.

Risikofaktor Italien

Die größte Anfälligkeit in der Eurozone scheint in Italien zu bestehen. In der rechtsgerichteten Koalition der neuen Ministerpräsidentin Giorgia Meloni gibt es zahlreiche Wünsche nach Förderungen für bestimmte Wählergruppen, und die Budgetziele sind laut Moody’s Investors Service in Gefahr.

Der Renditeabstand zwischen 10-jährigen deutschen und italienischen Staatsanleihen, ein wichtiger Risikoindikator, ist auf aktuell 186 Basispunkte geschrumpft. Im September stand der Wert noch bei über 250 Basispunkten. Dies ist jedoch offenbar größtenteils darauf zurückzuführen, dass Händler ihre Short-Positionen auflösen, und nicht auf gewachsene Zuversicht.

Viele Staatsanleihe-Emissionen

Die EZB-Räte betonen, dass sie über die nötigen Instrumente verfügen, um etwaige Turbulenzen zu bekämpfen, angefangen von der flexiblen Reinvestition der Anleihekäufe aus der Pandemiezeit bis hin zu ihrem neu geschaffenen Kriseninstrument. “Nächstes Jahr wird ein schwieriges Jahr für die Märkte — nach jahrelangen Käufen durch die EZB müssen viele Staatsanleihe-Emissionen verkraftet werden”, sagt Cecile Mouton, Leiterin der Abteilung Liquiditätslösungen bei Amundi. “Wir werden einen sehr schnellen, brutalen Wandel erleben.”

FMW/Bloomberg

Kommentare lesen und schreiben, hier klicken

Also das aktive Verkäufe komplett ausgeschlossen sind, war ja von Anfang an klar. Das kann sich keine Zentralbank leisten, da sonst die Anleihenmärkte zusammenbrechen. Entscheidend wird eben auch wie es in Zukunft läuft, denn die Staaten haben hohe Refinanzierungs- und Finanzierungsbedarfe über Anleihen, und die Notenbank als wichtigster Käufer scheiden aus. Demzufolge dürfte der Aufwärtsdruck auf die Renditen weiter hoch bleiben.