Ein Gastkommentar der Bestsellerautoren Marc Friedrich und Matthias Weik

Der Wahnsinn der EZB geht weiter. Während manche von einer Zinswende faseln, können wir diese nirgendwo keinesfalls erkennen. Lassen Sie sich nicht in die Irre führen. Um Klartext zu sprechen: Es gibt keine Zinswende und es wird auch in den nächsten Jahren keine geben! Markante Zinserhöhungen können wir uns alle ab-schminken. Der EZB-Chef Mario Draghi hat gestern verkündet, dass der Zins weiterhin bei 0 Prozent und der Negativzins für Bankeinlagen bei der EZB weiterhin bei minus 0,4 Prozent bleiben. Was ist das bitte für eine Zinswende? Obendrein wurde verkün-det, wie von uns richtig vorhergesagt, dass das irrsinnige Aufkaufprogramm der EZB, welches eigentlich Ende dieses Jahres enden sollte, abermals verlängert wird. Zwar werden dann keine 60.000 Millionen Euro sondern nur noch 30 Milliarden Euro pro Monat, für weitere 9 Monate, gedruckt! Das sind jedoch immer noch 30.000 Millionen Euro pro Monat und insgesamt 270.000 Millionen zu viel. Das soll die Wende sein? Wir gehen davon aus, dass auch im September 2018 damit nicht Schluss ist und auch 2019 weiterhin Geld von der EZB Geld gedruckt wird und der Zins im Keller bleiben wird, da Draghi keinen Plan B zur Lösung der Krise hat außer dieses eine Notenbank-experiment welches an pure Verzweiflung grenzt. Die Party an den Märkten dürfte also bis dahin weiter gehen. Es bleibt spannend was die EZB noch aufkaufen will. Wir wer-den im September 2018 dann eine noch ratlosere EZB sehen, die weiterhin verzweifelt Zeit kaufen wird, welche die Politik abermals nicht nutzen wird.

Die Autoren Matthias Weik und Marc Friedrich.

Bis zum heutigen Tag hat allein die EZB über 2.188.000.000.000 Euro (2,188 Billionen Euro) in die Märkte gepumpt und seit gestern ist bekannt, dass kein Ende in Sicht ist. Der Wahnsinn wird sich bis September auf 2,55 Billionen auftürmen für im Notfall wir alle haften müssen. In Anbetracht der gigantischen Schuldenberge und der äußerst schwachen Wirtschaft insbesondere in Griechenland und Italien, aber auch in Frankreich, Portugal und Spanien werden wir auch in Zukunft keine markanten Zinserhöhungen sehen, da ansonsten eben diese Staaten relativ zügig erhebliche Refinanzierungsprobleme bekommen würden. Unbestreitbar ist der Euro viel zu stark für die Länder Südeuropas und viel zu schwach für Deutschland. Diese Tatsache wird auch Herr Draghi mit seinem unverantwortlichen Programm nicht verändern können. Im Zins- und Währungskorsett des Euros wird die Südschiene Europas niemals auf die Beine kommen.

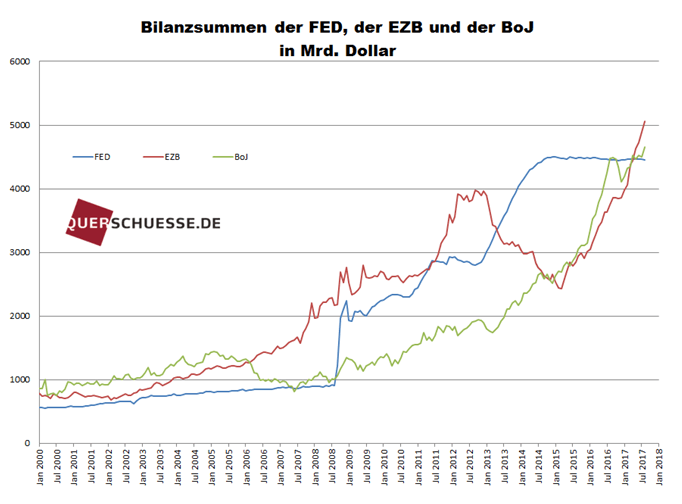

Gegenwärtig ist die Bilanzsumme der EZB, mit über 5 Billionen Euro, wovon 2,2 Billionen Euro auf die Wertpapierkäufe entfallen, höher als die der US-Notenbank FED. Die EZB ist mittlerweile zu einem wichtigen Marktteilnehmer geworden. Sie kauft Aktien und Anleihen von Unternehmen auf, welche auf eher tönernen Füßen stehen. Obendrein kauft sie Staatsanleihen von Ländern wie beispielsweise Griechenland auf, welche faktisch bankrott sind, oder Ländern wie Italien, welche wirtschaftlich gese-hen mit dem Rücken zur Wand stehen. Längst betreibt die EZB monetäre Staatsfinanzierung welche offensichtlich verboten ist. Man kann es auch knallhart als Insolvenzverschleppung bezeichnen. Wenn Notenbanken auf globaler Ebene permanent in die Märkte eingreifen kann man nicht mehr von freier Marktwirtschaft sprechen sondern von Planwirtschaft. Fakt ist jedoch auch: mit der Notenbankpresse lassen sich nachhaltig keine Probleme lösen auch wenn eben dies auf globaler Ebene versucht wird. Ein Blick nach Japan zeigt auf, wie weit man diesen Irrsinn treiben kann. Mittlerweile hält die japanische Notenbank – Bank of Japan – 75 Prozent aller japanischen ETFs. Wo bitte soll die Reise hingehen? Werden Notenbanken bald die größten Anleihen-, Aktienbesitzer… Es ist überdeutlich, dass wir mittlerweile keine freien Märkte mehr haben, sondern dass ganz eindeutig eine Planwirtschaft der Notenbanken herrscht. Bekanntlicherweise hat Planwirtschaft noch nie funktioniert. Aber Herr Juncker hat jetzt eine Lösung präsentier wie wir den Euro und die EU retten können: Die Ausweitung des Euros in alle Länder – ja auch in Rumänien und Bulgarien. Folglich werden wir uns in Zukunft warm anziehen müssen.

–

–

–

–

Die beiden Ökonomen, Querdenker, Redner und Honorarberater Matthias Weik und Marc Friedrich schrieben 2012 gemeinsam den Bestseller “Der größte Raubzug der Geschichte – warum die Fleißigen immer ärmer und die Reichen immer reicher werden“. Es war das erfolgreichste Wirtschaftsbuch 2013. In ihrem zweites Buch Der Crash ist die Lösung – Warum der finale Kollaps kommt und wie Sie Ihr Vermögen retten war das erfolgreichste Wirtschaftsbuch 2014. Im Jahr 2014 gelang ihnen mit „Der Crash ist die Lösung – Warum der finale Kollaps kommt und wie Sie Ihr Vermögen retten“ ein weiterer Bestseller. Das Buch wurde im Jahresranking ebenfalls zum erfolgreichsten seiner Gattung. 2016 ist ihr dritter Bestseller „Kapitalfehler – Wie unser Wohlstand vernichtet wird und warum wir ein neues Wirtschaftsdenken brauchen“ erschienen. Im April 2017 ist ihr viertes Buch „Sonst knallt´s!: Warum wir Wirtschaft und Politik radikal neu denken müssen“ das sie gemeinsam mit Götz Werner (Gründer des Unternehmens dm-drogerie markt) geschrieben haben, erschienen. Das Buch schaffte es auf Anhieb auf die auf Platz 1 der manager magazin und Handelsblattbestsellerliste. Matthias Weik und Marc Friedrich sind Initiatoren von Deutschlands erstem offenem Sachwertfonds dem FRIEDRICH&WEIK WERTEFONDS.Weitere Informationen über die Autoren finden Sie unter: www.friedrich-weik.de, bei Facebook unter www.facebook.com/friedrichundweik/ und bei Twitter www.twitter.com/FRIEDRICH_WEIK.

Kommentare lesen und schreiben, hier klicken

So ist es.

Gut zusammengefasst

Wir werden im September 2018 dann eine noch ratlosere EZB sehen, die weiterhin verzweifelt Zeit kaufen wird, welche die Politik abermals nicht nutzen wird. Unbestreitbar ist der Euro viel zu stark für die Länder Südeuropas und viel zu schwach für Deutschland. Diese Tatsache wird auch Herr Draghi mit seinem unverantwortlichen Programm nicht verändern können. Im Zins- und Währungskorsett des Euros wird die Südschiene Europas niemals auf die Beine kommen.

Solange mir mein Amigo von der Bank täglich versichert, garantiert und realisiert, dass ich nicht aus dem Sack kommen muss, weil die Scheinchen fließen, werde ich auch nicht aus meiner Lethargie erwachen.

Leider gibt es das nicht im wirklichen Leben für einzelne Personen, nur für die korrupten und unfähigen Südstaatenfamilien im EURO-Raum.

es ist doch interessant, wie deutlich Weik und Friedrich die Tonlage geändert haben im Vergleich zu „Der Crash ist die Lösung“.

Wer das aufmerksam liest sieht, daß da nicht mehr das Ende der Aktien und ein totaler Crash prognostiziert werden.

Und was sie oben schreiben stimmt nun an sich alles. Hat etwas gedauert, aber immerhin ist späte Einsicht besser als gar keine.

Die aktuellen und zukünftigen Verlierer werden die Besitzer von Cash und Anleihen sein, das ist, bis auf einige kommende Korrekturen im Aktienmarkt eine absolut zwingende Folge dieses Systems.

@PK, für welchen Zeitraum prognostizieren Sie das:Die aktuellen und zukünftigen Verlierer werden die Besitzer von Cash und Anleihen sein„?

Ich glaube in den nächsten 2-5 Jahren. Hatte ich irgendwo mal gelesen. Sehe ich als realistisch an.

also meine Aussage war nicht auf Sicht von 5 Monaten zu verstehen, sondern wirklich langfristig. Die Aktien können, besonders wenn die Steuerreform wie geplant kommt ohne weiteres 15% abgeben und ich denke, das werden sie auch zwischendurch tun.

Aber langfristig sehe ich persönlich nur noch Scenarien, in denen alles was die Notenbanken NICHT drucken können besser abschneiden wird als Cash und Anleihen. Wir werden wahrscheinlich nie wieder eine echt positive Realverzinsung erleben. Der Zinserhöhungszyklus in den USA wird ab Mitte/Ende 2018 wieder Geschichte sein.

Das eine Szenario ist sogar langfristig stabil (etwas, was die Weik und Friedrich gar nicht auf dem Schirm haben). Dabei wird einfach weiter Geld gedruckt und es gelingt einigermassen, die Deflation unter Kontrolle zu halten ohne daß es zu einer Inflation kommt. Dafür spricht einfach, daß es jetzt viele Jahre gut gegangen ist. Und es ist einfach falsch zu behaupten das Risiko steigt damit nur noch mehr, das Gegenteil ist der Fall. Dazu muss man aber versuchen den Zustand nicht ständig nur zu bewerten (wie Friedrich und Weik das immer tun), sondern mehr in den Beobachtermodus wechseln. Das gelingt nur ganz wenigen.

Speziell hier ist immer wieder unisono das Gemaule zu hören, daß das doch nie gut gehen wird, daß das alles eine Blase ist, daß die Zentralbanken so schlimm sind etc. Anstatt einfach zu beobachten, was es seit Jahren mit den Märkten macht.

Im anderen Szenario gelingt es nicht.

Dieses endet zu 99% nicht in einer Deflation, sondern einer Hyperinflation und kompletter Vertrauensverlust.

Der Grund ist, daß die Notenbanken nach den „positiven“ Erfahrungen Deflationen ja durch weitere QE fast beliebig bekämpfen werden, während ihnen das bei einer Inflation nicht gelingen wird.

Es ist aber egal, was letztendlich eintritt, weil in beiden Fällen die Einheit, in der Immos, Aktien Gold etc. gemessen werden immer kleiner wird. Im einen Fall langsam und schleichend, im anderen Fall chaotisch.

Guten Morgen PK,

„…Die Aktien können, besonders wenn die Steuerreform wie geplant kommt ohne weiteres 15% abgeben…“

Das Thema Gewinnrealisierung/niedrigere Steuern auf den Gewinn wurde des öfteren schon erwähnt.

Nochmal ein fragender Hinweis dazu:

Wir tun dabei so, als wären beim DOW seit Monaten keine Gewinne mitgenommen worden. Ich bin natürlich der Letzte der es wirklich weiß – aber ich behaupte mal provokativ, von rund 25% Kursplus sind bereits 20% durch „raus-rein-raus-rein“ realisiert und der Steuerpflicht unterworfen gewesen.

Was ich damit zu bedenken geben will, es ist ja zumindest nicht ausgeschlossen, dass Gewinnrealisationen nach dem Stichtag der Steuerermäßigung überhaupt nicht anstehen werden. Zumindest nicht deshalb, weil bis dahin auf den geringeren Steuersatz gewartet wurde.

Beste Grüße

ich denke keiner weiss das so genau.

Aber ich vermute viele ETF und Aktien werden langfristig gehalten. Ich hab viele Anlagen z.B. nur noch deshalb, weil ich sie 2008 gekauft hab und nicht die Steuerfreiheit verlieren will.

Buffet hat auch darauf hingewiesen, daß er ein Idiot wäre vor der Reform Gewinne zu realisieren.

Der Anteil dürfte nicht zu unterschätzen sein.

Bereits einige Wochen vorher dürfte aber implizierte Vola deutlich ansteigen und die Absicherungen beginnen.

Ich rechne daher gar nicht mit einem Peak exakt an der Steuerreform, sondern bereits vorher.

Aber ich glaube da kommt wirklich Bewegung in den Markt.

Vielleicht einer der ganz wenige Momente wo man gezielt auf Volaanstieg spekulieren kann.

PK, ich denke da an den Hinweis auf Ihre Großmutter. Die hält auch langfristig – und gerade solche Anleger verkaufen auch nicht dann, wenn auf einmal der Kursgewinn-Steuersatz niedriger ist. Aber egal, ich weiß es tatsächlich nicht.

Aber ich weiß nun was anderes. Ich hatte ja mal in eine persönliche Aussage von Ihnen dieser Tage ein bisschen mehr Positives reininterpretiert, als sie mit nüchternen Worten selbst ausgesagt hatten. Ich weiß jetzt aber, dass meine Interpretation richtig war:

Mein Kompliment, Sie sind wirklich ein ausgesprochen schmucker Kerle und immer noch vergleichsweise sehr jung. Auch wenn Sie vor zwölf Jahren vermutlich noch etwas jünger waren. :-)

@Gerd, da ich der Ansicht bin, dass die Korrektur wahrscheinlich von den USA ausgehen wird, habe ich mir ein paar Gedanken über die Rolle der „Dickschiffe“ für die Börsenentwicklung gemacht. Letzte Woche wurde im HB das Volumen an Finanzanlagen der Fondsgesellschaften BlackRock und Vanguard genannt, welches direkt auf die 11 Bio $ (im deutschen Sinne) zusteuert. Damit kommt ihnen eine sehr entscheidende Rolle für die Börsenentwicklung (gerade jetzt vor der tax reform) zu. Gerade BlackRock dürfte unglaublichen Einfluss besitzen. Nicht nur durch die politischen Kontakte (Wer hat wen im Wahlkampf unterstützt?), sondern speziell durch weitere Faktoren: Das Datenanalysesystem Aladdin von BR wird zur Überwachung von Investmentportfolios im Wert von 15 Bio $ eingesetzt (fast 10% aller Vermögenswerte weltweit), Zentralbanken (Fed, EZB) lassen sich von BlackRock-Experten beraten – auch geschehen vor dem EZB-Kaufprogramm. Persönliche Gespräche zwischen BlackRock und Mario Draghi wurden sehr kritisiert. Heike Buchter stellte in ihrem Buch nach langjähriger Recherche über BlackRock fest: “ Keine Regierung, keine Behörde hat so einen umfassenden Einblick in die globale Finanz-und Firmenwelt, wie BlackRock.“ So dürfte dieser Vermögensverwalter am detailliertesten Bescheid wissen über den Verlauf der Realisierung oder Nichtrealisierung der tax reform von D. Trump. Was könnte man daraus schlussfolgern? Wenn die US-Dickschiffe der Ansicht sind, dass es mit dem langen Aufschwung zu Ende geht, müsste die Distributionsphase ganz stark in Gang kommen – from strong to weak hands – so wie es „Segler oder war es PK“ bei der Analyse der letzten großen Aktieneinbrüche festgestellt hatten. Es könnte aber über längere Zeit geschehen, bei der großen Konzentration auf die Dickschiffe kann dies aber nicht verborgen bleiben. Was denken Sie darüber?

Im Übrigen könnte ich mir eine spürbare Korrektur der Wallstreet nach Beendigung der Berichtssaion vorstellen, genau wie nach Q1 und Q2. Sell the facts und bis zur Zinsentscheidung im Dezember wäre auch noch eine Zeit hin. Gruß

@Wolfgang, guten Morgen.

Ich erkenne jetzt nur teilweise, worum es Ihnen in dem an mich gerichteten Kommentar geht. Ich versuch mal was.

Bei Unternehmen wie Black Rock zählt doch ohnehin der Jahreschlussgewinn – was die Steuern angeht .

Egal, zu welchem Zeitpunkt im Jahr sie Gewinne realisieren.

Wir kennen den Inhalt der vorgesehenen Steuerreform überhaupt nicht. Und schon gar nicht, wann sie in Kraft treten soll.

Unterstellt, sie käme zum 1. Januar, dann würde es Sinn machen für Black Rock mit der Gewinnrealisierung bis zum neuen Jahr zu warten .

Ich möchte denen aber zuvorkommen wollen und würde schon „sell the facts“ praktizieren – im alten Jahr.

Vielleicht kommt es nach einem erfolgreichen Abstimmungsvotum über dann feststehende Details sogar spontan noch mal zu einem Kursaufbäumen.

Würde die Reform dagegen noch für das alte Jahr und sogar rückwirkend gelten, dann gäbe es (gemäß PK) ohnehin sofort großen Verkaufsdruck – weil e i n Haltegrund wegfiele.

Noch ein paar herausgerissene Aussagen von Ihnen:

„Bliebe als Indikator nur die Veränderung der Cashquote bei aktiven Fonds“

Bei einem plötzlichen Einbruch erkennen Sie die Veränderung viel zu spät.

„Wenn die US-Dickschiffe der Ansicht sind, dass es mit dem langen Aufschwung zu Ende geht…

…könnte aber über längere Zeit geschehen,…kann…nicht verborgen bleiben“

Wenn Sie sowas entdecken würden, gut. Meiner Wenigkeit bliebe das garantiert verborgen.

Ich kann leider bereits nicht mehr unbefangen neutral urteilen, da ich in den letzten ein, zwei Wochen bereits short gegangen war .

Deshalb ist meine Meinung immer auch von Hoffnung beeinflusst.

Short beim Russel, S&P und zuletzt sogar fast auf Höchstkurs beim Dow (Hätte sogar schon mit Gewinn glattstellen können, aber wieder Mal zu gierig gewesen).

Werde aber wohl noch mal aufstocken, sobald bzw je gesicherter Details und Wahrscheinlichkeiten für die Steuerreform publik werden – sofern das überhaupt noch mal zu einem Anstieg führt.

Aber das muss ich auch erwähnen, einen Rückgang von rund 15 % befürchte ich bestenfalls dann, wenn mein oft erwähnter „schwarze Asteroid“ einschlagen würde. O.K, dann allerdings sogar noch ein bisschen mehr als 15%.

Aber Steuerreform hin, Zinserhöhung und Bilanzreduzierung der FED her, da erwarte ich keinen Niedergang, der die 5% übersteigt.

(Es sei die Reform wäre schwer enttäuschend) Kommt natürlich auch drauf an, wo wir dann gerade uns befinden.

Stand heute würde ich sagen, der Dow Jones runter bis auf schlimmstens 22500, der S&P runter bis max. 2450, der Russel evtl bis ca. 1400. (Eigenartig, selbst das wären immer noch Werte, die ich vor 10 Monaten für völlig außerirdisch eingestuft haben würde) Nasdaq habe ich gar nicht auf dem Bildschirm.

Schöne Sonntagsgrüße

@Wolfgang

Zu Black Rock:

Die haben unbestritten einen Rieseneinfluss auf die Firmen (Aktionärsversammlung), da sie tatsächlich prozentual gigantische Anteile an z.B. vielen Dax Firmen halten.

Aber der Großteil der gehaltenen Aktien sind eben über passive Fonds wie ETF, wo Black Rock keine unmittelbare Entscheidungsgewalt über An/Verkauf hat.

Und auch bei den aktiven Fonds gibt es, bis auf eine relativ geringe Varationsmöglichkeit der Cashquote keinen so großen Einfluss.

Generell wird das Thema ETF und die daraus resultierende Gefahr für die Börsenstabiltät ziemlich hochgekocht (unter anderem von den Kreisen, denen aktuell die Pfründe und Provisionen flöten gehen).

Man muss ja im Prinzip nur über alle in Fonds gehaltenen Aktien summieren und da kommt heute nicht viel anderes raus als vor 15 Jahren, als noch die meisten Aktien in aktiven Fonds gehalten wurden.

Die Fangs z.B., die jetzt aufgrund der hohen Gewichtung in sehr vielen ETF stecken, wären halt vorher in einer ähnlichen Gewichtung im statistischen Mittel der aktiven Fonds vertreten gewesen.

Bei einer Panik ist es daher egal, ob die Endkunden die aktiven Fonds in den Markt werfen oder die ETF’s.

@PK. Stimmt, da haben Sie recht. Bliebe als Indikator nur die Veränderung der Cashquote bei aktiven Fonds. Bei einer weiterer Zunahme der ETF’s würden aber die zittrigen Hände etwas größeren Einfluss auf die Märkte bekommen, denn Fondsmanager hätten bei stimmungsgetriebenen Verkäufen der Anleger nichts gegenzusetzen. Die im Vergleich zu aktiven Fonds niedrigen Gebühren könnten dies auch noch erleichtern. (Bei echter Panik wäre es aber egal.) Danke für die Erläuterung.

@Wolfgang M., hallo, hatte nachstehendes auf Wiedervorlage, bis dein Name mal wieder auftauchte.

Das passt jetzt sogar noch gut zum jüngsten Beitrag.

War vor etlichen Tagen eine Antwort auf PK’s Kommentar:

Wolfgang: “ Bliebe als Indikator nur die Veränderung der Cashquote bei aktiven Fonds.“

Falls ein Fonds ständig weitere Geldzuflüsse verzeichnet, diese aber nicht im selben Monat/Vierteljahr investiert (siehe auch Buffet), steigt die Cashquote zwangläufig an. Das hieße in dem Fall aber noch lange nicht, dass der Fonds den Ausstieg eingeläutet hätte. Also käme das als Ausstiegsindikator m.E. doch nicht in Frage.

Man müsste schon, wenn überhaupt, dann die Veränderung des absoluten Investitionsvolumens betrachten – ob sich das verringert hat, statt nur das Verhältnis Barmittel zu Aktienbestand.

Der Markt würde dafür sorgen, dass die Politiker mal in die pötte kommen, aber man lässt ihn ja nicht. Stattdessen wird durch die EZB so viel Watte verteilt wie nur möglich, damit es schön bequem ist. Eine Illusion! Aber wen juckts.. .sind nicht bald wieder Wahlen irgendwo?

System fail !!!!!

Brillant geschrieben aber leider sehr traurig die ganze Geschichte. Wieso wachen die Mitmenschen nicht auf?

@Seba, Mitmenschen wachen schon langsam auf, ich denke, da gibt es inzwischen sehr viele. Aber vergessen Sie nicht: Menschen, die andere Mitmenschen emotional oder rational in ihr Denken einbeziehen, werden inzwischen herablassend als Gutmenschen bezeichnet und schweigen lieber angesichts der „wissenschaftlichen“ Wortgewalt finanziell erfolgreicher Menschen. Wir diskutieren hier in einem Finanzmarktumfeld. Hier geht es nicht um Menschen, sondern um Profit, um Gier, um Gewinn.

Mitmenschen, Menschlichkeit, das sind Synonyme für Schwäche. Heute 100 Pips auf Kosten anderer gemacht, das ist angesagt. Am Freitag noch schnell 3.000 EUR gemacht, lass uns da mal 1.000 oder 2.0000 EUR abfeiern.

Leider war Michael.

Völlig falsche Definition von Gutmensch !

Ein Gutmensch ist jemand der sich zum eigenem (wohlfühl)Vorteil für eine kurzfristige Sache einsetzt, ohne die langfristigen Folgen zu berücksichtigen.

Hallo Seba, die Mitmenschen wachen nicht auf, weil die Politik bislang zwei Sachen erstaunlich gut macht:

1. Sehr gelungene Dosierung der stetigen, schleichenden Enteignung gepaart mit

2. Sehr erfolgreich kontrollierter und manipulierter Medienlandschaft nach den exakt gleichen Prinzipien wie früher im kommunistischen Ostblock.

3. Systematische Stigmatisierung der Menschen, die Missstände offen ansprechen: du findest die €-Zone zwar gut gedacht, aber dramatisch falsch umgesetzt? Du rechter Mob, ewig Gestriger, Solidaritätsverweigerer. Europa wäre ja so marginal ohne den Euro… und zwar genau in seiner jetzigen Form. Wenn man die Währungsunion reformiert, wird der Hitler auferstehen usw… Und das Ganze perfekt durch mediale Einflüsse unterstützt, bis die suggerierte alternative Wahrnehmung als die eigene akzeptiert wird.

Wie gesagt: alles in ähnlicher Form schon gehabt im Osten (die aktuelle EU-Wirtschafts- und Finanzpolitik trägt viele Grundzüge einer Planwirtschaft). Und es kann viele Jahre gutgehen.

Und das Wichtigste zum Schluss: danach wachen die Menschen nicht einfach auf! Die werden vielmehr brutal aus dem Schlaf gerissen und flippen völlig aus. Und ehemalige freundliche, tolerante, solidarische und fürsorgliche Mitmenschen verwandeln sich in Zombies.

Wie wehrt man sich erfolgreich dagegen? Indem alle gemeinsam kompromisslos gegen die Unterwanderung und den Missbrauch von Demokratie, Toleranz, Solidarität und Sozialsysteme kämpfen.

Und indem man sich politisch den Mund nicht verbieten lässt. Früher waren Menschen bereit, ihr Leben zu riskieren, um die Wahrheit auszusprechen. Daran sollten wir denken und heute das Beste aus unseren Chancen machen.

Danke Petkov. Da ist was dran.

Exact .

Eine wildgewordene oder verängstigte Herde Schafe , kann dich auch tottrampeln.

Siehe YT „wilde Schafherde“

Zum schwachen Euro.

Export Deutschland -> USA ständig über die Jahre gestiegen.

(Quelle: https://www.census.gov/foreign-trade/balance/c4280.html , 2017)

Mehr als 1/4 des Gesamtexport aus der EU nach USA stammt aus Deutschland, vor allem Autos.

Unter 30 Länder auf dem Welt, Deutschland ist das Land mit dem 3. beste Verhältnis Export/Import.

Wenn dieses Verhältnis durch den Anzahl der Einwohner gewichtet wird, dann hat Deutschland die 1 Position (weit weg von der 2.)

(Quelle: https://en.wikipedia.org/wiki/List_of_the_largest_trading_partners_of_the_United_States , 2016)

Man könnte noch viele andere Werte rechnen, gewichtet nach BIP usw., und leicht entnehmen, welche riesige Vorteile Deutschland durch einen schwächer € gegenüber den $ hat.

Zur niedrigen Zinsen.

Deutschland gehört zu den Kreditnehmer-freundlichsten Ländern der EU, (Zinsen für privat Konsumenten-Kredit in Deutschland: 5%, Italien 7%, Spanien und Portugal 8%-9%), die Staatsanleihen Deutschlands sind die günstigsten auf dem Welt (Quelle: https://de.statista.com/statistik/daten/studie/77722/umfrage/rendite-von-zehnjaehrigen-staatsanleihen-nach-europaeischen-laendern/), dies heißt, dass Deutschland (das Land, aber auch die deutsche Firmen) zahlen fürs Geld fast nichts (Griechenland zahlt mehr als das 10-fach von was Deutschland zahlt), und doch bekommen (deutsche Firmen) ganz einfach Kapitalen die investiert werden können. Wenn z.B. Fiat Kapitalen für die Investitionen (Entwicklung, neue Niederlassungen..) sammelt, muss viel mehr zurückzahlen als BMW oder Daimler.

S. auch https://deutsche-wirtschafts-nachrichten.de/2014/08/26/firmen-in-sued-europa-zahlen-rekord-zinsen/

Nachteil der niedrigen Zinsen gilt nur für private Haushalte, und zwar, die, die nicht Investment- oder Konsum-orientiert, sondern eher sparorientiert sind, und für die passive Renditenformen (unter anderem, die Pensionskassen).

Seit einige Jahre, bringt praktisch jeder Fond (auch die ETFs) viel mehr Rendite als passives Sparen, wer hier sich darüber beschwert, spuckt auf den Teller, von dem man isst.

Wachstum, gib’t nur durch Investition, nicht durch Sparen.

Risiken:

Die Anleihen die gekauft werden, haben einen „Investment-Grade-Rating“, daher sind nicht unbedingt Verlustgeschäfte, und sowieso (Q3.3 in http://www.ecb.europa.eu/mopo/implement/omt/html/cspp-qa.en.html) werden die Risiken unter Kontrol gehalten.

Noch dazu, Anleihenkäufe werden zum größten Teil über die nationalen Zentralbanken abgewickelt, die sich vor allem auf Papiere des jeweiligen Heimatlandes konzentrieren.

Das Rettungsprogramm ist komplex, und es ist nicht möglich ausführlich alle Aspekte und Wirkungen hier zu analysieren, was ich hier hervorheben möchte ist, dass Deutschland bis jetzt, fast ohne Risiken, viel mehr Vorteile geniessen darf, als anderen Länder, durch die Wirtschaftslage und die Umsetzung des Programm von EZB/Draghi.

@Nicola,

was ich hier hervorheben möchte ist, dass Deutschland bis jetzt, fast ohne Risiken, viel mehr Vorteile geniessen darf, als anderen Länder, durch die Wirtschaftslage und die Umsetzung des Programm von EZB/Draghi

Aber trägt nicht Deutschland zum größten Teil die Risiken von Chaoswirtschaften, wie sie in Italien, Spanien, Griechenland und vielen ehemaligen Ostblockstaaten derzeit zelebriert werden?

Berufen Sie sich nicht mit Ihren Statistiken auf globale Großkonzerne, die zwar noch deutsche Namen wie VW, BMW, Daimler bzw. Mercedes, Porsche tragen, aber längst die Methoden der großen Verbrecher und Betrüger aus dem Fernen Westen adaptiert haben?

Nachteil der niedrigen Zinsen gilt nur für private Haushalte, und zwar die, die nicht Investment- oder Konsum-orientiert, sondern eher sparorientiert sind, und für die passive Renditenformen (unter anderem, die Pensionskassen)…

Private Haushalte, deutsche Sparer sind aber nun einmal mehrheitlich der Ansicht, dass Sicherheit und Garantie zählt. Die würden sich mit dem begnügen, das man ihnen bei Vertragsabschluss nicht nur versprochen, sondern garantiert hat. Z. B. lächerliche 4,5% p.a. für eine Lebens- oder Rentenversicherung. Die gönnen den versprechenden Investoren neidlos ihre 4,5% p.m., die ja an den Börsen derzeit schon eher p.w. eingefahren werden.

@Michael, was ist eine „Chaoswirtschaft“? bitte lesen Sie hier: https://de.statista.com/statistik/daten/studie/4021/umfrage/veraenderung-des-bip-in-ausgewaehlten-eu-staaten/

Wachstum BIP (in % gegenüber Vorquartal): Deutschland 0.6%, Spanien 0,9%, Italien/Griechenland 0,4%.

Noch dazu

DAX-Industrieunternehmen erzielen ca. drei Viertel ihres Umsatzes

außerhalb Deutschlands (Quelle: pwc – https://www.pwc.de/de/kapitalmarktorientierte-unternehmen/assets/dax-konzerne-wachsen-im-ausland.pdf).

Ich glaube der deutsche Michel (symbolische und nicht persönliche Referenz hier) sollte mal einsehen und kapieren, dass die Mitfahrer in Europa eher eine Rettung und ein Segen für Deutschland sind, und nicht ein Last.

Das Model kann eigentlich auch mathematisch beschrieben werden (https://de.wikipedia.org/wiki/R%C3%A4uber-Beute-Beziehung), und dem kann man entnehmen, dass der Ablauf zyklisch ist (wie jeder Phänomen in der Natur), und, dass ohne „Beute“, es keine „Räuber“ gibt.

Bitte, diese zwei letzte Bezeichnung eher als Funktionen verstehen, nicht als Bewertung.

Lächerliche 4,5% p.a.? dies ist und war gar nicht wenig, weder heute, noch gestern.

Bis jetzt kaufen die von Ihnen genannten Staaten via Target-Salden (quasi offene Rechnungen bei der EZB) nur auf Pump in Deutschland.

Das muss ja nicht unbedingt so bleiben.

Aber im Moment jedenfalls gibt der deutsche Arbeiter – grob gesagt – durch Umleitung seiner eigenen Steuerzahlungen den südländischen Volkswirtschaften erst die Möglichkeit, die Produkte überhaupt auf Kredit zu kaufen – für deren Herstellung er wiederum Tag für Tag (schwer) arbeitet. Da haben sich mittlerweile rund 800 Mrd. Euro angehäuft. Und jeden Monat erhöhen sich die deutschen Außenstände.

Ein Nebenbeihinweis. Bei Exportüberschüssen ins nicht Euro-Ausland gibt es diese offenen Rechnungen in der eklatanten Weise nicht. Da kann sowas über das „Vertrauen in die Importnation-Währung“ (durch Devisenkurs-Auf-und Ab) reguliert werden.

Gerd, die Target-Salden sind ein Mass der Importüberschüsse eines Landes, innerhalb der EU, da Target nur innerhalb der EU gilt.

Stört dies Ihnen? dann, stört es auch, dass Deutschland massiv Exportüberschüsse hat?

Glauben Sie mir, der deutsche Arbeiter kann überhaupt was essen, weil andere Volkswirtschaften es gibt, die seine teuere (und gute) Produkte kaufen.

Bei Exportüberschüssen ins nicht Euro-Ausland gilt Target2 nicht, und bestehen auch nicht die Gründe eine ähnliche Lösung einzusetzen.

Gerd, wenn Sie Begriffe wie Target-Salden kennen, heißt, dass Sie kompetent sind, und dann sachlich zu bleiben wäre unter diese Umstände eher ein Pflicht.

Oder wünschen Sie sich, dass ein Mauer gebaut wird nicht nur, wieder, zwischen West- (reich?) und Ost-Deutschland (arm?), sondern rund-um Deutschland in Europa, dann bleiben als Kunden für Daimler, BMW usw. nur paar Diktatoren aus Bananen-Republiken?

Sie Unterschätzen völlig, und dies ist nicht ehrenhaft für die Intelligenz, wie viel Geld noch freiwillig aus dem Ausland nach Deutschland fließt: viele Agenturen sind entstanden, um Immobilien in Deutschland an Chinesen, usw zu verkaufen…. (dies treibt die Preise nach oben? willkommen in nicht Plan-Wirtschaft…..)…. ebenso, unterschätzen Sie wie viele Ingenieure, Ärzte aus Europa nach Deutschland umgezogen sind: Fachkräfte deren Kompetenzen-Aufbau anderen Länder finanziert haben durch ihre Unis, wofür Deutschland kein Cent ausgeben musste.

@Nicola, war ich nicht sachlich?

Ich bin der Meinung dass ich ausschließlich Fakten benannt habe. Wertfrei, ohne meine persönliche Meinung.

Ich habe angesichts der von Ihnen bemerkten Prozentzahlen zum Wirtschaftswachstum lediglich auf die TARGET2 Salden hingewiesen.

Und für diejenigen, die es nicht wissen, habe ich die Wirkung ganz grob erklärt.

Nebenbei habe ich noch erwähnt, dass es mit dem Nicht-Euro-Ausland anders ist (da hortet Deutschland stattdessen Währungsreserven).

Sie wiederholen meine diesbezüglichen Aussagen ausdrücklich. Sie haben also das Wissen darum. Aber nicht jeder kennt den Begriff TARGET2 – und die Wenigsten können damit was anfangen, daher meine Kurzerklärung.

Und ja, mich stören die deutschen Exportüberschüsse sehr. Darüber schimpfe ich seit Jahren. Das ist jetzt allerdings in der Tat Ausdruck meiner MEINUNG.

Ähnlich wie Ihre Aussage „…der deutsche Arbeiter kann überhaupt was essen, weil ..“ lediglich Ihre Meinung ist. Und den Satz empfinde ich übrigens als überhaupt nicht sachlich.

Viele Grüße

@ Nicola:

Ja, wir profitieren vom schwachen Euro aber unsere Partner der EU-Wertegemeinschaft leiden und vegetieren vor sich hin. Das ist tatsächlich wie von Friedrich und Weik treffend erkannt eine tickende Zeitbombe.

Risiken: Das wird sich noch herausstellen. Hoffen wir das beste.

Hallo Nicola,

da spricht einiges an Kompetenz aus Ihrem Posting.

Ich finde es gut, daß es noch Ansichten jenseits des üblichen Anti Euro Gebashes gibt. Die Crash Propheten, die mit ihren Fehlprognosen auch noch viele Menschen ärmer als reicher gemacht haben, gehen mir dagegen schon seit Jahren auf die Nerven. Leider werden sie, trotz ihrer nachgewiesenen Fehleinschätzungen, immer noch von einer bestimmten Gruppe gefeiert. Aber wenn man selber falsch liegt, ist es in der Natur des Menschen sich Bestätigung von gleich Denkenden zu holen, anstatt mal auf die Idee zu kommen die eigene Position zu überdenken.

Entschuldigung Nicola, mit meinem Kommentar waren natürlich Sie gemeint. War zu früh! Gruß

Lach .

Ok die EU trollschreiber sind also auch da .

Wenn man nur die EURpolitik betrachtet kann man das mit viel Fantasie so sehen.

EURO und EU zu trennen ist aber nicht sachlich !

Die 3mrd zinseinsparung , werden durch die jährlich geplanten 30mrd flüchtlingsausgaben …ganz klein wenig…übertreffen.

MilliardenBürgschaften +900 mrd target2 schulden als „fast keine risiken“ zu bezeichnen , grenzt schon an Schwachsinn .

Ich hoffe sie sind einfach nur ein bezahlter Schreiber und glauben das nicht ernsthaft

Btw kann der Deutsche nicht von verkauften deutschen Waren essen , sondern von BEZAHLTEN !

Das ist der kleine 900mrd unterschied auf dem target2Konto .

Im normal leben wäre so ein Saldo(auch im.Verhältnis zum Grundkapital ) gar nicht möglich . die nötige Korrektur hätte längst stattgefunden.

Sichtbar wird das im der , seit Jahren niedrigen Lohnsteigerung .

Die 900mrd fehlen in den sozialkassen , bei der Lohnsteigerungen , bei den zukunftsinvestotionen , bei dem Sparguthaben. Da wurden die 900,mrd indirekt abgezogen

@Nicola, wissen Sie wirklich, wovon Sie reden: Seit einige Jahre, bringt praktisch jeder Fond (auch die ETFs) viel mehr Rendite als passives Sparen, wer hier sich darüber beschwert, spuckt auf den Teller, von dem man isst.

Vor kurzem wurde für mich eine fondsgebundene Rentenversicherung fällig, ich habe 10% weniger erhalten, als ich eingezahlt habe. Eine andere konventionelle Rentenversicherung verspricht mir nach derzeitigem Stand und nach 20 Jahren, mein eingezahltes Kapital zumindest wieder zu erstatten. Nicht mehr, nicht weniger.

Ich spucke tatsächlich auf diesen Teller und frage mich, wo der Unterschied zwischen Investition und Sparen ist.

das liegt aber daran, daß Sie bei solchen Produkten in erster Linie nur den Versicherungskonzern und den Berater der Ihnen den Abschluss aufgeschwatzt hat bezahlen.

Finger weg von Riester und Co. !

Seine Geldverwaltung muss jeder selber in die Hand nehmen und dabei vor allem die Kosten minimieren (ETF etc.).

Die Anleitung für ETF Ansparen mit dem Cost Average Effect passt in 5 Sätze und ist erfolgreicher als jede Alternative.

Das Dumme dabei ist, daß viele nie damit anfangen weil sie auf den idealen Zeitpunkt warten. Der sieht idealerweise so aus, daß die Konjunktur super läuft, keine Krisenherde, KGV bei 5 … you name it.

Dabei ist es langfristig eher egal wann man mit so einem Sparplan anfängt wenn man unter 35 ist.

Jana, das haben Sie schön dargelegt, wer derzeit sehr stark von der gegenwärtigen EZB-Politik profitiert, auch wenn es viel Gegenargumente gibt. Es ist auch eine Bestätigung für die mehrfach geäußerte These von PK, dass es bei der großen Bereinigung sehr um die Halter von Cash und Anleihen gehen wird. Bei 1,2 Bio € auf Geldkonten schlägt die finanzielle Repression jetzt schon von Jahr zu Jahr mehr zu – die mehrfach publizierte Summe in Mrd. € wird einfach ignoriert. Was ist.ein Teil der Lösung? Sachwerte (auch wenn es schon unglaublich abgedroschen klingt). Selbst die schlechteste Aktie im Dax und dies schon seit Jahren, die Deutsche Bank – gegründet im 19. Jahrhundert, hat zwei Weltkriege und Währungsreformen überstanden und verkörpert immer noch einen, wenngleich bescheidenen, Wert. Nur ein Beispiel. Es gibt auch noch Gold u.s.w. Gruß

@P.K einige Anmerkungen.

Friedrich u.Weik haben oder werden zu 100 % Recht bekommen.Sie sind anscheinend angetan von dieser Planwirtschaft.Diese Crash-Propheten,die Sie so nerven ,prognostizieren immerhin etwas ,was es immer wieder gegeben hat.Planwirtschaft hat aber noch nie funktioniert !

Sie haben wieder nicht begriffen was ich sagen wollte.

Ich bin nicht angetan davon, nur weil ich die Auswirkungen auf den Aktienmarkt völlig anders einschätze und damit bislang auch recht behalten hab.

Das meinte ich mit dem Unterschied zwischen beurteilen und beobachten.

Viele schaffen es leider nicht, etwas schlecht zu finden aber trotzdem Aktien long zu gehen. Wenn es nach mir gehen würde, wären wir niemals in dieser Situation. Wir hätten garantiert auch keinen Euro und die Staatsverschuldung wäre bei max.30 %.

Ich beschäftige mich aber nur mit der Frage, womit ich in der nächsten Zeit am besten fahren werde.

Und was die Crash Propheten betrifft:

Zu jeder Prognose, sofern man sie denn überhaupt irgendwie bei der Geldanlage umsetzen will, gehört ein grober Zeitplan. Ansonsten ist sie völlig wertlos.

Seba, was meinen Sie konkret mit „leiden und vegetieren vor sich hin“? Ist dies ein Gefühl, oder haben Sie belastbaren Daten die darauf hinweisen?

Nicola: die wirtschaftlichen Daten aus der südzone sprechen eine klare Sprache. Die Volkswirtschaften vegetieren tatsächlich vor sich hin und leiden immens.

Das sind alles volkswirtschaftliche Eckdaten, die dies untermauern.

Der Crash kommt wenn keiner mehr dran denkt.

Im November schon der erste Abschwung.

Cyklus 8 Jahre

Also aufpassen

75% richtung Süden die nächsten Quartale.

Es gibt Astronomen und Astrologen.

Es gibt Analysten, und …….

Herr „Peter“, sagen Sie mir selbst bitte, welches Wort am besten hier passt?

Bitte beachten Sie dabei, dass überprüfbare Aussagen von Astrologen statistisch nicht signifikant besser zutreffen als willkürliche Behauptungen.

Das Geld besteht nur aus Ezbseb rnd Nullen,mehr nicht!

Verbrecher eben, die sich nicht anderst zu helfen wissen und das Volk für blöd halten.

Gold, Gold und mochmals Gold und zwar nicht virtuell !!

Einsen, sorry

Als helicoptergeld hätte die Summe längst eine Hyperinflation ausgelöst .

Zu dt mit einem Bruchteil davon hätte man seine ziele einfacher erreicht . (aber Geld verschenken könnte Bürger unabhängigmachen wenn sie gut damit umgehen , evt könnten sie sogar am Geldsystem zweifeln …..ganz schlecht )

Da die EU aber immer schlechter sein muss als die USA , sind wir lt Grafik grade erst in die Endphase eingetreten .auch die boj muss noch einiges tun damit die fed als kleinster Verlierer dasteht .

…wir alle werden dafür bezahlen ? :D ich nicht.

Wenn meine Silberunzen hyperdimensional im preis steigt, bekomm ich alle meine Steuereuros zurück . mit ein paar Jahren Verspätung , ok . über drei Ecken Umweg, ok ..dafür mit reichlich Verzugszinsen.