Es wirkt so als wolle Mario Draghi in „seinem großen Finale“ kurz vor dem Ende seiner Amtszeit nochmal die Mega-Bazooka rausholen. Die EZB-Politik soll (so meinen wir) stärker gelockert werden als bislang von vielen Beobachtern angenommen. Offenbar gibt es hier eine Politik der kleinen Hinweise für den Markt, damit es nicht auf einen Schlag zu große Überraschungen geben wird am 12. September? An dem Tag findet nämlich die Zinsentscheidung der EZB statt.

EZB-Politik in mehreren Bereichen lockern?

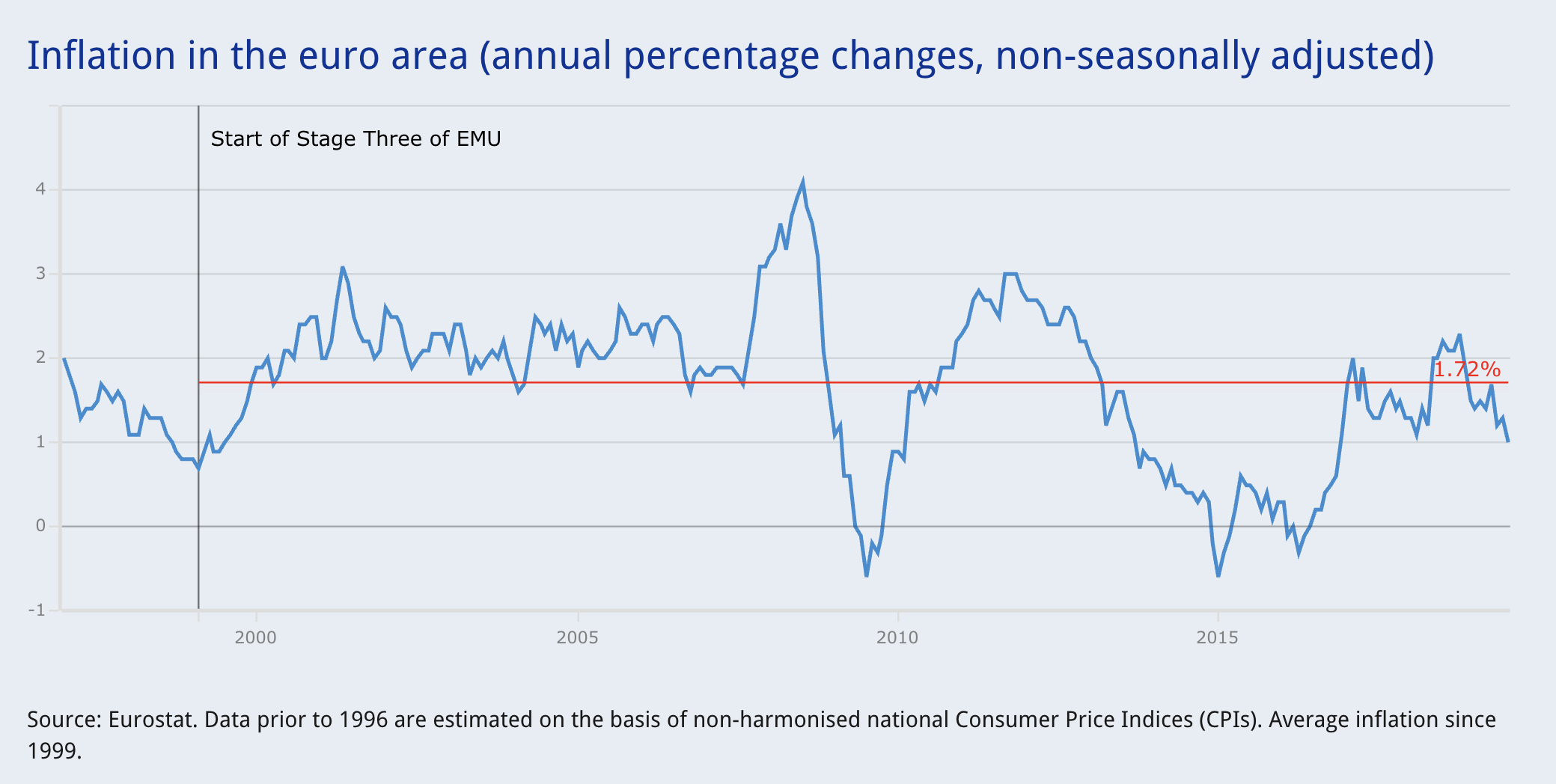

Bevor wir zur Gegenwart kommen, ein kurzer Blick zurück. Am 13. August schrieben wir bereits über einen Schock, aufgrund dessen Mario Draghi unbedingt handeln solle. Denn die deutschen Großhandelspreise wurden an dem Tag sogar im deflationären Bereich veröffentlicht. Dies deutet auf weiter fallende Verbraucherpreise (Inflation) hin. Und am 25. Juli hatte Mario Draghi bereits erklärt, dass er die augenblicklich niedrige Inflation in der Eurozone nicht akzeptieren könne. Hier der Chart der EZB. Derzeit liegt die nach EZB-Maßstäben berechnete Inflation bei 1,0%.

Dann kam am 15. August der nicht gerade in der ersten Reihe stehende EZB-Offizielle Olli Rehn. Er fand deutliche Worte und forderte, die EZB müsse besser deutlich zu viel machen als zu wenig. Also kräftig Zinsen senken und Anleihen neu kaufen? Und gestern dann folgte das stets trockene und staubig langweilige EZB-Sitzungsprotokoll (hier ganzer Text im Original einsehbar). Es bezog sich auf auf die Sitzung am 25. Juli. Steigt man tief ab in die Details dieses Textes, dann kann man erneut zu dem Schluss kommen, dass man einen großen Schritt plant bezüglich der Lockerung der EZB-Politik für die Verkündung am 12. September.

So kann man dem gestern veröffentlichten Protokoll entnehmen, dass die Notenbanker um Mario Draghi dem „Eindruck entgegentreten“ wollen, dass die EZB nicht über die erforderlichen Instrumente verfüge um auf mittlere Sicht den Zielwert des Inflationsziels von 2,0% oder nahe 2,0% zu erreichen. Auch wurde im Protokoll niedergeschrieben, dass man verschiedene Optionen als Teil eines Gesamtpakets an Maßnahmen im Sinn habe. Denn so die EZB „unterschiedliche Instrumente hätten komplementäre und sich gegenseitig verstärkende Effekte“. Daher sei es effektiver verschiedene Instrumente der EZB-Politik zu kombinieren, als nur mit einzelnen Maßnahmen zu agieren.

Wird Mario Draghi zum großen Finale nochmal voll draufhauen?

Also, die EZB-Politik steht vor einem großen Schritt am 12. September. Man darf davon ausgehen, dass Mario Draghi wohl eine Kombination aus weiter sinkenden Zinsen und neuen Anleihekäufen verkünden wird? Da wird es aber brisant. Denn bislang gilt die durch die EZB selbst erstellte Regel, dass man bei Staatsanleihen aus der Eurozone maximal ein Drittel der ausstehenden Anleihen eines Mitgliedslandes aufkauft. Bisher betonte Mario Draghi stets, dass die EZB-Politik in diesem wichtigen Detail eingehalten werde. Aber wie es eben so ist mit Regeln, die man selbst aufstellen kann. Dann wird diese Grenze von 33% vielleicht durch die EZB angehoben? Vielleicht auf 40%? Man wird sehen. Die EZB versucht natürlich den Anschein zu vermeiden sie würde verbotene Staatsfinanzierung betreiben. Deswegen diese selbst auferlegte Begrenzung der Käufe. Aber wo ist hier eine sinnvolle Maximalgrenze? Das liegt wohl im Auge des Betrachters?

Tendenz für Euro eindeutig?

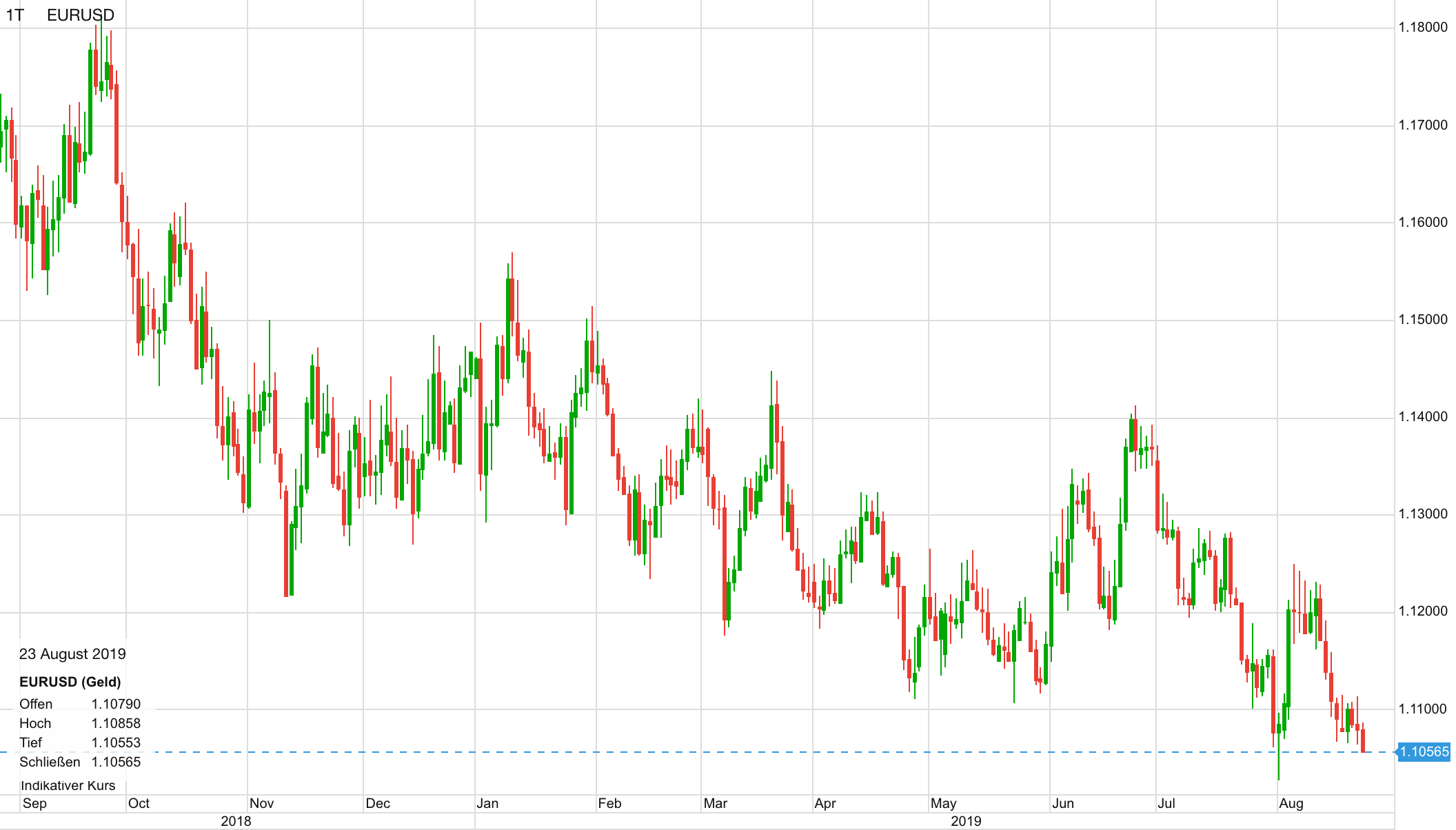

Im folgenden Chart sieht man den Verlauf von Euro vs US-Dollar in den letzten 12 Monaten. Er fiel von 1,18 auf 1,1055. Die Tendenz sollte weiter abwärts gerichtet sein. Denn je schwächer die Geldpolitik, desto schwächer die Währung. Natürlich gilt: Lockern ausländische Notenbanken noch stärker, wird die gegenüberliegende Währung im betrachteten Währungspaar noch schwächer, und der Euro steigt wieder. Aber im Fall der USA sieht man ja, dass die US-Konjunktur deutlich besser läuft als Europa. Also kann die Fed gar nicht so kräftig lockern, wie es die EZB im September wohl tun wird. In gewissem Umfang hat der Devisenmarkt die bevorstehende Lockerung der EZB-Politik schon im Euro verarbeitet. Aber es ist gut möglich, dass der Euro sich noch weiter abschwächt, weil die Erwartungen des Markets an den Umfang der Lockerungen noch zu gering sind. Niemand kann sagen, was die EZB genau tun wird. Man kann nur Vermutungen anstellen, und aufgrund der öffentlich einsehbaren Äußerungen Tendenzen erkennen. Und nach unserer Meinung steht eine deutliche Lockerung bevor. Also, Euro shorten? Puhhhhh. Bitt entscheiden Sie das selbst. Wir geben hier keinerlei Handelsempfehlungen!

Grafik: DonkeyHotey – Planet of the Euros – Cartoon CC BY 2.0

Kommentare lesen und schreiben, hier klicken

Bezüglich der Maximalgrenze ist festzuhalten das es auch bis zu 70 % des ausstehenden Volumens möglich sind, dies praktizieren beispielsweise die BoE und die Fed. Das wird aber in Europa schon deshalb nicht gehen weil der Bondmarkt relativ gesehen zu klein ist.

„Dies deutet auf weiter fallende Verbraucherpreise (Inflation) hin.“ Wohl Deflation gemeint, was ja etwas gutes ist. Auch wenn die Masse der Qualitätsmedien das immer wieder bestreitet. Denn dann müssen wir für unseren Konsum weniger ausgeben. Klar bekommen wir auch weniger Lohn. Aber das gleicht sich ja im freien Markt aus. (So richtig freier Markt… lang lang ists her. MArc Faber sagt, vor ca. 50 Jahren hatten wir eine Staatsquote von 14-17%, derzeit über 50%. An Berlin-Flughafen, Abwrackprämie, DDR, Zimbabwe usw. sieht man, wohin der Staat als Haupt-Arbeitgeber führt.)

Das Zitat von Marc Faber ist aus dem Gedächtnis. Er hatte genauere Zahlen, aber ich finde die Stelle nicht mehr.

https://www.wiwo.de/finanzen/boerse/marc-faber-junge-leute-tun-mir-ehrlich-leid/10757958.html